Диплом на тему: «Политика управления финансовыми рисками корпорации ПАО «Европлан»

ВВЕДЕНИЕ

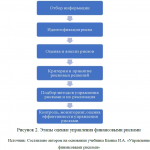

1.1.Экономическая сущность и типология финансовых рисков

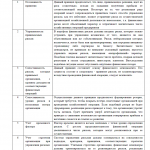

1.2.Методы оценки финансовых рисков корпорации

1.3. Принципы и методы управления финансовыми рисками корпорации: отечественный и зарубежный опыт

2.ОЦЕНКА СИСТЕМЫ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РИСКАМИ КОРПОРАЦИИ НА ПРИМЕРЕ ПАО «ЕВРОПЛАН»

2.1. Организационно-экономическая характеристика корпорации

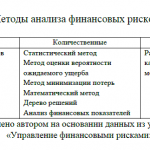

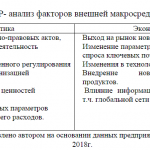

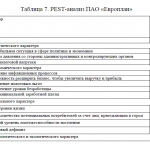

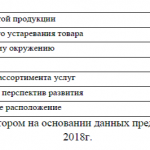

2.2. Оценка влияния внутренних и внешних факторов на устойчивость корпорации

2.3.Политика управления финансовыми рисками в ПАО «Европлан»

3.ПОВЫШЕНИЕ УСТОЙЧИВОСТИ КОРПОРАЦИИ НА ОСНОВЕ СОВЕРШЕНСТВОВАНИЯ ПОЛИТИКИ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РИСКАМИ ПАО «ЕВРОПЛАН»

3.1. Возможности использования международной практики в управлении финансовыми рисками

3.2.Разработка усовершенствованной политики управления финансовыми рисками корпорации ПАО «Европлан»

3.3. Экономическая эффективность предложенных мероприятий ПАО «Европлан»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВЫДЕРЖКИ ИЗ РАБОТЫ:

ВВЕДЕНИЕ

Мировая экономическая среда в настоящее время характеризуется серьезной нестабильностью. В силу значительного уровня интеграции отечественной экономики в мировую экономическую систему, неконтролируемые и неуправляемые глобальные процессы в экономике ощутимо влияют на масштаб деятельности российских организаций, и на эффективность данной деятельности. Указанное влияние обуславливает нестабильность и неопределенность функционирования корпораций на территории Российской Федерации. В силу активной динамики конъюнктуры рынка все компании существуют в условиях наличия значительных угроз, рисков финансового характера. На степень эффективности идентификации, оценки, контроля в отношении подобных рисков существенно влияет наличие у компании инструментов, обеспечивающих возможность оценки текущего финансового состояния, а так же прогнозирования его изменений. Большинство компаний, действующих в странах Запада, осознают, что минимизация, предотвращение отрицательных последствий реализации рисков обуславливает необходимость систематически оценивать возможные риски в разрезе направлений деятельности, подразделений, клиентов, операций, и оценивать интегральный риск компании – риск утраты финансовой состоятельности. В качестве финансового менеджмента понимается система и процесс управления денежными потоками организации, предполагающий необходимость оптимизировать различные риски.

Концепция финансового менеджмента исходит из принципа, согласно которому на возможность получения организацией доходов прямое влияние оказывает величина риска. Риск представляет собой вероятность возникновения потерь в связи с теми или иными природными явлениями или видами человеческой деятельности. В современных условиях диапазон финансовых рисков является весьма обширным. При этом арсенал методов оценки рисков, и управления ими, также является весьма масштабным. В то же время возможность применения тех или иных способов в отношении каждой конкретной ситуации является ограниченной. Как правило, финансовые риски оцениваются посредством показателей финансово-экономического характера. В основе планирования управления финансовыми рисками лежат результаты их оценки. Оптимальный способ реагирования на ситуации, в которых присутствует риск, определяется высшим руководством компании.

Актуальность темы выпускной квалификационной работы обусловлена тем, что любой субъект, осуществляющий хозяйственную деятельность, сталкивается с финансовыми рисками. Для обеспечения прибыльности деятельности предприятия требуется осуществлять анализ финансовых рисков, и выявлять варианты решений, позволяющие предприятию получать максимальный уровень доходов при минимальном уровне потерь.

Цель исследования состоит в рассмотрении политики управления финансовыми рисками корпорации; анализе практики ее применения в корпорации ПАО Европлан и разработке предложений по ее совершенствованию. Для достижения данной цели необходимо решить следующие задачи: 1)рассмотреть экономическую сущность и типологию финансовых рисков; методы оценки и управления ими; 2)оценить влияние внешних и внутренних факторов на устойчивость корпорации; 3)проанализировать политику управления финансовыми рисками ПАО «Европлан»; 4)разработать усовершенствованную политику управления финансовыми рисками корпорации и обосновать.

Объектом исследования является ПАО «Европлан». Предметом исследования выступают методы управления финансовыми рисками корпорации. При написании выпускной квалификационной работы использовалась учебная литература таких авторов как Балабанов И.Т., Бланк И.А., Клишина Ю.Е., Лукасевич И.Я., Чернова Г.В., Шапкин А.С., Шапкин В.А., Шохин Е.И., Эскиндаров М.А., и др.

Методологическая база исследования представлена положениями таких сфер научного знания, как экономическая теория, теория финансового менеджмента, риск-менеджмента, охарактеризованными в публикациях российских и зарубежных специалистов в области финансового планирования в организациях. Методы исследования представлены анализом и синтезом, абстрагированием, графическим методом, конкретизацией, сравнением, классификацией, группировкой, методом восхождения от абстрактного к конкретному.

Практическая значимость работы состоит в следующем – предложенные в третьей главе данного исследования мероприятия, ориентированные на обеспечение роста эффективности функционирования системы управления рисками, предполагают их использование в деятельности ПАО «Европлан».

Актуальность, цель и задачи исследования определили структуру выпускной квалификационной работы, представленную введением, тремя главами, заключением и списком использованных источников.

ЗАКЛЮЧЕНИЕ

Финансовые риски

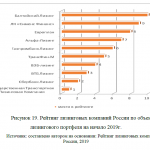

сопровождают финансовую деятельность, осуществляемую организациями, и состоят в возможности для организации лишиться финансовых ресурсов в условиях неопределенности, характерных для указанной деятельности. Управление финансовыми рисками предполагает собой комплекс мероприятий, направленных на минимизацию рисков. Для оценки системы управления финансовыми рисками была выбрана компания ПАО «Европлан», которая является коммерческой организацией, работающей на рынке предоставления лизинга автомобилей для физических и юридических лиц. Компания осуществляет свою деятельность на основании Конституции РФ, ФЗ «Об акционерных обществах», ТК РФ, НК РФ и других нормативно-правовых актов. Созданная в 1999г., ПАО «Европлан» предоставляет в лизинг транспорт для предприятий малого и среднего бизнеса, а также для физических лиц, через более чем 70 филиалов и представительств по всей России.. Европлан неоднократно признавался лучшей лизинговой и автоли- зинговой компанией России в рамках международных премий (Global Banking & Finance Review Awards, International Finance Magazine Awards, Acquisition International, Finance Digest). Конкуренцию компании ПАО «Европлан» составляют : Сбербанк лизинг, ВТБ –лизинг, Газпромбанк лизинг, Альфа-лизинг и другие. К лидирующим компаниям на рынке лизинга также относятся: Росагролизинг, РЕСО-Лизинг, ЛК «Сименс Финанс», ЮниКредит Лизинг и другие.

сопровождают финансовую деятельность, осуществляемую организациями, и состоят в возможности для организации лишиться финансовых ресурсов в условиях неопределенности, характерных для указанной деятельности. Управление финансовыми рисками предполагает собой комплекс мероприятий, направленных на минимизацию рисков. Для оценки системы управления финансовыми рисками была выбрана компания ПАО «Европлан», которая является коммерческой организацией, работающей на рынке предоставления лизинга автомобилей для физических и юридических лиц. Компания осуществляет свою деятельность на основании Конституции РФ, ФЗ «Об акционерных обществах», ТК РФ, НК РФ и других нормативно-правовых актов. Созданная в 1999г., ПАО «Европлан» предоставляет в лизинг транспорт для предприятий малого и среднего бизнеса, а также для физических лиц, через более чем 70 филиалов и представительств по всей России.. Европлан неоднократно признавался лучшей лизинговой и автоли- зинговой компанией России в рамках международных премий (Global Banking & Finance Review Awards, International Finance Magazine Awards, Acquisition International, Finance Digest). Конкуренцию компании ПАО «Европлан» составляют : Сбербанк лизинг, ВТБ –лизинг, Газпромбанк лизинг, Альфа-лизинг и другие. К лидирующим компаниям на рынке лизинга также относятся: Росагролизинг, РЕСО-Лизинг, ЛК «Сименс Финанс», ЮниКредит Лизинг и другие.Деятельность компании организована по линейно –функциональному принципу., Возглавляет компанию ПАО «Европлан» генеральный директор, в его подчинении находятся директора филиалов компании, им подчиняются начальники отделов , бухгалтера филиалов, инженерно-технический персонал и др.

Анализ экономических показателей, показал, что в течении анализируемого периода с 2016-2018гг. на предприятии наблюдается снижение общей суммы капитала предприятии, однако в структуре капитала произошли существенные изменения, доля собственного капитала снизилась, произошел существенный рост по заемным источникам финансирования. Компания является финансово зависимой, при этом, к концу анализируемого периода ПАО «Европлан» ухудшил показатели финансовой устойчивости, произошел рост показателя финансового риска, коэффициент финансовой устойчивости предприятия ниже нормативных значений. В связи с ростом объемов продаж, произошел рост показателей прибыли предприятия, существенно увеличился показатель рентабельности собственного капитала, в пределах 2% растут показатели чистой рентабельности и рентабельности продаж. Таким образом, компания ПАО «Европлан», в целом имеет неплохие показатели в динамике по прибыли и рентабельности, однако все же является финансово зависимой.

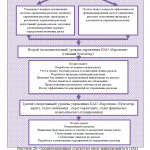

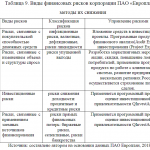

Политика управления финансовыми рисками ПАО «Европлан» преследует цель – это повышение эффективности работы, снижение потерь и максимизация дохода. Организационную структуру управления рисками ПАО «Европлан» составляют три уровня управления. Основными видами финансовых рисков компании ПАО «Европлан, являются: риски, связанные с покупательской способностью денежных средств (инфляционные риски, валютные, дефляционные, риски ликвидности); риски, связанные с изменением объема и структуры спроса (риски упущенной выгоды); инвестиционные риски (риски снижения доходности: процентные и кредитные риски); риски, связанные с применением заемных источников финансирования (риски прямых финансовых потерь: биржевые риски, селективные, риски банкротства).

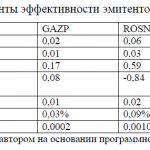

Для снижения рисков связанных с покупательской способностью денежных средств, компания ПАО «Европлан» осуществляет инвестирование финансовых ресурсов в ценные бумаги. Однако, вложение в ценные бумаги также влекут за собой риски потерь- биржевые риски, селективные риски, риски доходности. Для этих целей применяется программный продукт по оценке инвестиционной привлекательности QInvestAnalysis.

Для снижения рисков упущенной выгоды, в корпорации проводятся различные маркетинговые мероприятия, позволяющие привлекать потенциального потребителя- с помощью различных акций и скидок, совершенствования ассортимента предоставляемых услуг населению на рынке лизинга автотранспорта. Компания ПАО «Европлан» имеет большой географический охват, и продолжает свое развитие в различных регионах России. Также, политика компании направлена на изучение спроса потребителей, деятельности конкурентов, разработке и совершенствовании стратегии качества работы с потенциальными потребителями.

Важным мероприятием для снижения рисков компании ПАО «Европлан» является страхование лизинговых сделок. При заключении лизинговых соглашений лизингополучатель принимает на себя обязанность застраховать транспортировку получаемого в лизинг оборудования, его монтаж и пуско- наладочные работы, имущественные риски.

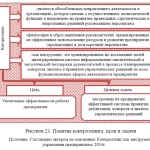

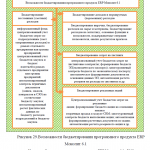

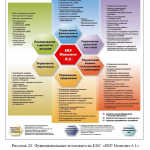

Все выше перечисленные способы управления финансовыми рисками корпорации ПАО «Европлан» позволяют компании ежегодно увеличивать объемы лизингового портфеля, показателей прибыльности и рентабельности. Однако, в связи с тем, что компания имеет высокий показатель финансового риска, является финансово-зависимой, был изучен зарубежный опыт управления финансовыми рисками лизинговых компаний. В результате, были выбраны три наиболее оптимальных направления, для внедрения на предприятии ПАО «Европлан»: вступление корпорации в стратегический союз«Национальный лизинговый союз», совершенствование контроллинга за счет внедрения ERP-системы «ERP Монолит 6.1», осуществление ретроцессии (перестрахование).

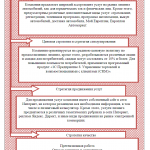

Рассмотренные выше мероприятия по управлению финансовыми рисками корпорации: ПАО «Европлан» дадут положительный эффект. В частности, показатель выручки увеличится на 4503803тыс. руб. и составит 27022821 тыс. руб. Снизятся управленческие расходы на 15% и коммерческие затраты на 35%, в результате, сумма управленческих затрат составит 2068980 тыс. руб., коммерческие затраты составят 110513тыс. руб. Более чем в два раза произойдет увеличение темпов роста прибыли от продаж и в перспективе она составит 12269609 тыс. руб. Чистая прибыль предприятия увеличится на 4786746тыс. руб. и составит 7853917тыс. руб. Произойдет снижение коэффициента финансовой зависимости и в перспективе он составит 0,89, снизится коэффициент финансового риска на 3,8 и в перспективе показатель составит 7,78, коэффициент финансовой устойчивости составит 0,4, рентабельность собственного капитала увеличится на 27,41% и составит 65,59%, на 18,5% произойдет рост показателя рентабельности продаж и после проведения мероприятий она составит 45,4%, 29,06% – показатель чистой рентабельности, а это на 15,98% выше показателя 2018г.

Таким образом, требуется цифровая конкретизация, которая выражается в снижении рисков в случае перестрахования, вступление в лизинговый союз корпорации «Европлан» позволит осуществлять взаимовыгодное сотрудничество, откроет новые возможности и варианты развития предприятию, обеспечит обмен знаниями и навыками. Совершенствование системы контроллинга на предприятии ПАО «Европлан» с помощью внедрения программного обеспечения даст ощутимый эффект в снижении расходов компании, увеличении объемов продаж, прибыли и рентабельности, а это положительно повлияет на финансовую устойчивость корпорации. Цифровая конкретизация, является необходимостью в реализации на практике, в противном случае компания будет увеличивать финансовые риски и в перспективе будет вынуждена уйти с рынка.

Приложение 1.Признаки и классификация финансовых рисков. Этапы оценки управления финансовыми рисками .Характеристика принципов управления финансовыми рисками. Методы анализа финансовых рисков предприятия . Динамика показателей финансовой зависимости и автономии предприятия ПАО «Европлан» с 2016-2018гг. STEP- анализ факторов внешней макросреды ПАО «Европлан». Матрица профиля внешней макросреды ПАО «Европлан». Результаты STEP-анализа факторов внешней макросреды ПАО «Европлан».PEST-анализ ПАО «Европлан». Рейтинг лизинговых компаний России по объему лизингового портфеля на начало 2019г. Организационная структура риск-менеджмента в ПАО «Европлан».Понятие контроллинга, цели и задачи.Бизнес-эффекты от внедрения ERP-систем в мире. Формы перестрахования. Бухгалтерская отчетность ПАО «Европлан».

[collapse]

Приложение 2. Показатели финансовой устойчивости. Показатели, характеризующие прибыльность (рентабельность)

[collapse]

Приложение 3. Функциональные возможности программного продукта «1С:Предприятие 8. Управление торговлей и взаимоотношениями с клиентами (CRM)»

[collapse]

Приложение 4.Международная практика лизинговой деятельности. Особенности мирового развития лизинга. Тенденции развития лизинговой деятельности в мире

[collapse]

Приложение 5.Содержание стратегических альянсов

[collapse]

Приложение 6. Характеристика национального лизингового союза

[collapse]

Диссертация на заказ без посредников