Отчет по практике НИР (Бюджетирование (2024)

ВВЕДЕНИЕ

1.АКТУАЛЬНОСТЬ ТЕМЫ ВЫПУСКНОЙ КВАЛИФИКАЦИОННОЙ РАБОТЫ, ЦЕЛЬ И ЗАДАЧИ ИССЛЕДОВАНИЯ

2. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ИССЛЕДОВАНИЯ ДЛЯ ВЫПОЛНЕНИЯ ПЕРВОЙ ГЛАВЫ ВЫПУСКНОЙ КВАЛИФИКАЦИОННОЙ РАБОТЫ

3.МЕТОДИЧЕСКАЯ БАЗА ИССЛЕДОВАНИЯ

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

Введение

1.Особенности управления финансовой деятельностью предприятий сферы услуг

1.1.Сущность системы управления финансами на предприятии

1.2.Финансовая структура организации сферы услуг, ее задачи и функции

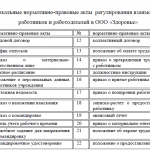

1.3. Нормативно-правовое регулирование деятельности финансовой службы на предприятии

2. Изучение специфики деятельности и организации финансов ООО «Здоровье»

2.1.Общая характеристика деятельности предприятия ООО «Здоровье»

2.2. Организационная структура предприятия ООО «Здоровье»

2.3. Динамика и структура численности работников предприятия ООО «Здоровье»

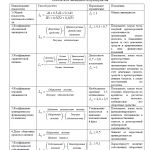

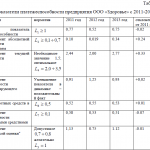

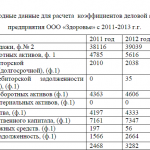

2.4. Оценка деятельности предприятия ООО «Здоровье»

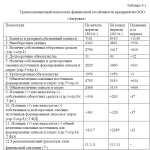

3. Анализ финансового состояния предприятия ООО «Здоровье», выявление проблем требующих решения

4.Анализ управления финансовой деятельностью предприятия ООО «Здоровье», выявление проблем требующих решения

Заключение

Список использованных источников

Приложения

Введение

Глава 1.Теоретические аспекты финансовых рисков организации

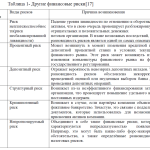

1.1.Понятие и виды финансовых рисков организации

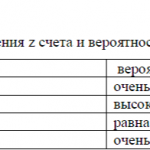

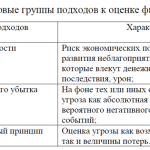

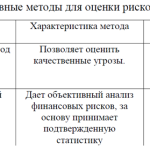

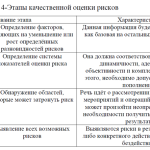

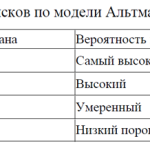

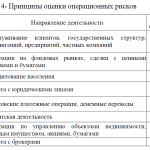

1.2.Подходы и методы оценки финансовых рисков организации

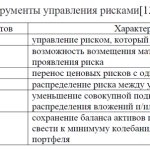

1.3.Инструменты, способы и методы управления рисками в организации

Заключение

Список использованных источников

Приложения

ОТЧЕТ ПО ПРАКТИКЕ БАНКОВСКАЯ ДЕЯТЕЛЬНОСТЬ

ВВЕДЕНИЕ

1. Общая характеристика деятельности предприятия ЗАО «Банк Русский стандарт»

2. Организационная структура ЗАО «Банк Русский стандарт»

3.Характеристика услуг и банковских продуктов ЗАО «Банк Русский стандарт»

4.Существующая система продвижения банковских продуктов ЗАО «Банк Русский стандарт»

5.Анализ финансового состояния ЗАО «Банк Русский стандарт»

5.1. Анализ структуры капитала банка ЗАО «Банк Русский стандарт»

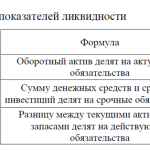

5.2.Анализ банковский ликвидности ЗАО «Банк русский стандарт»

5.3.Анализ экономических показателей ЗАО «Банк Русский Стандарт»

6.Факторы, оказывающие негативное влияние на продвижение банковских продуктов ЗАО «Банк Русский Стандарт»

7.Мероприятия, направленные на увеличение объемов продаж банковских продуктов ЗАО «Банк Русский Стандарт»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

Отчет по практике банк 2014г. прил.2

Отчет по практике банк 2014г. прил.2

Отчет по практике банк 2014г. прил.3

Отчет по практике банк 2014г. прил.4

Отчет по практике банк 2014г. прил.5

Отчет по практике банк 2014г. прил.6

Отчет по практике банк 2014г. прил.7

Отчет по практике банк 2014г. прил.8

Отчет по практике банк 2014г. прил.9

ВВЕДЕНИЕ

1. Краткая характеристика деятельности ЗАО «Банк Русский Стандарт»

2. Анализ макроокружения

3.Отраслевой и конкурентный анализ

4. Анализ микроокружения (мезосреды)

5. Анализ внутренней среды

6. Мероприятия по улучшению деятельности предприятия ЗАО «Банк Русский Стандарт»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ 1-2

1.Нормативно-правовое регулирование ООО «КанцИнвест»

2. Краткая характеристика деятельности предприятия ООО «КанцИнвест»

3.Организационная структура предприятия ООО «КанцИнвест»

4. Основные экономические показатели деятельности предприятия ООО «КанцИнвест»

5. Финансовая структура и финансовая политика организации ООО «КанцИнвест»

Список использованных источников

Приложения

ВВЕДЕНИЕ

1. ТЕОРЕТИЧЕСКАЯ ЧАСТЬ: ОСОБЕННОСТИ ОРГАНИЗАЦИИ ФИНАНСОВ ПРЕДПРИЯТИЙ МАЛОГО БИЗНЕСА

1.1. Система управления финансовыми потоками и структура финансовой службы малого предприятия

1.2.Нормативно-правовое регулирование финансовой службы малого предприятия

1.3. Сущность финансовой политики малого предприятия

1.4. Проблемы финансирования малого бизнеса в России и перспективы его развития

2. ПРАКТИЧЕСКАЯ ЧАСТЬ: АНАЛИЗ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ ООО «ГЕРА»

2.1.Организационно – правовая характеристика предприятия ООО «Гера»

2.2.Анализ кадрового потенциала и кадровой политики предприятия ООО «Гера»

2.3.Анализ системы управления взаимодействием с клиентами в ООО «Гера»

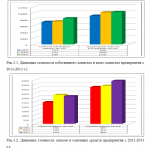

2.4. Анализ основных экономических показателей ООО «Гера»

2.5.Анализ показателей финансовой устойчивости предприятия ООО «Гера»

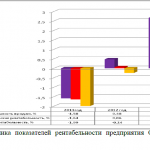

2.6.Анализ показателей рентабельности ООО «Гера»

2.7.Совершенствование информационных ресурсов на предприятии ООО «Гера»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

ОТЧЕТ ПО ПРАКТИКЕ ПАО ЕВРОПЛАН

Введение

Раздел 1. Организация финансово-хозяйственной деятельности организации

1.1. Характеристика организации ПАО «Европлан»

1.2.Орган управления денежным оборотом и финансами

Раздел 2. Основы организации финансового управления

2.1. Финансовое планирование и прогнозирование

2.2. Организация оперативной финансовой работы

2.3. Организация контрольно-аналитической работы

Раздел 3. Финансовое состояние, новые знания, умения, практический, в том числе социальный опыт, приобретенные в процессе прохождения практики

Раздел 4. Индивидуальное задание

4.1.Организационная структура риск-менеджмента в ПАО «Европлан»

4.2.Политика управления финансовыми рисками ПАО «Европлан»

4.3.Основные проблемы в системе управления финансовыми рисками компании ПАО «Европлан»

Заключение

Список использованных источников

Приложения

ПРОИЗВОДСТВЕННАЯ ПРАКТИКА ПРИЛ,1

ПРОИЗВОДСТВЕННАЯ ПРАКТИКА ПРИЛ.2

Отчет по практике на примере Сбербанка

ВВЕДЕНИЕ

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ УСЛУГ СБЕРЕГАТЕЛЬНОГО БАНКА

1.1. Операции Сберегательного банка

1.2. Хозяйственно-финансовая деятельность Сберегательного банка

1.3.Кредитование населения в Сберегательном банке РФ

1.4.Вкладные операции

1.5.Операции банка с ценными бумагами

2. ХАРАКТЕРИСТИКА И АНАЛИЗ ФИЛИАЛА № 124 БРЯНСКОГО ОТДЕЛЕНИЯ №8605 СБЕРБАНКА РОССИИ

2.1. Характеристика филиала № 124 Брянского отделения № 8605 СБЕРБАНКА РОССИИ

2.2. Анализ структуры собственных и привлеченных средств Брянского филиала СБЕРБАНКА РФ

2.3. Анализ достаточности собственных средств Брянского филиала Сберегательного банка

2.4.Оценка стабильности денежных вкладов населения БФ Сбербанка

2.5.Анализ структуры вкладов БФ Сбербанка

2.6. Анализ сформированных ресурсов Брянского филиала Сбербанка

2.7.Анализ структуры вложений в ценные бумаги

2.8.Анализ доходов и расходов от операций с ценными бумагами

2.9.Анализ предоставления ссуд и оценка группы риска

3. ЗАШИТА БАНКОВ ОТ РИСКА

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЕ 1

1.Организационно-правовая характеристика предприятия ООО “РДР”

2.Анализ структуры капитала и эффективность использования имущества предприятия ООО “РДР”

3.Анализ динамики и структуры основного и оборотного капитала предприятия ООО «РДР»

4.Анализ финансовой устойчивости предприятия ООО «РДР»

5.Оценка платежеспособности и ликвидности предприятия ООО “РДР”

6.Деловая активность предприятия ООО «РДР», оценка рентабельности и банкротства

7. Организация финансовой деятельности на предприятии ООО «РДР» и ее совершенствование

Список использованных источников

Приложения

Если Вам необходима помощь в написании диплома , отчета по практике или курсовой работы, на сайте

также представлена вся необходимая информация: примеры докладов, слайды, примеры рецензий к дипломам, примеры введений и заключений, примеры анализа рынка и других видов анализа, примеры целей, задач, объекта и предмета исследования, актуальность и актуальные темы дипломных работ, темы дипломов и план к дипломным работам, готовые бизнес-планы, примеры графического материала, примеры дипломных работ, все это представлено в разделах Мои работы, Статьи. Если Вы являетесь студентом вуза и не можете самостоятельно написать отчет по практике, курсовую работу, дипломную работу по каким –либо причинам, а также еще не определились где заказать диплом срочно без предоплаты, то можете

это сделать здесь и сейчас. Заказать дипломный проект, курсовую работу, отчет по практике Вы можете по любой экономической и гуманитарной специальности, в частности по следующим предметам: анализ финансово-хозяйственной деятельности, маркетинг и маркетинговые исследования, антикризисное управление, управление персоналом, управление рисками, планирование и прогнозирование, экономика предприятия,

это сделать здесь и сейчас. Заказать дипломный проект, курсовую работу, отчет по практике Вы можете по любой экономической и гуманитарной специальности, в частности по следующим предметам: анализ финансово-хозяйственной деятельности, маркетинг и маркетинговые исследования, антикризисное управление, управление персоналом, управление рисками, планирование и прогнозирование, экономика предприятия, мировая экономика и внешнеэкономические отношения, инвестиции и инвестиционное проектирование, стратегический менеджмент, финансовый менеджмент, инновационный менеджмент, налоги и налогообложение, государственное и муниципальное управление, туризм и туристическая деятельность, реклама и рекламная деятельность, товароведение и экспертиза качества продовольственных товаров, товароведение и экспертиза качества непродовольственных товаров, бизнес-планы, социальная работа, коммерческая деятельность, теория организации, экономическая теория, управление качеством, менеджмент, банки и банковская деятельность и другие.

мировая экономика и внешнеэкономические отношения, инвестиции и инвестиционное проектирование, стратегический менеджмент, финансовый менеджмент, инновационный менеджмент, налоги и налогообложение, государственное и муниципальное управление, туризм и туристическая деятельность, реклама и рекламная деятельность, товароведение и экспертиза качества продовольственных товаров, товароведение и экспертиза качества непродовольственных товаров, бизнес-планы, социальная работа, коммерческая деятельность, теория организации, экономическая теория, управление качеством, менеджмент, банки и банковская деятельность и другие. Для заказа диплома ,отчета по практике или курсовой работы, необходимо выслать тему и план на электронную почту или позвонить по номерам телефонов, указанных на главной странице сайта. Заказать дипломную работу Вы можете как целостно, так и по отдельным главам диплома (теоретическая, аналитическая, проектная).Я работаю без посредников и без

Для заказа диплома ,отчета по практике или курсовой работы, необходимо выслать тему и план на электронную почту или позвонить по номерам телефонов, указанных на главной странице сайта. Заказать дипломную работу Вы можете как целостно, так и по отдельным главам диплома (теоретическая, аналитическая, проектная).Я работаю без посредников и без предоплаты, с заказчиками со всех городов России, в частности, моими потенциальными потребителями чаще всего являются студенты из следующих городов: Москва, Санкт-Петербург, Екатеринбург, Новосибирск, Тула, Казань, Омск, Томск, Самара, Волгоград, Хабаровск, Краснодар, Владимир, Мурманск, Челябинск, Воронеж, Пермь, Белгород, Калининград, Уфа, Ростов-на-Дону, Владивосток и другие. Кроме дипломной, курсовой , отчета по практике Вы также можете заказать финансовый анализ, анализ рынков, разработку бизнес плана и проведение маркетинговых исследований. Буду рада оказать помощь в написании всех видов студенческих работ!

предоплаты, с заказчиками со всех городов России, в частности, моими потенциальными потребителями чаще всего являются студенты из следующих городов: Москва, Санкт-Петербург, Екатеринбург, Новосибирск, Тула, Казань, Омск, Томск, Самара, Волгоград, Хабаровск, Краснодар, Владимир, Мурманск, Челябинск, Воронеж, Пермь, Белгород, Калининград, Уфа, Ростов-на-Дону, Владивосток и другие. Кроме дипломной, курсовой , отчета по практике Вы также можете заказать финансовый анализ, анализ рынков, разработку бизнес плана и проведение маркетинговых исследований. Буду рада оказать помощь в написании всех видов студенческих работ!