ВКР: «Основные направления совершенствования системы идентификации клиентов банков в условиях цифровой модернизации»

ВКР ИДЕНТИФИКАЦИЯ КЛИЕНТОВ БАНКОВ 2022

[collapse]

Сложности 2020-2021 годов привели

к ряду изменений в процессах цифровизации российских банков. На первый план вышли задачи, связанные с удаленной работой и дистанционными услугами. Кроме того, эволюционно развивались и другие направления – все большее проникновение в банках получают решения на базе ИИ, растет потребность в аналитике данных и необходимость собственных легких и гибких систем. Рассмотрим подробнее ключевые тренды банковской цифровизации.

к ряду изменений в процессах цифровизации российских банков. На первый план вышли задачи, связанные с удаленной работой и дистанционными услугами. Кроме того, эволюционно развивались и другие направления – все большее проникновение в банках получают решения на базе ИИ, растет потребность в аналитике данных и необходимость собственных легких и гибких систем. Рассмотрим подробнее ключевые тренды банковской цифровизации.1)Оптимизация удалённой работы сотрудников банка. Из-за всеобщего режима удалённой работы во время пандемии банкам пришлось резко перестраивать свою инфраструктуру для создания удалённых рабочих мест и онлайн коммуникаций. В целом, в первое время они с этой задачей справились. Теперь настало время оптимизации инфраструктуры в связи с частичным возвращением работников в офисы, сокращением арендуемых банками площадей и накопленным опытом удалённой работы.

В зависимости от банка и подразделения доступ к банковской системе осуществляется через удалённый доступ к своему рабочему физическому компьютеру, через виртуальные сервера и рабочие места, через облако и облачные приложения. Эффективная комбинация этих способов с учётом доступной инфраструктуры, лицензий на ПО, систем безопасности, объёма и структуры операций банка будет оставаться значимым трендом в автоматизации банков в текущем году .

В связи с переходом на «удаленную систему» изменились и бизнес-процессы, и системы управления доступом. Появились новые потребности, например, в использовании беспроводных каналов, удаленной идентификации. При таких гибридных технологиях стал вопрос, как правильно обеспечить защиту персональных данных в условиях повышенных требований к аутентификации и авторизации и выполнить условия 152-ФЗ . При этом нельзя забывать об отказоустойчивости и высоком уровне автоматизации систем. А это переход на другой уровень безопасности.

2)Рост операций онлайн. Этот тренд не является новым в банковской информатизации, но он значительно ускорился благодаря переходу на всеобщую «удалёнку». Особенно выросла сфера мобильных платежей через различные платёжные системы (Система быстрых платежей ЦБ, Google Pay, Apple Pay, Samsung Pay, Sberpay и т.д.). Кроме того, за время «удалёнки» многие распробовали биржевую торговлю, вследствие чего резко выросло число ИИС и брокерских счетов, открываемых через банки. Также выросло число выдаваемых онлайн ипотечных и потребительских кредитов, гарантий и аккредитивов. Соответственно, увеличилась номенклатура документов, которыми клиенты и банки стали обмениваться онлайн. Этот тренд будет развиваться и дальше, т.к. за время пандемии изменились потребительские привычки, что банки вынуждены учитывать – как при автоматизации банковских операций, так и при настройке своих CRM-систем для проведения маркетинговых кампаний и общения с клиентами онлайн.

3)Упрощение доступа к услугам банка. Развитие систем взаимодействия «банк-клиент» сейчас направлено на максимальное упрощение доступа к услугам банка. Системы взаимодействия «банк-клиент» – это целый комплекс продуктов коммуникации, который вырос из телефонного контакт-центра с «живыми» операторами, а сегодня и, тем более, завтра – это универсальная коммуникационная среда, в которой можно иметь доступ к банковским услугам и операциям через любой online механизм, начиная от голосового звонка, заканчивая мессенджерами с массовым внедрением систем распознавания речи на основе биометрической авторизации. Все это направлено на упрощение доступа к услугам банка. Современный банк немыслим без подобных систем.

4)Развитие каналов дистанционных продаж. Еще один тренд, который выделяют ряд экспертов, связан с развитием каналов дистанционных продаж. Сюда можно отнести, в частности, телемаркетинг, развитие цифровых электронных подписей и безбумажного документооборота, а также систем безопасности и биометрии.

Удаленные продажи стали, по сути, единственно возможными в 2020 году, и наличие собственного телемаркетинга с возможностью гарантировать качественную коммуникацию и реакцию на пожелания клиента – залог хороших продаж. Поэтому некоторые банки активно инвестируют в собственные платформы, дополняя их своими системами анализа разговоров, real-time подсказок, базой знаний и другим функционалом. С документооборотом аналогичная история – невозможность подписывать

бумажные документы активировала тренд на безбумажный подход к документообороту с клиентами с использованием электронных подписей и биометрической верификации. Понятно, что за этим будущее и это существенно упростит и ускорит базовые операции оформления услуг банка. В перспективе классические офисы обслуживания несмотря на консерватизм части общества постепенно отойдут на второй план, а в будущем и вовсе перейдут в виртуальную среду. Продолжением этого тренда станет дальнейшее развитие единой биометрической системы и включение в нее большинства банков. Это будет способствовать росту доверия клиентов к цифровым банковским сервисам, а затраты на внедрение систем хранения и обработки биометрических данных уже в среднесрочной перспективе компенсируются комиссиями от роста числа онлайн платежей и переводов.

бумажные документы активировала тренд на безбумажный подход к документообороту с клиентами с использованием электронных подписей и биометрической верификации. Понятно, что за этим будущее и это существенно упростит и ускорит базовые операции оформления услуг банка. В перспективе классические офисы обслуживания несмотря на консерватизм части общества постепенно отойдут на второй план, а в будущем и вовсе перейдут в виртуальную среду. Продолжением этого тренда станет дальнейшее развитие единой биометрической системы и включение в нее большинства банков. Это будет способствовать росту доверия клиентов к цифровым банковским сервисам, а затраты на внедрение систем хранения и обработки биометрических данных уже в среднесрочной перспективе компенсируются комиссиями от роста числа онлайн платежей и переводов.

5)Цифровизация каналов обслуживания клиентов. Последние годы банки уверенно движутся в направлении дистанционного банковского обслуживания (ДБО) и развивают соответствующие технологии. Растут требования клиентов к качеству и доступности услуг финансовых организаций, банки уделяют больше внимания сбору и анализу данных о клиентах и их потребностях, увеличению скорости принятия решений и разработки новых сервисов. Уже сегодня банковские услуги доступны клиентам практически из любой точки мира, и не далек день, когда визиты в отделения не потребуются вовсе. Роль банковского ритейла при этом сводится к идентификации пользователей, и первым шагом на этом пути стал проект по созданию Единой биометрической системы, реализуемый при всесторонней поддержке Центрального банка, Правительства и Ростелекома.

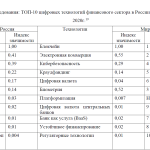

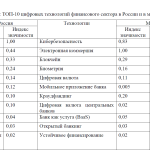

Согласно оценкам ИСИЭЗ НИУ ВШЭ, спрос на передовые цифровые технологии в 2020 г. оценивался на уровне 55,5 млрд. руб. с перспективой роста в 25 раз к 2030 г. Таким образом, финансовый сектор – один из лидеров разработки и внедрения технологий .

В тройку лидеров в исследованиях (табл. 1.1) и на рынке (табл. 1.2) вошли технологии электронной коммерции, блокчейна и кибербезопасности. Единственная технология, составившая им конкуренцию по индексу значимости, – биометрия – занимает третье место в рейтинге мировых исследований.

Интенсивно развивается «платформизация» – перевод финансовых технологий на комплексные онлайн- и экосистемные решения, чтобы упростить, ускорить и удешевить доступ потребителей к товарам и услугам. Новые системы электронных платежей используют криптовалюты и цифровые валюты центральных банков. Финансирование осуществляется с применением платформ краудфандинга. Растут объемы электронной коммерции. Рост доли электронной коммерции в торговом обороте потребовал ускоренного внедрения технологических решений. Значимость этой области отражена в рыночной повестке (табл. 1.2.). Таким образом, развитие каналов дистанционных продаж банков, операций онлайн в финансовой среде, цифровизации каналов обслуживания клиентов, не возможно без обеспечения безопасности, а идентификация и биометрия в данном случае играют важнейшую роль. В связи с этим, рассмотрим сущность и этапы идентификации.

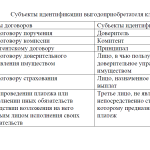

Идентификация- это совокупность мероприятий по установлению сведений о клиентах, их представителях, выгодоприобретателях , промежуточных и бенефициарных владельцах, а также по подтверждению достоверности этих сведений с использованием оригиналов документов надлежащим образом заверенных копий и(или) государственных и иных информационных систем. Идентификация проводится: до заключения договора банковского счета; до заключения любого договора на оказание банковских услуг без счета; до проведения операции/сделки, имеющей разовый характер и не предполагающей долгосрочных отношений между банком и клиентом. Краткая характеристика субъектов идентификации представлена на рис.1.6.

По идентификации выгодоприобретателя, Банк имеет право не идентифицировать выгодоприобретателя, если клиент является ниже указанной организацией и выгодоприобретатель является клиентом такого клиента: профессиональным участником рынка ценных бумаг, кредитной организацией, страховой организацией (исключение сфера ОМС), лизинговой компанией и прочее.

В табл.1.3. представлена характеристика субъектов выгодоприобретателя клиента.

Этапами идентификации являются: 1) сбор информации; 2) изучение и анализ информации;

3)фиксирование и хранение информации; 4)обновление информации. Существуют также ситуации, в которых идентификация не осуществляется. Более подробно об этом написано в Приложении 4. Итак, выше была рассмотрена сущность и этапы идентификации. Идентификация клиентов- это важный элемент кибербезопасности, однако клиенты требуют, чтобы этот процесс был прост и удобен. Для достижения этой цели банки начали тестировать блокчейн-решения, которые могут предоставить целый ряд преимуществ: например, хранение всех данных из разных источников в единой базе данных и верификация личности клиента без привлечения сторонних агентов. Благодаря использованию блокчейна банки смогут снизить расходы, а также риски мошенничества.

3)фиксирование и хранение информации; 4)обновление информации. Существуют также ситуации, в которых идентификация не осуществляется. Более подробно об этом написано в Приложении 4. Итак, выше была рассмотрена сущность и этапы идентификации. Идентификация клиентов- это важный элемент кибербезопасности, однако клиенты требуют, чтобы этот процесс был прост и удобен. Для достижения этой цели банки начали тестировать блокчейн-решения, которые могут предоставить целый ряд преимуществ: например, хранение всех данных из разных источников в единой базе данных и верификация личности клиента без привлечения сторонних агентов. Благодаря использованию блокчейна банки смогут снизить расходы, а также риски мошенничества.В целом, резюмируя выше изложенное в первой главе исследования, можно делать вывод, что для борьбы с легализацией (отмыванием) доходов разработаны нормативно-правовые акты как на федеральном уровне, так и на уровне ЦБ РФ. Идентификация и биометрия являются важными составляющими кибербезопасности, поэтому в перспективе, в связи с развитием электронной коммерции, онлайн продаж в финансовой сфере, цифровизации каналов обслуживания клиентов, без этих составляющих проблематично будет обеспечить безопасность в банковской отрасли.

Для того, чтобы более подробно рассмотреть удаленную идентификацию, биометрию и «маркетплейс»- как современное направление дистанционного банковского обслуживания клиентов; а также дать оценку практики организации надзора в сфере противодействия легализации (отмыванию) доходов в банковском секторе России, перейдем к следующему параграфу исследования.

Для того, чтобы более подробно рассмотреть удаленную идентификацию, биометрию и «маркетплейс»- как современное направление дистанционного банковского обслуживания клиентов; а также дать оценку практики организации надзора в сфере противодействия легализации (отмыванию) доходов в банковском секторе России, перейдем к следующему параграфу исследования.

Приложение 1.О международных стандартах ФАТФ

ВКР ИДЕНТИФИКАЦИЯ КЛИЕНТОВ БАНКОВ ПРИЛ 1

[collapse]

Приложение 2. Виды нарушений и судебная практика по Закону № 115-ФЗ

ВКР ИДЕНТИФИКАЦИЯ КЛИЕНТОВ БАНКОВ ПРИЛ 2

[collapse]

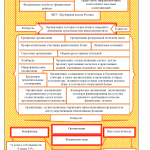

Приложение 3.Схема организации надзорной деятельности в сфере ПОД/ФТ

[collapse]

Приложение 4.В каких случаях идентификация не проводится

ВКР ИДЕНТИФИКАЦИЯ КЛИЕНТОВ БАНКОВ ПРИЛ 4

[collapse]

Курсовая работа на заказ без посредников, без предоплаты