ВКР: «Основные направления совершенствования системы идентификации клиентов банков в условиях цифровой модернизации»

ВКР ИДЕНТИФИКАЦИЯ КЛИЕНТОВ БАНКОВ 2022

[collapse]

Цифровая трансформация представляет

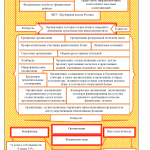

собой процесс постоянного анализа рынка и генерации идей развития бизнеса с помощью современных технологий. Данный процесс также нашел свое применение в идентификации клиентов и борьбе с легализацией доходов. Этапами легализации являются: размещение, расслоение, интеграция, рис.1.1.

собой процесс постоянного анализа рынка и генерации идей развития бизнеса с помощью современных технологий. Данный процесс также нашел свое применение в идентификации клиентов и борьбе с легализацией доходов. Этапами легализации являются: размещение, расслоение, интеграция, рис.1.1.Основным законом, регулирующим деятельность по легализации доходов является Федеральный закон № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» . Впоследствии Верховный Суд в Постановлении Пленума ВС РФ от 07.07.2015 № 32 определил критерии нарушений и признаки вывода денежных средств, приобретения или сбыта имущества. На основании ФЗ № 115 существует также ряд различных нормативно-правовых актов, в сфере ПОД/ФТ , рис.1.2.

Международные стандарты по противодействию отмыванию денег, финансированию терроризма и финансированию распространения оружия массового уничтожения даны в рекомендациях ФАТФ . Международные стандарты ФАТФ- это рекомендации по установлению необходимых мер для стран, чтобы: определять риски, разрабатывать политику и осуществлять координацию внутри страны; преследовать отмывание денег, финансирование терроризма и финансирование распространения оружия массового уничтожения; применять превентивные меры для финансового сектора и других установленных секторов; устанавливать полномочия и ответственность компетентных органов (например, следственных, правоохранительных и надзорных органов) и иные институцииональные меры; укреплять прозрачность и доступность информации о бенефициарной собственности юридических лиц и образований; обеспечивать международное сотрудничество (Приложение 1).

Общими видами нарушений по Закону № 115-ФЗ являются: приобретение недвижимого имущества, произведений искусства, предметов роскоши и т.п. при условии осознания и сокрытия виновным преступного происхождения денежных средств, за счет которых такое имущество приобретено; совершение сделок по отчуждению имущества, приобретенного преступным путем (в результате совершения преступления), в отсутствие реальных расчетов или экономической целесообразности в таких сделках; фальсификация оснований возникновения прав на денежные средства или иное имущество, приобретенные преступным путем (в результате совершения преступления), в том числе

гражданско-правовых договоров, первичных учетных документов и т.п.; совершение финансовых операций или сделок по обналичиванию денежных средств, приобретенных преступным путем (в результате совершения преступления), в том числе с использованием расчетных счетов фирм-«однодневок» или счетов физических лиц, не осведомленных о преступном происхождении соответствующих денежных средств; совершение финансовых операций или сделок с участием подставных лиц, не осведомленных о том, что задействованные в соответствующих финансовых операциях и сделках денежные средства и иное имущество приобретены преступным путем (в результате совершения преступления); совершение внешнеэкономических финансовых операций или сделок с денежными средствами и иным имуществом, приобретенными преступным путем (в результате

гражданско-правовых договоров, первичных учетных документов и т.п.; совершение финансовых операций или сделок по обналичиванию денежных средств, приобретенных преступным путем (в результате совершения преступления), в том числе с использованием расчетных счетов фирм-«однодневок» или счетов физических лиц, не осведомленных о преступном происхождении соответствующих денежных средств; совершение финансовых операций или сделок с участием подставных лиц, не осведомленных о том, что задействованные в соответствующих финансовых операциях и сделках денежные средства и иное имущество приобретены преступным путем (в результате совершения преступления); совершение внешнеэкономических финансовых операций или сделок с денежными средствами и иным имуществом, приобретенными преступным путем (в результате  совершения преступления), осуществляемых при участии контрагентов, зарегистрированных в офшорных зонах; совершение финансовых операций или сделок с использованием электронных средств платежа, в том числе принадлежащих лицам, не осведомленным о преступном происхождении электронных денежных средств . Также предусмотрены иные виды нарушений, не указанные в законе 115-ФЗ (Приложение 2).

совершения преступления), осуществляемых при участии контрагентов, зарегистрированных в офшорных зонах; совершение финансовых операций или сделок с использованием электронных средств платежа, в том числе принадлежащих лицам, не осведомленным о преступном происхождении электронных денежных средств . Также предусмотрены иные виды нарушений, не указанные в законе 115-ФЗ (Приложение 2).Субъектами надзорных органов сфере ПОД/ФТ в России являются: Центральный Банк РФ (Банк России), Федеральная служба по финансовым рынкам (ФСФР России), Федеральная служба по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор), Федеральное казенное учреждение «Российская государственная пробирная палата при Министерстве финансов РФ (ФКУ «Пробирная палата России»). Надзорные органы, контролируют организации, которые осуществляют

операции с денежными средствами или иным имуществом, к ним относятся: различные кредитные, страховые организации, ломбарды, почтовые организации, букмекеры и тотализаторы, лизинговые и иные компании, рис. 1.3. Более подробная характеристика сфера деятельности, контролируемая надзорными органами, а также полномочия надзорных органов по осуществлению регулирования вопросов ПОД/ФТ представлены в Приложении 3. Таким образом, организации, которые осуществляют операции с денежными средствами или иным имуществом, обязаны контролировать организации и физических лиц, в том числе бенефициаров и выгодоприобретателей, рис.1.3.

операции с денежными средствами или иным имуществом, к ним относятся: различные кредитные, страховые организации, ломбарды, почтовые организации, букмекеры и тотализаторы, лизинговые и иные компании, рис. 1.3. Более подробная характеристика сфера деятельности, контролируемая надзорными органами, а также полномочия надзорных органов по осуществлению регулирования вопросов ПОД/ФТ представлены в Приложении 3. Таким образом, организации, которые осуществляют операции с денежными средствами или иным имуществом, обязаны контролировать организации и физических лиц, в том числе бенефициаров и выгодоприобретателей, рис.1.3.

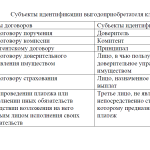

Бенефициаром является лицо, которое является получателем денежных средств , и в адрес которого осуществляется денежный платеж. Бенефициарами могут являться: наследники, указанные в завещании; арендодатели, предоставляющие принадлежащее им имущество в аренду; владельцы банковских счетов собственники документарных активов, лица-получатели выплат по договорам страхования; фактические владельцы компаний. Бенефициарный владелец компании имеет возможность участвовать в формировании уставного капитала, выбирать сферу ее деятельности, передавать акции компании другим лицам, участвовать в выборах руководителей компании и в собраниях владельцев акций.

Выгодоприобретатель или выгодополучатель- это физическое или юридическое лицо, которому предназначен платеж, получатель денег. Это могут быть лица , которые получают доход от доверительного управления своим имуществом; доходы от траста (доверительной собственности), доходы от страховых выплат по договору страхования; собственник имущества, если имущество ему принадлежащее, застраховано другим лицом в его пользу. Например, лизинговолучатель(арендатор) заключает договор страхования,

являясь страхователем, а выгодоприобретателем по договору выступает лизингодатель (арендодатель).

Итак, выше была рассмотрена классификация органы и субъектов надзора в сфере ПОД/ФТ, это сфера также тесно связана с понятиями сомнительных операций и операций, подлежащих обязательному контролю. Рассмотрим подробнее эти составляющие.

Любая банковская операция, транзакция или сделка, которая противоречит законодательству или производит впечатление заведомо невыгодной для клиента, называется сомнительной. При помощи таких распоряжений, отданных банку, гражданин или компания пытается вывести деньги с территории Российской федерации или избежать налогообложения. Однако сомнение могут вызывать не только нелогичные операции или длинные цепочки пересылок средств. Даже самые обычные и повседневные сделки подлежат повышенному вниманию со стороны банка, если их сумма превышает 600 тысяч рублей или эквивалент в иностранной валюте. Этот предел установлен в ФЗ №115 от 07.08.2001 г .

Сотрудники банка обязаны не только выявлять сомнительные или необычные, с точки зрения бухгалтерских проводок, операции, но и классифицировать их. При этом специалисты анализируют: клиентские связи гражданина или компании, попадающей под подозрение; место регистрации клиента или его контрагента; территорию проведения транзакции. Всем сотрудникам банков и других финансовых организаций доводят перечень стран, которые находятся на особом контроле. А также список компаний и лиц, которых подозревают в участии в отмывании денег, полученных преступным путем, либо в содействии терроризму.

Рассмотрим, по каким признакам операцию относят к сомнительным. Все безналичные операции в РФ проходят с участием банка или кредитных организаций, получивших лицензию от Центробанка. Не каждая транзакция проходит через «живого» специалиста. Часть сделок, вызывающих сомнение, отслеживают специализированные встроенные системы. Но если операция проходит с участием сотрудника, то он может обратить внимания не некоторые особенности поведения. А также другие характеристики сделки, вызывающие сомнения, рис.1.4. Эти признаки могут привести к тому, что к движению средств по счету такого клиента будет применен повышенный контроль. Ситуация усугубится, если ситуации принимают периодический характер либо встречаются в совокупности.

Общий перечень операций, которые относятся к сомнительным, перечислен в ст. 6 ФЗ №115. Рассмотрим кратко:

1)Если сделки проходят с наличными, то повышенный интерес вызывают: покупка и последующей перепродажей иностранной валюты и ценных бумаг; размен купюр иностранного государства одного номинала на банкноты другого достоинства; выдача со счетов средств, поступивших на предъявителя; выдача средств со счета юридического лица в непредусмотренных законодательствах случаях и на непонятные цели; перекупка или перепродажа доли в уставном фонде компании физическим лицом за наличный расчет. Статус сомнительной будет присвоен также операциям зачисления, перевода денег, выдачи кредитов или безналичным сделкам с ценными бумагами. Это произойдет, если одна из сторон-участниц гражданин или компания, которые зарегистрированы в государстве, не выполняющей рекомендации ФАФТ.

2)В отношении счетов и вкладов сомнения вызовут транзакции, в которых: деньги отправляют в другую страну на анонимный счет физического лица; зачисление средств из-за рубежа на счет клиента в банке РФ происходит от неизвестного отправителя; зачисление и списание средств с расчетного счета компании, с момента регистрации которой в госреестре прошло меньше 3-х месяцев; оформление вклада на третье лицо с зачислением на счет наличных денег; открытие счета на предъявителя и внесение на него средств в сумме, превышающей 600 000 рублей.

3)Сомнительными будут признаны все операции с недвижимостью на сумму больше 3 млн. рублей. А при работе с движимым имуществом, под особым вниманием находятся такие сделки: передача в ломбард ювелирных украшений или лома драгметалллов; получение или предоставление беспроцентного займа; предоставление или получение имущества в лизинг.

Каждое кредитно-финансовое учреждение, которое проводит безналичные операции, обязано разрабатывать внутренние инструкции по соблюдению закона №115. А также назначать ответственных лиц или формировать отдел, который будет отслеживать все сделки, вызывающие сомнение в чистоте и прозрачности.

Рассмотрим дополнительные меры по выявлению сомнительных транзакций. Кроме выявления и постановки на контроль операций, которые явно относятся к сомнительным, сотрудники банков обращают внимание на такие косвенные признаки: размер уплаченных налогов и полученной прибыли от основной хозяйственной деятельности и других нетипичных сделок; своевременную выплату заработной платы сотрудникам предприятия или ее полное отсутствие; размер заработной платы персонала – слишком низкий или слишком высокий уровень по сравнению с доходами компании; общий фонд

заработной платы сотрудников, который не достигает МРОТ, исходя из среднесписочной численности; на счетах нет остатков, что несопоставимо с ежемесячным оборотом юридического лица; частичные перечисления по социальным выплатам при достаточности средств на балансе; нет логической взаимосвязи между поступлением денег и их расходованием; необоснованное резкое увеличение оборотов по счетам; поступление расчетов за товары и услуги без начисления НДС; отсутствие сделок и транзакций по расчетным счетам по прямому виду деятельности компании.

заработной платы сотрудников, который не достигает МРОТ, исходя из среднесписочной численности; на счетах нет остатков, что несопоставимо с ежемесячным оборотом юридического лица; частичные перечисления по социальным выплатам при достаточности средств на балансе; нет логической взаимосвязи между поступлением денег и их расходованием; необоснованное резкое увеличение оборотов по счетам; поступление расчетов за товары и услуги без начисления НДС; отсутствие сделок и транзакций по расчетным счетам по прямому виду деятельности компании.При выявлении таких признаков сотрудники банка обязаны уведомить внутренних отдел по противодействию легализации доходов и содействию терроризму. На сайте Сбербанка размещено видео, где специалист четко описывает, какие операции вызывают повышенный интерес. А также разъясняет, что следует четко отвечать на запросы специалиста иначе это может навредить бизнесу или определенному физическому лицу. Операции будут заблокированы или приостановлены.

Не менее важными являются также финансовые операции, которые подлежат обязательному контролю. Определение обязательного контроля приведено в ст. 3 Федерального закона от 07.08.2001 № 115-ФЗ «О противодействии легализации доходов, полученных преступным путем»: «Обязательный контроль – совокупность принимаемых уполномоченным органом мер по контролю за операциями с денежными средствами или иным имуществом на основании информации, представляемой ему организациями, осуществляющими такие операции, а также по проверке этой информации в соответствии с законодательством РФ» .

В законе есть перечень операций, которые необходимо в обязательном порядке проверять, даже если они не вызывают подозрений. Выполнять контроль должны субъекты 115-ФЗ – банки, страховые, микрокредитные организации, ломбарды и другие финансовые организации. Они обязаны передавать информацию о таких операциях регулятору -в Росфинмониторинг. Финансовыми операциями, которые подлежат обязательному контролю являются: операции с деньгами и другим имуществом, сделки с недвижимым имуществом, операции с поступлениями от иностранных государств, операции по счетам организаций, имеющих стратегическое значение для ОПК, операции по счетам, открытым исполнителю оборонного заказа; операции с эмитированных карт, рис. 1.5.

Рассмотрим подробнее эти операции.

1)Операции с деньгами и другим имуществом. Обязательному контролю подлежат операции с деньгами и другим имуществом, если сумма, на которую они совершаются, равна или превышает 600 тыс. рублей и по своему характеру операции относятся к одному из перечисленных ниже видов: операции с наличными, операции с участием компании, зарегистрированной в государстве, не являющемся членом ФАТФ, операции по банковским счетам и вкладам, иные сделки с движимым имуществом.

Операции с участием компании, зарегистрированной в государстве, не являющемся членом ФАТФ предусматривают собой зачисление, перевод средств на счет, предоставление или получение

кредита, операции с ценными бумагами в случае, если хотя бы одной из сторон является компания или физическое лицо, имеющее регистрацию в государстве, которое не выполняет рекомендации Группы разработки финансовых мер борьбы с отмыванием денег (ФАТФ). Также контроль обязателен для операций, которые проводятся по счету в банке, зарегистрированном в государстве, не являющемся членом ФАТФ.

кредита, операции с ценными бумагами в случае, если хотя бы одной из сторон является компания или физическое лицо, имеющее регистрацию в государстве, которое не выполняет рекомендации Группы разработки финансовых мер борьбы с отмыванием денег (ФАТФ). Также контроль обязателен для операций, которые проводятся по счету в банке, зарегистрированном в государстве, не являющемся членом ФАТФ.Иные сделки с движимым имуществом классифицируются следующим образом: помещение ювелирных изделий, камней и монет из драгоценных металлов в ломбард; физлицо платит или получает деньги при страховании жизни или другом виде накопительного страхования; получение или предоставление имущества по договору лизинга; переводы денег через некредитные организации; купля-продажа ювелирных изделий, камней и монет из драгоценных металлов; плата за участие и выигрыш в лотерее, тотализаторе и других азартных играх; предоставление и получение некредитными организациями беспроцентных займов.

2)Сделки с недвижимым имуществом. Под контроль подпадает переход права собственности, если сумма сделки равна или превышает 3 млн. рублей.

3)Операции с поступлениями от иностранных государств. Получение некоммерческой организацией денег и другого имущества от иностранных государств, организаций, граждан и лиц без гражданства, а также расход этих средств подлежат обязательному контролю, если сумма операции равна или превышает 100 тыс. рублей.

4)Операции по счетам организаций, имеющих стратегическое значение для ОПК. Переводы и поступления со счета хозяйственных обществ, имеющих стратегическое значение для оборонно-промышленного комплекса и безопасности РФ, если сумма операции равна или превышает 10 млн. рублей.

5)Операции по счетам, открытым исполнителю оборонного заказа. Зачисление средств на счета, открытые исполнителю поставок продукции по государственному оборонному заказу, и списание средств с этих счетов, если сумма, на которую совершается операция, равна или превышает 600 тыс. рублей.

6)Операции с эмитированных карт. Получение физическим лицом наличных с платежной карты, если указанная карта эмитирована иностранным банком.

В дополнение к перечню из ст. 6 Закона № 115-ФЗ обязательному контролю подлежат любые операции с денежными средствами или другим имуществом, которые совершает организация или физлицо, в отношении которых есть сведения о причастности к экстремистской деятельности или терроризму, либо аффилированное лицо, прямо или косвенно находящееся в собственности или под контролем таких организаций.

В случае если операция осуществляется в иностранной валюте, ее размер в российских рублях определяется по официальному курсу Центробанка РФ, действующему на дату совершения такой операции. Итак, выше было дано понятие сомнительных операций и операций подлежащих обязательному контролю. Согласно тематики исследования и структуры работы, необходимо рассмотреть основные направления трендов банковской цифровизации и идентификации клиентов, как важный фактор развития банковских услуг в среде онлайн. Для этого перейдем к следующему параграфу исследования.

ВКР: «Основные направления совершенствования системы идентификации клиентов банков в условиях цифровой модернизации»

ВКР ИДЕНТИФИКАЦИЯ КЛИЕНТОВ БАНКОВ 2022

[collapse]

Приложение 1.О международных стандартах ФАТФ

ВКР ИДЕНТИФИКАЦИЯ КЛИЕНТОВ БАНКОВ ПРИЛ 1

[collapse]

Приложение 2. Виды нарушений и судебная практика по Закону № 115-ФЗ

ВКР ИДЕНТИФИКАЦИЯ КЛИЕНТОВ БАНКОВ ПРИЛ 2

[collapse]

Приложение 3.Схема организации надзорной деятельности в сфере ПОД/ФТ

[collapse]

Приложение 4.В каких случаях идентификация не проводится

ВКР ИДЕНТИФИКАЦИЯ КЛИЕНТОВ БАНКОВ ПРИЛ 4

[collapse]

Курсовая работа на заказ без посредников, без предоплаты