Транспортный комплекс – это одна из ключевых отраслей любой экономики, тем более в России – с огромной протяженностью ее территорий. С начала пандемии COVID-19 транспортная отрасль переживает серьезные изменения в результате локдаунов и ограничения движения. В 2022 году российская транспортная отрасль столкнулась с сильнейшим давлением в виде санкций: они реализованы как в виде прямых логистических ограничений (взаимное закрытие воздушного пространства с государствами Евросоюза, ограничения движения морского и автомобильного транспорта между Россией и членами ЕС), так и в виде ограничений торговли, которые в свою очередь влияют и на транспортные потоки.

Санкционные преграды, мешающие полноценной работе транспорта, в 2022 году привели к нарушению налаженных цепочек поставок. Основным трендом стало значительное сокращение грузоперевозок в сегментах железнодорожного, авиационного и трубопроводного транспорта. Часть экспортных потоков была перенаправлена на юг и восток, а импортные потоки в значительной степени переориентировались на автомобильный транспорт и железнодорожные контейнерные перевозки[17].

На протяжении 2000-2022гг. общий объем перевезенных грузов в РФ увеличился на 11,03 % и составил 8779 млн. т, рисунок 1.3[12].

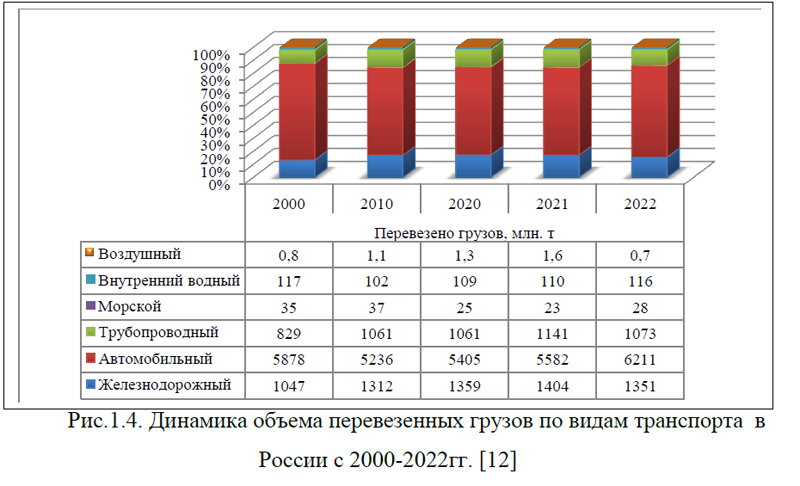

Объемы перевозок грузов увеличились в основном за счет перевозок автомобильным транспортом, в 2022 году показатель составил 6211 млн. т., это больше, чем годом ранее на 11,26% и на 5,66% выше уровня начала анализируемого периода, рисунок 1.4.

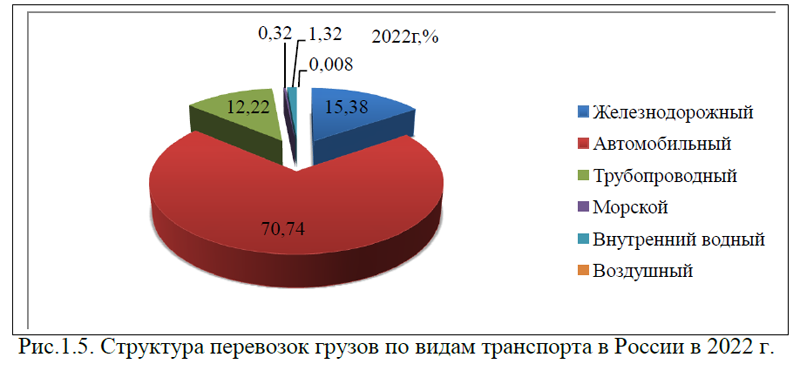

Произошел рост перевозок грузов морским и внутренним водным транспортом, однако объемы перевозок этими видами транспорта не большие и в 2022 году составили 28 млн. т и 116 млн. т. соответственно. По структуре перевозок, наибольший удельный вес приходится на автомобильные перевозки, в 2022 году на долю перевозок этим видом транспорта пришлось 70,74%, доля железнодорожного и трубопроводного транспорта в общем объеме перевозок составила 15,38% и 12,22% соответственно. По другим видам транспорта доля перевозок грузов незначительная, рисунок 1.5[12].

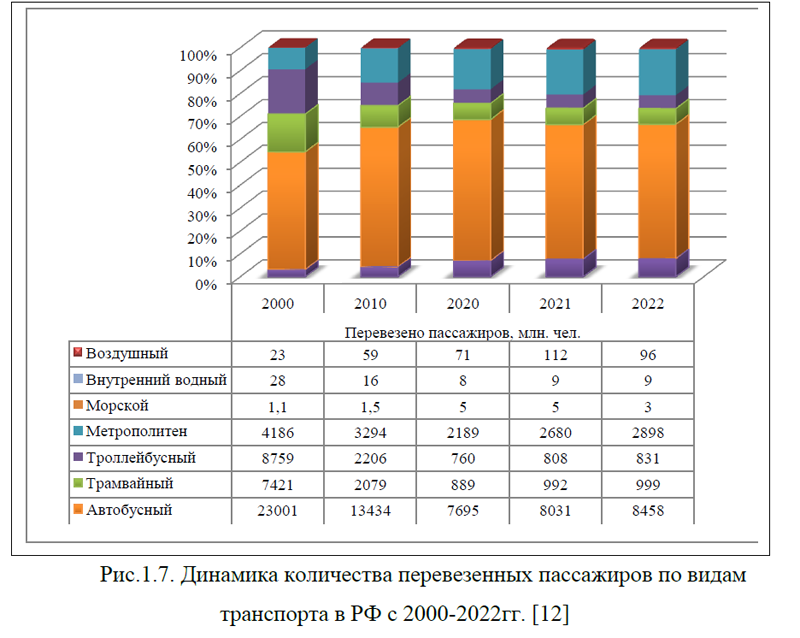

Количество перевезенных пассажиров в анализируемой динамике имеет тенденцию к снижению, в 2022 году было перевезено 14437 млн. человек, это в разы ниже по сравнению к уровню 2000-2010 гг., хотя по сравнению с прошлым годом произошел рост на 5,41%, рисунок 1.6.

Снижение количества перевезенных пассажиров в РФ произошло практически по всем видам транспорта: железнодорожным, автобусным, трамвайным, метрополитеном. Однако, по воздушному транспорту наблюдается рост перевозок пассажиров и в 2022 году было перевезено 96 млн. человек, это больше по отношению к уровню 2000 года на 317,39%, но ниже показателя прошлого года на 14,28%, рисунок 1.7.

Наибольший удельный вес в общем количестве перевозок пассажиров приходится на автобусный транспорт, его доля в 2022 году составила 58,58%.Небольшой удельный вес по перевозкам пассажиров приходится на воздушный, внутренний водный и морской транспорт.

Протяженность путей сообщения имеет смешанную динамику, увеличение протяженности путей сообщения произошло по автомобильным дорогам, магистральным трубопроводам и внутренним водным судоходным путям. По остальным видам дорожного полотна наблюдается снижение протяженности путей, рисунок 1.8(Приложение 6).

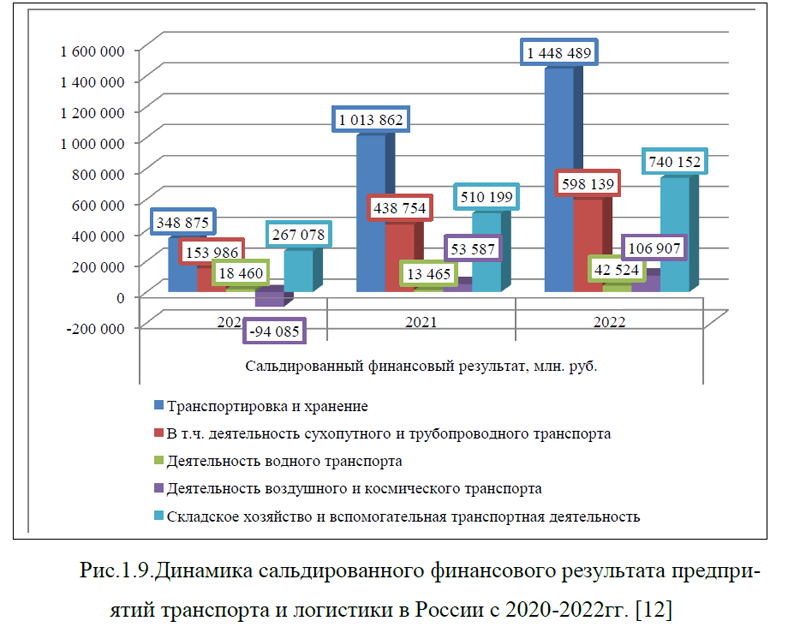

В целом, деятельность транспортно- логистических компаний в России является положительной. Сальдированный финансовый результат (прибыль минус убыток) растет, в 2022 году сальдированный финансовый результат по деятельности предприятий транспортировки и хранения составил 1448489,0 млн. руб., это больше чем годом ранее на 42,87% и больше, чем в три раза превышает показатель 2020 года, рисунок 1.9. По складскому хозяйству и вспомогательной транспортной деятельности сальдированный финансовый результат составил 740152,0 млн. руб., это 177,13% превышает значение показателя 2020 года. По другим видам транспортно- логистических услуг также произошел рост финансового показателя, рисунок 1.9.

Однако, стоит отметить, что доля убыточных компаний, работающих в транспортно- логистической отрасли России составляет в среднем около 30,0%. Больше всего убыточных организаций наблюдается в деятельности сухопутного и трубопроводного транспорта (35,8%), водного транспорта (34,1%), рисунок 1.10.

Итак, выше представленный анализ показал, что развитие транспортно-логистической деятельности в России имеет смешанную направленность. По грузоперевозкам наблюдается рост, по перевозкам населения- замечена динамика снижения. Сальдированный финансовый результат растет по всем видам транспортно-логистических компаний, однако, имеет место быть и убыточность этого сектора. В 2022 году доля убыточных организаций транспортно-логистичекой отрасли составила 28,8-35,8% в зависимости от вида деятельности организации.

В продолжении темы стоит отметить, перспективы транспортно-логистической отрасли в России. В настоящее время на государственном уровне разработана – Национальная технологическая инициатива(НТИ)- программа частно-государственного партнерства по развитию новых рынков на базе высокотехнологичных решений, которые «будут определять развитие мировой и российской экономики через 15-20 лет». Задача по созданию НТИ поставлена президентом РФ 4 декабря 2014 года в Послании к Федеральному собранию. НТИ cфокусируется на рынках, формирующихся на основе «нового технологического уклада, переход к которому развитые страны планируют осуществить в ближайшие 10-20 лет». Сегодня эти рынки либо отсутствуют в мире, либо пока недостаточно развиты[21].

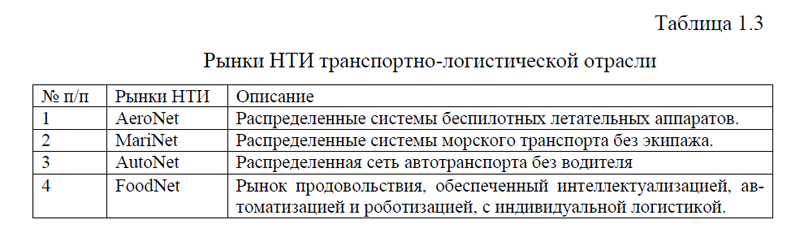

Создатели программы считают, что так Россия сможет получить инструмент формирования «рынков будущего», а российские компании – «национальные чемпионы» -получат на них значимую долю. Программа НТИ включает развитие новых рынков по различным отраслям, в том числе и по транспортно-логистической отрасли. К этой отрасли относятся следующие рынки НТИ: аэронет, автонет, маринет, фуднет, таблица 1.3[16].

Таблица 1.3-Рынки НТИ транспортно-логистической отрасли

| № п/п | Рынки НТИ | Описание |

| 1 | AeroNet | Распределенные системы беспилотных летательных аппаратов. |

| 2 | MariNet | Распределенные системы морского транспорта без экипажа. |

| 3 | AutoNet | Распределенная сеть автотранспорта без водителя |

| 4 | FoodNet | Рынок продовольствия, обеспеченный интеллектуализацией, автоматизацией и роботизацией, с индивидуальной логистикой. |

Рассмотрим кратко сущность этих рынков.

1.Развитие рынка Аэронет. Возникнет новый глобальный сетевой рынок информационных, логистических и иных услуг, предоставляемых флотом беспилотных аппаратов, постоянно находящихся в воздухе и на низких космических орбитах. Развитие беспилотных авиационных и космических систем приведет к росту распределенных систем безопасности полетов и обмена информацией. Повышение надежности защищенных сетевых коммуникаций обеспечит массовое безопасное использование беспилотных аппаратов, в том числе и в городских условиях. Над территорией Российской Федерации к 2035 году постоянно (в режиме «24/7/365») смогут находиться в воздухе не менее 100 000 беспилотных воздушных судов (БВС), объединенных в единую систему предоставления работ и услуг для удовлетворения различных, постоянно возрастающих потребностей экономики. В результате реализации НТИ возникнут крупные отечественные компании, которые зададут отраслевые стандарты в своих сегментах.(Приложение 7).

2.Развитие рынка Маринет. В ближайшие 10–20 лет в морской отрасли сформируется рынок интеллектуальных систем управления морским транспортом и технологий освоения мирового океана. На нем Россия займет лидерские позиции в таких областях, как:

А)Цифровая навигация – ключевое изменение стандартов и самой модели функционирования отрасли, позволяющее напрямую обмениваться данными и взаимодействовать компьютерным системам судов, портов, судоходных компаний, регуляторов, логистических компаний, систем мониторинга и связи. Это своеобразная революция, обусловленная широким проникновением коммуникаций на борт, которая начинается сейчас и завершится в 30-е гг. нашего столетия.

Б)Освоение ресурсов океана. Существующие задачи освоения ресурсов океана в Арктическом и Дальневосточном регионах выступят полигоном для создания не фрагментарных и единичных, но передовых тиражируемых технологических решений. Разработанные в России продукты, которые первоначально будут использовать страны БРИКС и развивающиеся страны, откроют России мировой рынок.

В)Инновационное судостроение. Развитие новых технологий в морском транспорте, а также потребности в развитии инфраструктуры освоения Мирового океана обуславливают рост спроса на сложные специализированные суда – область, в которой российские центры судостроения успешно зарекомендовали себя. Отдельным сегментом инновационного судостроения являются безэкипажные суда, адаптированные к эксплуатации в рамках цифровой навигации и удаленного управления. Россия станет лидером в создании и эксплуатации безэкипажных судов[16].

3) Развитие рынка Автонет. Прогнозируется достижение полной автономности автомобильного транспорта к 2035 г. При этом выделяются следующие основные этапы формирования будущего рынка: внедрение помощников водителя (ADAS) к 2018 г.; достижение частичной автономности к 2020 г.; достижение высокой автономности к 2025 г.; достижение полной автономности к 2035 г. Возникнет масштабный рынок транспортных услуг на базе распределенной сети экологичных беспилотных транспортных средств, шеринговых, опенсорсных, производимых под заказ. К 2035 г. он займет 20,0% от общего рынка перевозок (Приложение 7).

4)Развитие рынка Фуднет. Под воздействием роста требований потребителей и расширения возможностей производства высококачественной продукции на основе интеллектуализации, автоматизации и роботизации технологических процессов на всем протяжении цикла от производства до потребления будет сформирован интеллектуальный рынок питательных веществ и пищевых продуктов с индивидуальной логистикой (Приложение 7).

Итак, выше были рассмотрены перспективы развития новых рынков в отрасли транспорта и логистики: AutoNet (рынок беспилотников и решений на их основе); AeroNet (рынок сервисов на основе авиационно-космических и беспилотных аппаратов); MariNet (рынок глобально распределенных интеллектуальных систем управления морским транспортом и технологий освоения Мирового океана); FoodNet (интеллектуальный рынок производства и распределения пищи и продуктов с индивидуальной логистикой). Данные рынки являются достаточно перспективными и если компания, работающая в транспортно-логистической отрасли примет решение развиваться в направлении новых рынков, то обязательно будет достигнут положительный результат. Однако, для того, чтобы выбрать наилучшие направления в развитии, важно анализировать тренды логистики. Рассмотрим кратко.

В мире постоянно развивающихся технологий и глобализации, отрасль логистики постоянно испытывает значительные изменения, особенно в свете недавних глобальных событий. Российская логистика не стала исключением, претерпев ряд трансформаций, которые были определены как внутренними, так и внешними факторами. В 2024 году логистические тренды будут базироваться на ускорении цифровизации процессов, стремлении к устойчивости и экологичности, а также адаптации к изменяющимся торговым путям и экономическим условиям. Понимание этих направлений позволит компаниям и специалистам сектора оптимизировать свои цепочки поставок, улучшить управление запасами и повысить общую эффективность работы. Более подробно логические тренды представлены в Приложении 8[16].

Итак, зная перспективные тренды логистики на предстоящий период, а также изучив перспективы развития «новых рынков», компания работающая в транспортно- логистической отрасли может разрабатывать мероприятия, которые будут способствовать повышению конкурентоспособности организации на занимаемой нише. Таким образом, в первой главе исследования были изучены теоретические аспекты взаимосвязи системы маркетинговых и логистических исследований, проведен анализ развития транспортно-логистической отрасли в России, изучены перспективные транспортно- логистические направления. Для того, чтобы на примере предприятия оценить данные взаимодействие и предложить план мероприятий по совершенствованию, перейдем к следующим главам исследования.