Диссертация: Использование факторинга как инструмент финансирования деятельности организации ПАО «Крок Инкорпорейтед»

ДИССЕРТАЦИЯ ФАКТОРИНГ (2023 год)

[collapse]

Управление дебиторской задолженностью

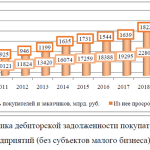

представляет собой одну из стратегических задач финансового менеджмента, целью которой является рост прибыли организации, за счет эффективного использования дебиторской задолженности, как важного экономического инструмента. При этом, под дебиторской задолженностью понимается- задолженность юридических или физических лиц предприятию(организации), которые в свою очередь, являются дебиторами компании. Рост дебиторской задолженности рассматривается как отрицательная динамика, так как это свидетельствует об отвлечении денежных средств из оборота предприятия. По имеющимся данным Росстата с 2010-2020гг. наблюдается ежегодный рост дебиторской задолженности российских предприятий, по данным на конец анализируемого периода сумма дебиторской задолженности составила 61156 млрд. руб., а это на 21,08% выше показателя предыдущего года и в разы превышает значение показателя начала анализируемого периода, рисунок 1.

представляет собой одну из стратегических задач финансового менеджмента, целью которой является рост прибыли организации, за счет эффективного использования дебиторской задолженности, как важного экономического инструмента. При этом, под дебиторской задолженностью понимается- задолженность юридических или физических лиц предприятию(организации), которые в свою очередь, являются дебиторами компании. Рост дебиторской задолженности рассматривается как отрицательная динамика, так как это свидетельствует об отвлечении денежных средств из оборота предприятия. По имеющимся данным Росстата с 2010-2020гг. наблюдается ежегодный рост дебиторской задолженности российских предприятий, по данным на конец анализируемого периода сумма дебиторской задолженности составила 61156 млрд. руб., а это на 21,08% выше показателя предыдущего года и в разы превышает значение показателя начала анализируемого периода, рисунок 1.

Рост наблюдается и по просроченной дебиторской задолженности на 9,95% в 2020г. к уровню прошлого года и практически в три раза превышает значение показателя 2010г ., рисунок 2.

По структуре наибольший удельный вес в общей стоимости задолженности приходится на задолженность покупателей и заказчиков и в 2020г. доля составила 43,49%. В стоимостном выражении дебиторская задолженность покупателей и заказчиков сформировалась на уровне 26600 млрд. руб. Из нее на просроченную приходится 2115 млрд. руб., рисунок 3.

Представленные выше данные свидетельствуют о том, что рост дебиторской задолженности имеет место быть в практике российских компаний. Для управления ею предусмотрен факторинг, который впервые появился в Англии в 14 веке. (Приложение 1).

Факторинг – это комплекс услуг для производителей и поставщиков, ведущих торговую деятельность на условиях отсрочки платежа. Иными словами, факторинг-это обмен будущей выручки на деньги; или покупка дебиторской задолженности. Факторинг – это финансовая услуга, с помощью которой поставщик может получить мгновенную оплату за товар, реализованный с отсрочкой платежа. Способствует этому третья сторона – фактор (банк или финансовая компания). В факторинге всегда участвуют три стороны: 1)продавец товара (поставщик) или услуг (клиент) – лицо, занимающееся предпринимательской деятельностью; 2)покупатель – дебитор (должник); 3) фактор (финансовый агент) – банк или коммерческая компания, обеспечивающая финансирование сделки. Факторинг возможен там, где есть отсрочка платежа. Работа по факторингу схематично представлена на рисунке 4 (Приложение 2).

Стоимость факторинга – это размер комиссии, которая удерживается фактором из финансирования каждой поставки либо оплачивается по выставленным фактором счетам с определенной периодичностью, например, раз в месяц. Комиссия в факторинге состоит из нескольких элементов, как правило, из трех: стоимости денежных средств на единицу времени, стоимости услуг факторинговой компании и фиксированного сбора за обработку документа (документооборот).

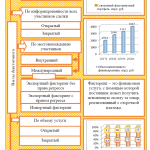

Факторинг классифицируется следующим образом: по распределению риском (факторинг с регрессом, без регресса); по информированности всех участников сделки (открытый, закрытый); по местонахождению участников (внутренний, международный); по объему услуги (полный, частичный), рисунок 5. Подробная классификация факторинга представлена в Приложении 2.

Однофакторная модель предусматривает оказание комплекса услуг международного факторинга, при котором Фактор и компания-клиент являются резидентами одного государства. Однофакторная модель преимущественно используется при экспортных операциях. Двухфакторная модель предусматривает разделение функций международного факторинга между двумя факторами, являющимися резидентами двух стран, которые представляют поставщик и покупатель соответственно. В результате расчеты и факторинговый сервис предоставляются как поставщику-резиденту, так и покупателю-нерезиденту.

Экспорт-фактор – банк или специализированная факторинговая компания, предоставляющие услуги международного факторинга поставщику-экспортеру. В функции Экспорт-фактора могут входить осуществление трансграничных расчетов по внешнеторговым контрактам, финансирование поставщика-экспортера в объеме выручки по экспортному контракту (полностью либо частично), покрытие риска неплатежа со стороны покупателя-нерезидента, а также получение выручки с покупателя-нерезидента. Импорт-фактор – банк или специализированная факторинговая компания, предоставляющая услуги международного факторинга в стране покупателя-нерезидента. Импорт-фактор задействуется при реализации двухфакторной модели международного факторинга. В функции Импорт-фактора могут входить осуществление трансграничных расчетов по внешнеторговым контрактам, покрытие риска неплатежа со стороны покупателя-нерезидента, получение выручки с покупателя-нерезидента.

Договор международного факторинга – двусторонний договор о факторинговом обслуживании, заключаемый между резидентами одного государства. Условия договора зависят от вида торговой операции (экспорт или импорт), осуществляемой компанией-резидентом.

Внешнеторговый контракт – договор на поставку товаров либо оказание услуг, заключаемый между российской и зарубежной компанией. Копия контракта предоставляется при заключении договора международного факторинга наряду с документами, подтверждающими факт поставки (invoice). Для целей международного факторинга во внешнеторговом контракте должен быть предусмотрен порядок расчетов на условиях отсрочки платежа.

Международная факторинговая ассоциация – это организация, под эгидой которой осуществляется взаимодействие Экспорт-фактора и Импорт-фактора при реализации международного факторинга по двухфакторной модели. Банк или специализированная компания в России должны являться членами одной из двух МФА – Factors Chain International и/или International Factors Group. Видами международного факторинга являются: экспортный факторинг без права регресса; экспортный факторинг с правом регресса; импортный факторинг (Приложение 3). Основными документами, регулирующие международный факторинг являются: Конвенция организации объединенных наций об уступке дебиторской задолженности в международной торговле; Конвенция УНИДРУА по международным факторинговым операциям (Оттава, 28 мая 1988 года).

Правовое регулирование факторинга в России регулируется главами 24 и 43 Гражданского кодекса РФ. Глава 24 ГК РФ содержит общие положения об уступке прав требования и регулирует переход прав на получение оплаты за исполненные обязательства. Глава 43 ГК РФ полностью посвящена факторингу. В ней указано, что владелец денежных требований вправе уступать их новому кредитору без согласования с дебитором.

Итак, выше было рассмотрено понятие факторинга, его виды и нормативно-правовое регулирование в России. Анализ динамики дебиторской задолженности российских компаний показал, что она ежегодно растет, в том числе рост наблюдается и по просроченной дебиторской задолженности. Все это свидетельствует о неэффективном управлении финансами организации и отвлечении денежных средств из оборота компании. В этих целях предусмотрены факторинговые услуги, которые за последние несколько лет набирают популярность.

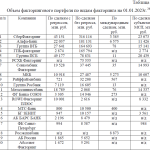

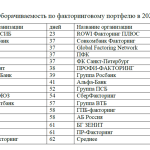

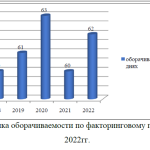

По имеющимся данным Ассоциации факторинговых компаний России в 2020г. совокупный факторинговый портфель увеличился на 37,0% к уровню предыдущего года и составил 1106 млрд. руб., рисунок 6. По отношению к началу анализируемого периода рост составил 154,25%. Доля сделок без регресса в портфеле колеблется на протяжении анализируемого периода от 62,0% до 79,0% . Заметим, что и этот показатель ежегодно растет, рисунок 6.

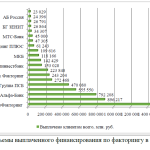

Менее скромный рост показывает объем выплаченного финансирования и в 2020г. показатель увеличился на 24,0% к уровню 2019г. В стоимостном выражении сумма выплаченного финансирования составила 3867 млрд. руб. это самый большой показатель за анализируемый период, рисунок 7.

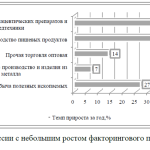

Доля сделок без регресса в выплатах за анализируемый период увеличилась на 25,0% и составила 74,0%, рисунок 7. По многим отраслям России факторинговый портфель за 2020г. вырос более чем на 50%, к ним относятся: химическое и нефтехимическое производство, производство машин и оборудования; обеспечение электрической энергией, газом и паром; транспортировка и логистика; производство электроники и оптики; строительство; сельское хозяйство, текстильное и швейное производство , рисунок 8.

Небольшой рост факторингового портфеля в 2020г. произошел по отраслям: добыча полезных ископаемых, металлургическое производство; прочая оптовая торговля, производство пищевых продуктов, рисунок 9.

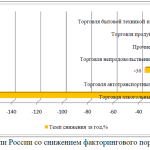

Существенное снижение факторингового портфеля в 2020г. произошло по торговле алкогольными напитками, портфель снизился на 172,0%. На 20,0% произошло снижение факторингового портфеля по отрасли- торговля автотранпортными средствами; на 36,0%-снизился факторинговый портфель по услугам, рисунок 10.

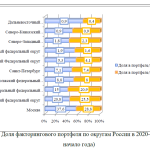

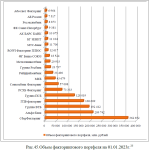

По географической структуре наибольший удельный вес факторингового портфеля приходится на Москву, по данным на 01.01.2021г. ее доля составила 28,8% против 37,6% годом ранее , рисунок 11.

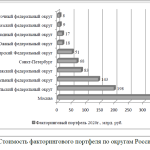

В стоимостном выражении факторинговый портфель Москвы в 2020г. сформировался на уровне 358,0млрд. руб., рисунок 12.

20,9% и 25,5% факторингового портфеля приходится на Центральный и Уральский Федеральные округа. По другим округам наблюдается небольшая доля в портфеле. За 2020г. снизился факторинговый портфель в Санкт-Петербурге, Северо-Западном федеральном округе; Центральном и Уральском федеральном округах. Рост факторингового портфеля произошел по Москве, Сибирском, Южном, Приволжском, Северо-Кавказском Федеральном округах.

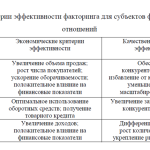

Таким образом, несмотря на то, что по некоторым регионам наблюдается снижение факторингового портфеля, снизился портфель и по некоторым отраслям, в целом рынок факторинговых услуг России имеет тенденцию к росту, а коронавирусный кризис только способствует росту данного рынка. В продолжении темы и согласно структуры исследования, необходимо рассмотреть критерии эффективности факторинга для субъектов факторинговых отношений, для этого перейдем к следующему параграфу исследования.

Приложение 1. История факторинга

ДИССЕРТАЦИЯ ФАКТОРИНГ ПРИЛОЖЕНИЕ 1

[collapse]

Приложение 2. Рис.4 Схема работы по факторингу. Классификация факторинга

ДИССЕРТАЦИЯ ФАКТОРИНГ ПРИЛОЖЕНИЕ 2

[collapse]

Приложение 3. Виды международного факторинга

ДИССЕРТАЦИЯ ФАКТОРИНГ ПРИЛОЖЕНИЕ 3

[collapse]

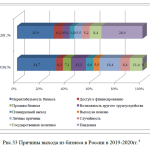

Приложение 4. Рис.25 Доля России в общем объеме экспорта Сербии в 2020г. Рис. 26 Доля России в общем объеме импорта Сербии в 2020г. Участники факторингового рынка в сегменте МСП в 2020г. Рис.33 Причины выхода из бизнеса в России в 2019-2020гг.

ДИССЕРТАЦИЯ ФАКТОРИНГ ПРИЛОЖЕНИЕ 4

[collapse]

Приложение 5. Некоторые проекты компании Крок в 2022 году

ДИССЕРТАЦИЯ ФАКТОРИНГ ПРИЛОЖЕНИЕ 5

[collapse]

Приложение 6.Бухгалтерская отчетность ПАО «Крок Инкорпорейтед»

[collapse]

Приложение 7. Формулы рентабельности. Формулы оборачиваемости дебиторской задолженности(ДЗ). Формулы доли дебиторской и кредиторской задолженности в активах и пассивах

ДИССЕРТАЦИЯ ФАКТОРИНГ ПРИЛОЖЕНИЕ 7

[collapse]

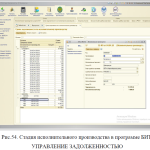

Приложение 8. Автоматизация работы с дебиторской задолженностью с 1С:CRM

ДИССЕРТАЦИЯ ФАКТОРИНГ ПРИЛОЖЕНИЕ 8

[collapse]

Онлайн помощь студентам, без посредников