ДИССЕРТАЦИЯ ФАКТОРИНГ (2023 год)

Проведенный анализ в системе управления дебиторской задолженностью

и применения факторинга в компании ПАО «Крок Инкорпорейтед» позволил выявить следующие недостатки: отсутствует система применения факторинга; наблюдается рост дебиторской задолженности; для управления дебиторской задолженностью применяется программный продукт 1С:CRM, который имеет не большой функционал.

и применения факторинга в компании ПАО «Крок Инкорпорейтед» позволил выявить следующие недостатки: отсутствует система применения факторинга; наблюдается рост дебиторской задолженности; для управления дебиторской задолженностью применяется программный продукт 1С:CRM, который имеет не большой функционал.

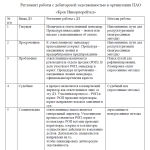

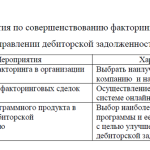

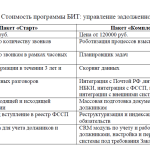

В связи с этим, следует выделить следующие рекомендации применения факторинга в системе управления дебиторской задолженностью: применение факторинга в организации; цифровизация факторинговых сделок; внедрение более улучшенного программного продукта в управлении дебиторской задолженностью, таблица 11.

Таблица 11-Мероприятия по совершенствованию факторинговых операций и управлении дебиторской задолженностью

| № п/п | Мероприятия | Характеристика |

| 1 | Применение факторинга в организации | Выбрать наилучшую факторинговую компанию и начать сотрудничество |

| 2 | Цифровизация факторинговых сделок | Осуществление сделок по факторингу в системе онлайн платформ |

| 3 | Внедрение программного продукта в управлении дебиторской задолженностью | Выбор наиболее популярной программы и ее внедрение в компании, с целью улучшения управления дебиторской задолженностью |

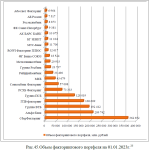

Для того, чтобы определиться с наилучшими факторинговыми компаниями, рассмотрим анализ развития лидирующих факторинговых организаций по имеющимся данным Ассоциации факторинговых компаний. По состоянию на январь 2023 года лидерами по объему факторингового портфеля являются: СберФакторинг, Альфа-Банк, Группа ВТБ, ГПБ-факторинг, Группа ПСБ, РСХБ Факторинг, Совкомбанк Факторинг, МКБ, Райффайзенбанк, Группа Росбанк и другие, рис. 45.

наилучшими факторинговыми компаниями, рассмотрим анализ развития лидирующих факторинговых организаций по имеющимся данным Ассоциации факторинговых компаний. По состоянию на январь 2023 года лидерами по объему факторингового портфеля являются: СберФакторинг, Альфа-Банк, Группа ВТБ, ГПБ-факторинг, Группа ПСБ, РСХБ Факторинг, Совкомбанк Факторинг, МКБ, Райффайзенбанк, Группа Росбанк и другие, рис. 45.

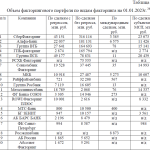

Лидером рейтинга является Сберфакторинг, объем факторингового портфеля за 2022 год составил 362652,0 млн. руб. При этом, наибольшие объемы факторинга приходятся на факторинг по сделкам без регресса, в 2022году они составили 316116,0 млн. руб., по сделкам с регрессом 43 151,0 млн. руб., меньший объем по международным сделкам – 3 385,0 млн. руб. Аналогичная ситуация наблюдается и по другим факторинговым компаниям, таблица 12.

Таблица 12-Объем факторингового портфеля по видам факторинга на 01.01.2023г.

| № п/п | Компании | По сделкам с регрессом, млн. руб. | По сделкам без регресса, млн. руб. | По международным сделкам, млн. руб. | По сделкам с субъектами МСП, млн. руб. |

| 1 | СберФакторинг | 43 151 | 316 116 | 3 385 | 23 073 |

| 2 | Альфа-Банк | 22 037 | 181 131 | 6 575 | 11 426 |

| 3 | Группа ВТБ | 27 641 | 164 693 | 78 | 15 141 |

| 4 | ГПБ-факторинг | 2 874 | 165 794 | н/д | 2 774 |

| 5 | Группа ПСБ | 49 177 | 78 831 | 11 | 20 439 |

| 6 | РСХБ Факторинг | н/д | 73 333 | н/д | н/д |

| 7 | Совкомбанк Факторинг | 19 528 | 37 445 | 35 | 14 993 |

| 8 | МКБ | 10 918 | 27 487 | 5 273 | 10 607 |

| 9 | Райффайзенбанк | 721 | 32 208 | 567 | н/д |

| 10 | Группа Росбанк | 7 119 | 16 605 | 13 | н/д |

| 11 | Металлинвестбанк | 18 789 | 2 068 | 76 | 14 337 |

| 12 | ФГ Банка СОЮЗ | 3 305 | 14 946 | 273 | н/д |

| 13 | ROWI Факторинг ПЛЮС | 10 001 | 2 616 | н/д | 8 332 |

| 14 | МТС-Банк | 800 | 10 500 | 400 | н/д |

| 15 | БГ ЗЕНИТ | 947 | 10 157 | н/д | 3 561 |

| 16 | АК БАРС БАНК | 2 196 | 8 479 | н/д | н/д |

| 17 | ФК Санкт-Петербург | 994 | 8 387 | н/д | 984 |

| 18 | Росэксимбанк | н/д | н/д | 8 873 | н/д |

| 19 | АБ Россия | 1 865 | 5 652 | н/д | н/д |

| 20 | Абсолют Факторинг | 1 672 | 5 291 | н/д | н/д |

В целом, доля факторинга без регресса составляет 81,7%, 16,5% приходится на факторинг с регрессом и небольшая доля- 1,8% -это международный факторинг, рис. 46.

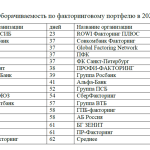

Самая быстрая оборачиваемость по портфелю в 2022 году составила 23 дня в Банке УралСиб, больший срок оборачиваемости наблюдается в Райффайзенбанке, ФГ ПРАЙМ, Датабанк, КСК-Фактор, Кубань Кредит, в данных организациях срок оборачиваемости составляет 37-38 дней, таблица 13.

Таблица 13-Оборачиваемость по факторинговому портфелю в 2022 г.

| Название организации | дней | Название организации | дней |

| БАНК УРАЛСИБ | 23 | ROWI Факторинг ПЛЮС | 62 |

| Райффайзенбанк | 37 | Совкомбанк Факторинг | 63 |

| ФГ ПРАЙМ | 37 | Global Factoring Network | 68 |

| Датабанк | 37 | ПФК | 68 |

| КСК-Фактор | 37 | ФК Санкт-Петербург | 71 |

| Кубань Кредит | 38 | ПРОФИ-ФАКТОРИНГ | 73 |

| Роял Кредит Банк | 39 | Группа Росбанк | 75 |

| ФКРС | 41 | Альфа-Банк | 77 |

| СДМ-Банк | 52 | Группа ПСБ | 80 |

| ФГ Банка СОЮЗ | 54 | СберФакторинг | 80 |

| Металлинвестбанк | 57 | Группа ВТБ | 81 |

| МКБ | 58 | ГПБ-факторинг | 84 |

| МТС-Банк | 58 | АБ Россия | 89 |

| РФК | 61 | БГ ЗЕНИТ | 95 |

| ОТП Банк | 61 | ПР-Факторинг | 108 |

| Абсолют Факторинг | 62 | Среднее | 62 |

В целом за 2017-2022гг. оборачиваемость  по факторинговому портфелю колеблется в среднем от 61 до 63 дней, рисунок 47.

по факторинговому портфелю колеблется в среднем от 61 до 63 дней, рисунок 47.

По объемам выплаченного финансирования также лидирует СберФакторинг (1442025 млн. руб.), группа ВТБ (896217 млн. руб.) и Альфа-Банк (792208 млн. руб.), рисунок 48.

Таким образом, выше был представлен анализ крупных факторинговых компаний по результатам 2022 года. Отметим, что прогнозы рынка факторинга являются положительными, в 2023 году более 45,0% опрошенных считают, что спрос на факторинг вырастет на 25,0%, еще 20,0% считают, что спрос на факторинг увеличится на 10,0%, рисунок 49.

Однако, 65,0% опрошенных считают, что платежная дисциплина не изменится, 30,0% считают, что она снизится и лишь малая часть-5,0% прогнозируют улучшение платежной дисциплины, рисунок 50.

В связи с тем, что прогноз платежной дисциплины не утешителен, необходимо острое внимание заострять на совершенствовании системы факторинга в управлении дебиторской задолженностью. Итак, выше представ- ленный анализ показал, что наиболее конкурентоспособной факторинговой компанией является «СберФакторинг». В настоящее время «СберФакторинг» предлагает четыре вида факторинга: с регрессом, без регресса, агентский факторинг, международный факторинг (экспортный и импортный). Целесообразно для развития факторинговых отношений, рекомендовать для компании ПАО «Крок Инкорпорейтед» заключение договоров на сотрудничество по части факторинговых операций именно с компанией «СберФакторинг».

Следует отметить, что подобрать факторинговую компанию для сотрудничества по части совершенствования факторинговых отношений, этого не достаточно, необходима цифровизация. По данным Ассоциации факторинговых компаний, опрос участников рынка об уровне доступности онлайн-факторинга для субъектов малого и среднего предпринимательства (МСП) в январе-сентябре 2022 года показал, что только 21,0% сделок требует использования документов на бумажном носителе, 79,0% – осуществляются полностью онлайн с применением юридически значимого документооборота. Среднерыночная доля использования мультифакторных платформ за 9 месяцев 2022 года составила 33,0% от объема сделок с субъектами МСП .

В августе 2021 года АФК провела первое измерение влияния цифровизации на рынок факторинга в сегменте МСП, по итогам которого был сформирован актуальный перечень факторинговых платформ и рассчитаны объем и доля их вовлеченности в факторинговые сделки с клиентами – субъектами МСП.

В ходе второй волны измерений была расширена методология и уточнены критерии оценки. В период с 1 по 8 ноября 2022 года факторинговым компаниям и банкам было предложено на условиях анонимности и конфиденциальности оценить долю сделок с субъектами МСП, проведенных онлайн и долю сделок с субъектами МСП, осуществленных при участии мультифакторных факторинговых платформ, а также указать актуальный перечень платформ, на которых данные сделки либо их часть непосредственно осуществлялись в период с 1 января по 1 октября 2022 года.

В опросе приняли участие 18 факторов (11 являются членами АФК, 7 – нет; 9 представляют факторинговые компании, 5 – кредитные организации, 4 – группы, объединяющие банк и факторинговую компанию), их доля в совокупном портфеле факторинга в сегменте МСП на 1 октября 2022 года составляет 86%, в выплаченном субъектам МСП за январь-сентябрь 2022 года факторинговом финансировании – 82,0%.

1)Онлайн факторинг. Согласно полученным ответам, доля сделок с субъектами МСП, проведенных онлайн в период с 1 января по 1 октября 2022 года, составила 79,0% (при минимуме 15,0% и 8 ответах равных 100%). В комментариях к ответам респонденты с низким уровнем оценок указали в качестве причин:

-наличие требований (регламентов) Банка России к хранению кредитными организациями информации о клиентах (досье) на бумажном носителе;

-отсутствие организационно-технической и финансовой возможности использования услуг операторов электронного документооборота;

-низкий уровень использования электронного документооборота в хозяйственных операциях между клиентом и дебитором.

2)Роль платформ. Доля сделок с субъектами МСП, осуществленных при участии мультифакторных факторинговых платформ в период с 1 января по 1 октября 2022 года, согласно полученным оценкам, составила 33,0% (при максимуме 95,0% и 5 ответах «не использовали платформы», 0%). В комментариях к ответам респонденты с низким или нулевым уровнем оценок указали в качестве причин:

– низкую функциональность платформенных решений (например, «только верификация» или «только сбор заявок на финансирование»);

– отсутствие диверсифицированной базы дебиторов на платформе и (или) аффилированность платформы с моно-дебитором;

-экономически неоправданные или завышенные тарифы, устанавливаемые платформами для пользователей.

3)Перечень платформ. По результатам опроса актуализирован перечень мультифакторных факторинговых платформ, использовавшихся в сделках с субъектами МСП в период с 1 января по 1 октября 2022 года, и упомянутых более чем двумя респондентами: FactorPlat, Factorin, Контур Факторинг, Light Version, GetFinance.

Также в качестве применимых респонденты указали мультифункциональные платформы дебиторов, снабженные специализированными модулями для подключения факторинговых компаний и банков, оказывающих факторинговые услуги поставщикам: Мегафон Факторинг, METRO Link plus, Ozon факторинг, iSource.

Некоторые респонденты также отмечали, что используют для операций онлайн-факторинга ресурсы операторов юридически значимого электронного документооборота (ЮЗЭДО), которые не реализовали функционал факторинга в виде отдельного модуля, но позволяют сторонам сделки обмениваться юридически значимыми документами, в том числе неформализованными, в режиме онлайн.

АФК планирует сделать проведение измерений доли онлайн-факторинга и доли платформ в сделках с субъектами МСП регулярным, с направлением результатов всем сторонам, заинтересованным в повышении уровня цифровизации факторинга и развитии электронного документооборота хозяйственных операций в сегменте b2b.

Несмотря на то, что существует не мало факторинговых платформ, тем не менее «СберФакторинг» в 2020 году объявил о запуске цифрового факторинга – полностью дистанционного сервиса для финансирования оборотных средств.

Предприниматели могут оставить свою заявку на сайте sberfactoring.ru, после загрузки документов на платформе «Сбербанк Факторинг Онлайн» заключить договор факторинга и начать операционное обслуживание. Подписание документов в сервисе происходит с помощью усиленной квалифицированной электронной подписи (УКЭП). Для работы на платформе также подходит любая УКЭП, которую предприниматели используют при сдаче бухгалтерских документов в налоговую инспекцию.

В СберФакторинг Онлайн поставщики могут в дистанционном режиме загружать документы и реестры поставок, подписывать договоры факторинга и трехсторонние уведомления, запрашивать финансирование, формировать для бухгалтерии отчеты по факторингу. Сервис цифрового факторинга в дальнейшем будет расширять функционал, полезный для всех участников сделки. Клиенты Сбербанка – пользователи приложения СББОЛ – могут оформить заявку на факторинг путем бесшовного перехода на платформу, а также работать с любыми продуктами банка в едином окне. Подключиться к цифровому факторингу просто – предприятию необходимо владеть любой УКЭП и зарегистрироваться на платформе».

Отметим, что СберФакторинг финансирует сделки крупного, среднего и малого бизнеса из различных отраслей экономики. Компания является 100% дочкой ПАО Сбербанк и работает на рынке факторинговых услуг с 2014 года. По итогам 2019 года портфель СберФакторинг увеличился на 68,3% и составил 155,6 млрд. руб. По динамике роста в абсолютных цифрах компания стала самым быстрорастущим фактором в 2019 году.

Простая схема факторинга в «СберФакторинг» представлена на рисунке 51. Преимуществами электронной платформы «СберФакторинг» являются: автоматическая загрузка в личный кабинет поставщика данных по поставкам (предварительно подтвержденных покупателем); сквозной процесс: от заявки на факторинг до финансирования и онлайн-мониторинга статусов документов; гибкое управление циклом финансирования поставок (возможность выбора любой поставки, даты, суммы, покупателя); интеграция с системами электронного документооборота, возможность использования любых УКЭП; готовые дашборды и настраиваемые отчеты.

Условия предоставления факторинга в Сбербанке: размер финансирования 95,0-100% от общей цены поставляемого товара; минимальный первоначальный лимит по финансированию – 5 млн. руб.; возможна отсрочка платежа (до 200 календарных дней), ее срок определяется тарифом; стоимость услуг – рассчитывается индивидуально; срок окончания договора не устанавливаются; заявка и пакет документов предоставляется через интернет.

Сбербанк Факторинг работает в онлайн режиме. Срок рассмотрения заявки – 3 рабочих дня. Чтобы запросить финансирование в рамках факторинга от «Сбербанка» компании-поставщики должны удовлетворять всего двум базовым условиям: 1) стаж работы на рынке предпринимательских услуг не менее 1 года; 2) включить в договор с клиентом пункт об отсрочке платежа.

Если оба требования будут выполнены, то банк рассмотрит заявку, проведет анализ финансового состояния ее инициатора и вынесет решение.

Рассмотрим преимущества факторинга от Сбербанка. СберФакторинг предлагает различные виды факторинга как для поставщиков, так и для покупателей. Он позволяет максимально быстро получить деньги за поставленные товары и оказанные услуги при предоставлении отсрочки платежа и без предоставления залогового обеспечения. Рассмотрение заявки происходит в течение 3 дней, но чаще всего ответ дают в течение рабочего дня.

Так же к плюсам СберФакторинга можно отнести: возможность отсрочки по платежам; персональный подход к структурированию сделок; высокая компетенция по вопросам управления дебиторской задолженностью; отсутствие скрытых комиссий; отличная репутация.

Для подачи заявки на финансирование по факторингу необходимо предоставить следующие документы: учредительные документы, бухгалтерская отчётность, копии договоров на поставку товаров, заполненная анкета. Заключить договор можно, не посещая офис банка или компании. СберФакторинг всё взаимодействие с клиентами осуществляет дистанционно через цифровую факторинговую платформу.

Таким образом, выше было предложено совершенствовать систему факторинговых отношений для компании ПАО «Крок Инкорпорейтед», путем сотрудничества со «СберФакторинг», данная компания осуществляет цифровой факторинг- полностью дистанционный сервис для финансирования оборотных средств. Кроме выше перечисленного, необходимым является улучшение автоматизации в системе управления дебиторской задолженностью, для того, чтобы подробнее описать эту часть вопроса, перейдем к следующему параграфу работы.

ДИССЕРТАЦИЯ ФАКТОРИНГ ПРИЛОЖЕНИЕ 1

ДИССЕРТАЦИЯ ФАКТОРИНГ ПРИЛОЖЕНИЕ 2

ДИССЕРТАЦИЯ ФАКТОРИНГ ПРИЛОЖЕНИЕ 3

ДИССЕРТАЦИЯ ФАКТОРИНГ ПРИЛОЖЕНИЕ 4

ДИССЕРТАЦИЯ ФАКТОРИНГ ПРИЛОЖЕНИЕ 5

ДИССЕРТАЦИЯ ФАКТОРИНГ ПРИЛОЖЕНИЕ 7

ДИССЕРТАЦИЯ ФАКТОРИНГ ПРИЛОЖЕНИЕ 8

Онлайн помощь студентам, без посредников