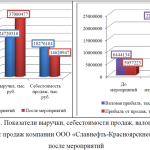

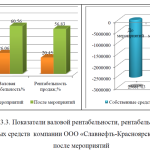

ВКР: Анализ экономического развития нефтяной компании ООО «Славнефть-Красноярскнефтегаз»

Проведем анализ развития нефтяной

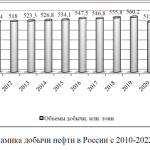

отрасли в России по данным за 2010-2022гг. За анализируемый период, добыча нефти увеличилась на 3,72% в 2021 году по отношению к показателя начала анализируемого периода. К уровню прошлого года рост составил 2,2%, рис. 1.6. [10]

отрасли в России по данным за 2010-2022гг. За анализируемый период, добыча нефти увеличилась на 3,72% в 2021 году по отношению к показателя начала анализируемого периода. К уровню прошлого года рост составил 2,2%, рис. 1.6. [10]

Объем производства в 2021 году (с учетом газового конденсата) составил 524,05 млн. тонн. Абсолютный рекорд, установленный советской нефтяной промышленностью в 1987г. – 569,5 млн. тонн. За 10 мес. 2022г. объемы добычи составили 443,0, это на + 2,4% выше, чем за тот же период 2021 года. Среднесуточная добыча нефти с конденсатом в РФ в октябре 2022года составила 1,461 млн. тонн. По данным ОПЕК, Россия занимает 3 место в мире по объемам производства «чёрного золота» – после США и Саудовской Аравии. Добыча нефти в России достигла максимума в 2019г.

Объемы российского экспорта имеют смешанную динамику, то растут то падают. Однако, в целом за 10 лет экспорт все же снизился на 8,29% и составил в 2021году -229,9 млн. тонн. Годом ранее, этот показатель сформировался на уровне 238,6 млн. тонн, что выше показателя 2021 года на 3,78%, рис. 1.7.

Нефть является важнейшим российским экспортным товаром. По данным ФТС, в 2020г. в денежном выражении «чёрное золото» обеспечило 21,0% поступлений в РФ от внешней торговли (с нефтепродуктами – 35,0%).

Однако, доходы России от экспорта нефти снижаются не первый год, в 2021 году они составили 110,12 млрд. долл.США, это хоть и выше 2020 года на 52,18%, но ниже по отношению к началу анализируемого периода на 18,90%. Лучшими годами в анализируемой динамике являются 2011-2012гг., тогда были достигнуты максимальные объемы доходов от экспорта, рис. 1.8.

Однако, доходы России от экспорта нефти снижаются не первый год, в 2021 году они составили 110,12 млрд. долл.США, это хоть и выше 2020 года на 52,18%, но ниже по отношению к началу анализируемого периода на 18,90%. Лучшими годами в анализируемой динамике являются 2011-2012гг., тогда были достигнуты максимальные объемы доходов от экспорта, рис. 1.8.

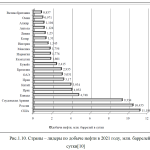

По данным

Статистического обзора мировой энергетики – 2022, подготовленному компанией British Petroleum, крупнейшими странами – экспортерами нефти в 2021году являются: Саудовская Аравия, Россия, Канада, Ирак, ОАЭ, США, государства Среднего Востока (включая Иран), Кувейт, рис. 1.9.

Статистического обзора мировой энергетики – 2022, подготовленному компанией British Petroleum, крупнейшими странами – экспортерами нефти в 2021году являются: Саудовская Аравия, Россия, Канада, Ирак, ОАЭ, США, государства Среднего Востока (включая Иран), Кувейт, рис. 1.9.

Вторую строчку рейтинга

занимает России, с объемами экспорта 263,6 млн. тонн. Следует отметить, что Соединённые Штаты стремительно наращивают поставки «чёрного золота» на мировые рынки. Процесс начался после того, как в декабре 2015г. Конгресс снял действовавший на протяжении 40 лет запрет на вывоз американской нефти за рубеж. Держава планомерно занимала позиции, с которых добровольно уходили участники соглашения ОПЕК+.В результате США опередили по данному показателю все государства ОПЕК, за исключением Саудовской Аравии, Ирака и ОАЭ.

занимает России, с объемами экспорта 263,6 млн. тонн. Следует отметить, что Соединённые Штаты стремительно наращивают поставки «чёрного золота» на мировые рынки. Процесс начался после того, как в декабре 2015г. Конгресс снял действовавший на протяжении 40 лет запрет на вывоз американской нефти за рубеж. Держава планомерно занимала позиции, с которых добровольно уходили участники соглашения ОПЕК+.В результате США опередили по данному показателю все государства ОПЕК, за исключением Саудовской Аравии, Ирака и ОАЭ.Крупнейшими странами – импортерами нефти в 2021 году являлись: Китай, Европа, США, Индия, Япония, Сингапур, рис. 1.9. Совокупный среднесуточный объем добычи сырой нефти (Crude Oil) на планете в 2021г. составлял 77,830 млн. баррелей. Страны – лидеры по добыче нефти (оценка «BP», в млн. баррелей): США, Россия, Саудовская Аравия, Канада, Ирак, Китай, Иран, ОАЭ и другие. В данном рейтинге, Россия занимает вторую строчку после США, рис.1.10.

Итак, выше был кратко представлен анализ развития нефтярной отрасли в России и в мире. Несмотря на снижение объемов продаж российской нефти на экспорта и снижения доходов, Россия по- прежнему, занимает лидирующие места в экспорте «черного золота». Более того, сложившаяся сложная геополитическая ситуация оказывает негативное влияние на развитие нефтяного рынка.

Наступающий 2023 год станет серьезной проверкой для нефтегазовой отрасли России. В полную силу заработают запреты и ограничения Евросоюза, в прошлом основного импортера российских энергоресурсов. У РФ было время подготовиться. Россия уже сумела перенаправить значительный объем экспорта нефти из ЕС в другие страны. [10] [16]

Если раньше в Европу уходила половина поставок российской нефти, то к началу осени 2022 года – 34,5%. Остальное экспортируется в Китай, Индию, Турцию и некоторые другие страны. С газом так просто не поступишь, экспорт привязан к инфраструктуре, но работа по согласованию новых маршрутов поставок на восток уже ведется.

Против России в 2022 году было введено рекордное количество санкций. Наиболее болезненные запреты касались экспорта нефти как одного из главных источников пополнения бюджета. Сама Европа столкнулась с максимальным ограничением поставок газа из России, которые во многом были основой ее экономической мощи. Да и российскую нефть ЕС будет заменить непросто.

Для стран Старого Света полное прекращение поставок российского сырья будет означать либо дефицит топлива, тепла и электроэнергии, либо, если замена импорту из России будет найдена, сильное подорожание коммунальных услуг, транспорта и почти всех товаров, то есть гиперинфляцию и экономический спад. Для России прекращение экспорта на Запад не так критично, энергоресурсы от этого у России не исчезнут, но доходы бюджета от нефтегазовой отрасли снизятся, а они составляют до 40,0% всех поступлений в казну. [16]

На последней встречи ОПЕК+ был установлен прогноз, что в 2022 году добыча нефти в России составит 530 млн. тонн, то есть вырастет на 1,1% относительно 2021 года, а в 2023 году снизится до 490 млн. тонн (минус 7,5%). Если брать показатели доходов бюджета 2021 года от добычи и экспорта нефти, то это уменьшит поступления в казну в 2023 году более чем на 500 млрд. рублей. Учитывая, что бюджет 2021 года рассчитывался из цены нефти 43,3 доллара за баррель российской марки Urals, а бюджет на 2023 год – 70 долларов за баррель, то потери могли быть выше. Но с поправкой на ожидаемый рост мировых цен на энергоресурсы и изменения в правилах налогообложения разница будет нивелирована. Потери составят около 2,0% доходов федерального бюджета 2023 года. Это только нефть. [16]

Россия с весны 2022 года уже успела перенаправить значительные потоки экспорта нефти из государств Евросоюза в другие страны. В Центре развития энергетики (Центр РЭ) для «Российской газеты» сделали три варианта прогноза для нефтяной и газовой отрасли на 2023 год – пессимистичный, базовый и оптимистичный (Приложение 2). По нефти эксперты исходят из предпосылки, что российские нефтекомпании, как и в 2022 году, продолжат больше полагаться на внутренний рынок и будут пытаться сохранять текущие объемы переработки, поскольку внутри страны они получают прогнозируемые субсидии по демпферу, а также не имеют сложностей с логистикой. Уже очевидно, что в условиях санкций поставки на внутренний рынок оказываются порой более прибыльными и точно более надежными, чем экспорт. Вторая предпосылка заключается в том, что российские нефтекомпании смогут перенаправить как минимум часть объемов нефти, которые сейчас экспортируются в ЕС (1,5 млн. баррелей в сутки по итогам сентября), на другие рынки. Третья предпосылка – компании будут больше сосредоточены на сокращении дисконтов, нежели на росте объемов экспорта нефти, поэтому предпочтут экспортировать меньше, но по лучшей цене.

Наиболее сложная ситуация с нефтепродуктами. Россия производит их в два раза больше, чем потребляет. Весь экспорт составил в 2021 году 144 млн. тонн, из которых в Европу было отправлено 88 млн. тонн, а в Северную Америку – 6 млн. тонн. Для сравнения: в страны АТР было экспортировано всего 20 млн. тонн. Самая сложная ситуация с дизельным топливом, более трети объемов производства которого предназначалось для Европы. В 2021 году на Запад было отправлено более 33 млн. тонн. В АТР они не нужны, у них свои мощности, России остается продавать дизель с очень большой скидкой или снижать производство и, соответственно, добычу нефти. А это опять снижение налоговых поступлений, приостановка реализации новых проектов и стагнация на рынке труда. Зато с бензином проще, он востребован в АТР и странах СНГ, к тому же экспортировала Россия его не более 10,0% от всего производства.

Рассмотрим, какие в России перспективы в 2023 году. Часть экспорта нефти Россия уже перенаправила на рынок АТР. Объемы зависят от цен и предложения со стороны других нефтедобывающих стран. Например, если Иран и Венесуэла смогут вернуться на мировой рынок (это зависит от санкций США), то в 2023 году под ударом может оказаться около 1 млн. баррелей в сутки экспорта российской нефти. [16]

В пессимистичном варианте прогноза Центра РЭ предполагается падение экспорта нефти до 3,6 млн. баррелей в сутки в январе в результате санкций (добыча снизится до 8,6 млн. баррелей в сутки), а затем постепенный рост экспорта до 4,5 млн. баррелей в сутки в мае 2023 года.

Эксперты предполагают, что российские нефтекомпании в 2023 году будут полагаться на внутренний рынок и попытаются сохранить объемы переработки. По прогнозам экспертов, если удастся реализовать планы по импортозамещению западных технологий отечественными

разработками, как планируют производители и правительство, и привлечь азиатских партнеров, то ввод новых проектов не будет ограничен с технологической точки зрения. При этом на сегодняшний день санкционные ограничения экспорта ставят отрасль в сложное положение, так как емкости российского рынка недостаточно по большинству продуктов, а переориентация на другие рынки, в том числе Юго-Восточной Азии, потребуют времени и, возможно, дисконта к цене. Кроме того, могут возникнуть логистические ограничения в связи с неготовностью транспортных мощностей и перегрузкой данных направлений продуктами прочих отраслей. [16]

разработками, как планируют производители и правительство, и привлечь азиатских партнеров, то ввод новых проектов не будет ограничен с технологической точки зрения. При этом на сегодняшний день санкционные ограничения экспорта ставят отрасль в сложное положение, так как емкости российского рынка недостаточно по большинству продуктов, а переориентация на другие рынки, в том числе Юго-Восточной Азии, потребуют времени и, возможно, дисконта к цене. Кроме того, могут возникнуть логистические ограничения в связи с неготовностью транспортных мощностей и перегрузкой данных направлений продуктами прочих отраслей. [16]

Таким образом, выше был представлен анализ развития нефтяной отрасли России, которая в настоящее время переживает не лучшие времена. Однако, своевременная разработка стратегических решений, в том числе и развитие импортозамещения, позволят компаниям удерживать конкурентные позиции на занимаемой нише. Для того, чтобы рассмотреть лидеров нефтяной отрасли в России, перейдем к следующему параграфу исследования.

Приложение 1. История нефтяной отрасли в России.Таблица 1.1.Технологии нефтепереработки. Рис.1.14.- Структура EBITDA компании ПАО «Лукойл» в 2021 году, млрд. руб.

Приложение 2. Прогноз по добыче, экспорту и переработке нефти в России на 2023год

Приложение 3. Характеристика факторов, влияющих на нефтяную отрасль. Успех компании ПАО «Роснефть» по импортозамещению

Приложение 4. Заявление о политике ООО «Славнефть –Красноярскнефтегаз» в области промышленной безопасности

Statement_policy_industrial_safety_2022

[collapse]

Приложение 5. Бухгалтерская отчетность ООО «Славнефть –Красноярскнефтегаз»

Славнефть-Красноярскнефтегаз_2011-2020

[collapse]

Приложение 6.Формулы для расчета показателей финансовой устойчивости и платежеспособности. Формулы для расчета рентабельности. Модели и расчет банкротства

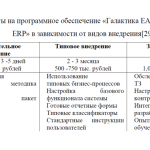

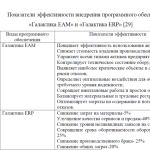

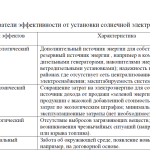

Приложение 7.Успех нефтяных компаний по внедрению программного обеспечения «Галактика»

Приложение 8. О корпорации «Галактика»

Приложение 9. История возобновляемых источников энергии

Приложение 10. ИТ-проекты в нефтегазовой отрасли ориентированные на развитие «умного производства», применяемые в зарубежных нефтяных компаниях

ВКР на заказ без посредников, без предоплаты