Коммерческий банк ПАО «Совкомбанк» организован в форме публичного акционерного

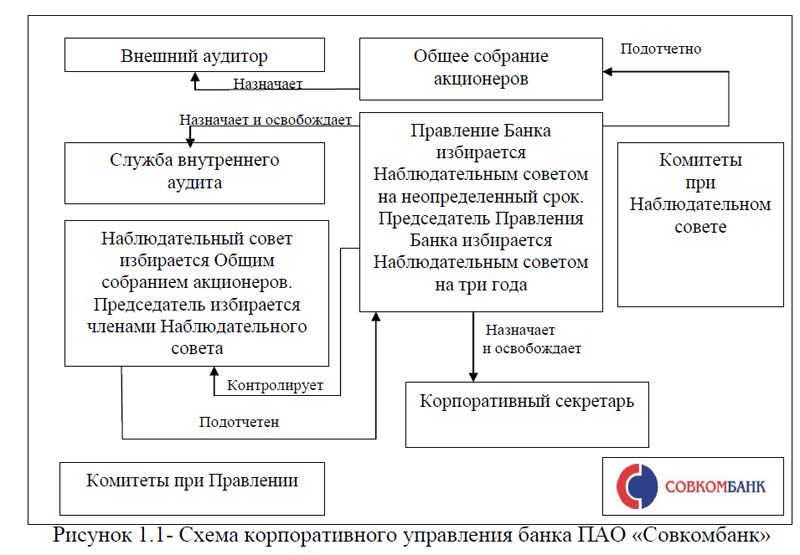

общества и осуществляет свою деятельность на основании действующих нормативно-правовых актов РФ и локальных актов банка: Конституция РФ, ФЗ «О банках и банковской деятельности» от 02.12.1990 N 395-1 (с изм. от 01.03.2023г.), ФЗ от 26 декабря 1995 г. N 208-ФЗ «Об акционерных обществах» (с изм. от 19 декабря 2022 г.); Устав Банка, Кодекс корпоративного управления ПАО «Совкомбанк», Политика в области прав человека ПАО «Совкомбанк», Кодекс корпоративной этики ПАО «Совкомбанк», Кодекс корпоративного управления Банка России и иные требования и рекомендации Банка России; Правила листинга Московской биржи; Рекомендации Базельского комитета по банковскому надзору и Совета по финансовой стабильности, предъявляемыми к финансовым организациям и другие. Коммерческий банк ПАО «Совкомбанк» придерживается сохранения прозрачной и эффективной системы корпоративного управления. Схема корпоративного управления банка представлена на рисунке 1.1.

общества и осуществляет свою деятельность на основании действующих нормативно-правовых актов РФ и локальных актов банка: Конституция РФ, ФЗ «О банках и банковской деятельности» от 02.12.1990 N 395-1 (с изм. от 01.03.2023г.), ФЗ от 26 декабря 1995 г. N 208-ФЗ «Об акционерных обществах» (с изм. от 19 декабря 2022 г.); Устав Банка, Кодекс корпоративного управления ПАО «Совкомбанк», Политика в области прав человека ПАО «Совкомбанк», Кодекс корпоративной этики ПАО «Совкомбанк», Кодекс корпоративного управления Банка России и иные требования и рекомендации Банка России; Правила листинга Московской биржи; Рекомендации Базельского комитета по банковскому надзору и Совета по финансовой стабильности, предъявляемыми к финансовым организациям и другие. Коммерческий банк ПАО «Совкомбанк» придерживается сохранения прозрачной и эффективной системы корпоративного управления. Схема корпоративного управления банка представлена на рисунке 1.1.

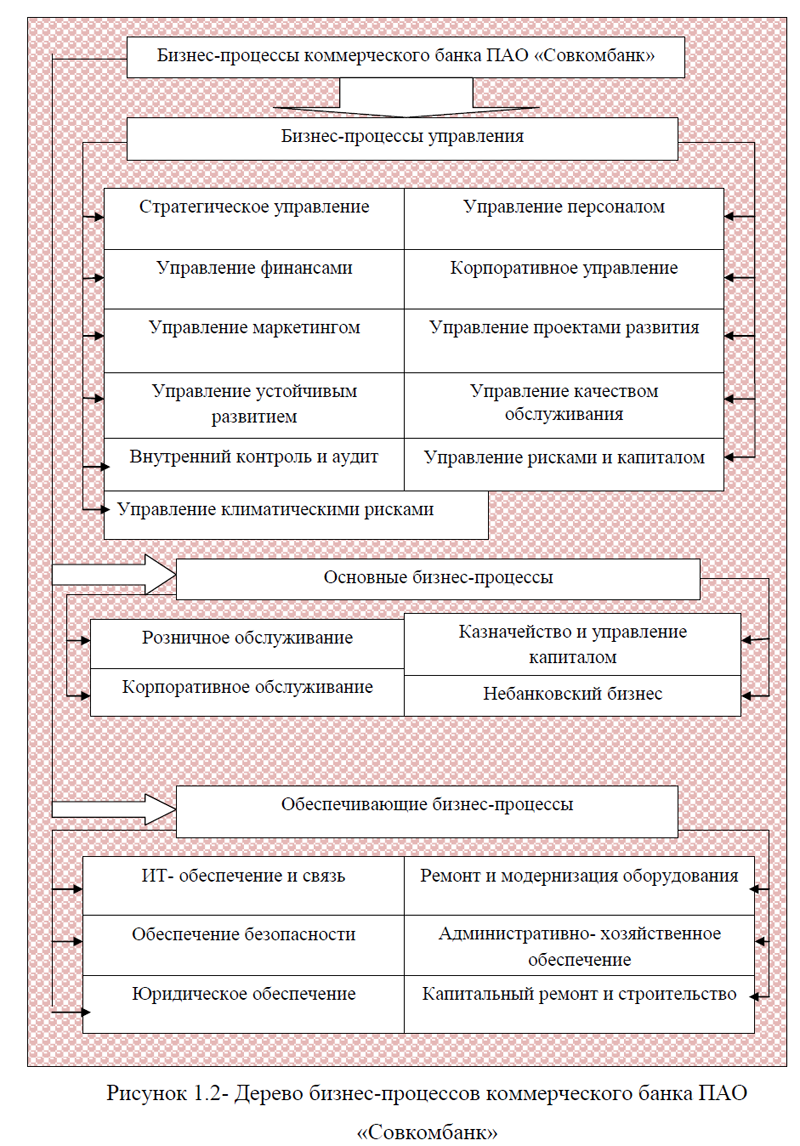

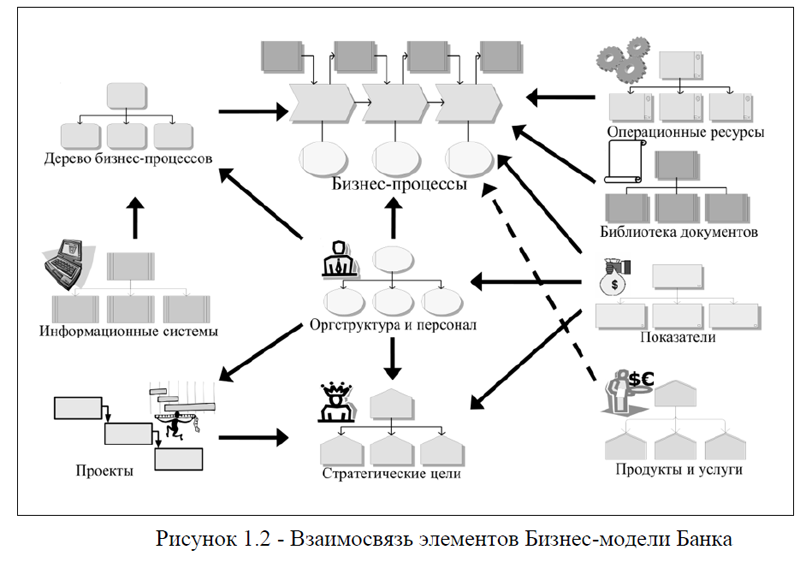

Бизнес –процессы в коммерческом банке ПАО «Совкомбанк» подразделяются на процессы управления, основные процессы, обеспечивающие процессы. Процессами управления являются: стратегическое управление, управление финансами, управление рисками и капиталом, управление качеством обслуживания, маркетингом, устойчивым развитием и другие, рисунок 1.2.Основные бизнес-процессы ПАО «Совкомбанк» включают в себя: розничное и корпоративное обслуживание, казначейство и управление капиталом, небанковский бизнес. Обеспечивающие бизнес-процессы банка- это обеспечение безопасности, ИТ- обеспечение и связь, юридическое обеспечение и другие, рисунок 1.2.

Рассмотрим кратко сущность некоторых бизнес процессов коммерческого банка ПАО «Совкомбанк».

1)Стратегическое управление. Стратегия Группы основана на поиске и усилении рыночных позиций в нишах с ограниченным уровнем конкуренции. Стратегические направления развития: а) омниканальная бизнес-модель: обслуживание клиентов по всем доступным каналам – в сети офисов (полноформатные и мини-офисы, агентская сеть риелторов, застройщиков и авто-дилеров) и через продвинутую цифровую платформу (кол-центры, мобильное приложение и интернет-банкинг); карта рассрочки «Халва» как основа розничного бизнеса; сохранение фокуса на залоговом кредитовании (ипотека, автокредиты и кредиты под залог автомобиля или недвижимости); развитие корпоративного и инвестиционного банкинга; развитие цифровых сервисов кредитования для МСП; развитие масштабов Группы за счет сделок M&A; внедрение ESG-принципов во все направления операционной деятельности Группы.

В 2021 году ПАО «Совкомбанк» выполнил все основные KPI, обеспечил

Группе опережающий рост кредитных портфелей без потери качества, успешно интегрировали крупные активы – банк «Восточный» и страховой бизнес «МетЛайф». Банк также активно развивал карту «Халва»: успешно провел ребрендинг карты, увеличил количество лояльных клиентов до 1 млн. человек, частоту приложения (рост MAU на 40%, до 3,3 млн. в месяц) и регулярность использования мобильного приложения (более 500 тыс. клиентов оплачивают

услуги ежемесячно).

2)Управление устойчивым развитием. Основные принципы и подходы ПАО «Совкомбанк» в управлении ESG закреплены в Политике в области устойчивого развития, которая ежегодно пересматривается. Изложенные в ней принципы и стандарты должны лечь в основу аналогичных политик для всех компаний, входящих в Группу Совкомбанка. Управление устойчивым развитием -это часть общей системы управления Банком, в которую входит: наблюдательный совет, Правление, комитет по экологии и социальной ответственности. Наблюдательный совет утверждает стратегию и цели в области устойчивого развития. Председатель Правления принимает решения и осуществляет общее руководство работой Банка в области устойчивого развития, а также отвечает за реализацию Политики. Планированием и непосредственной реализацией положений Политики занимаются ответственные структурные подразделения.

Комитет по экологии, социальной ответственности и корпоративному управлению контролирует реализацию Политики, а также соответствие обязательствам и рекомендациям международных стандартов, которые Банк обязался соблюдать. Наблюдательный совет, в свою очередь, утверждает политики и кодексы в области ESG. Руководствуясь стандартами GRI, Банк с 2019 года публикует отчет об устойчивом развитии, постоянно улучшая процесс сбора, анализа и раскрытия информации в своих нефинансовых отчетах.

ПАО «Совкомбанк» внедряет в свои внутренние документы глобальные стандарты и рекомендации в рамках тех инициатив, к которым он присоединился. Это международный стандарт «Руководство по социальной ответственности» (ISO 26000), Цели устойчивого развития ООН и принципы ответственной банковской деятельности (Principles for Responsible Banking UNEP FI). В 2021 году Наблюдательный совет Банка утвердил перечень новых основополагающих документов в области ESG, а также обновил ряд действующих: Политика в области устойчивого развития; Политика в области ответственного финансирования; Кодекс корпоративной этики; Кодекс корпоративного управления; Политика в области прав человека; Политика о равных возможностях и создании инклюзивной среды; Антикоррупционная политика, Политика комплаенс-контроля и ПОД/ФТ/ФРОМУ и другие.

ПАО «Совкомбанк» формирует внутреннюю ESG-инфраструктуру, опираясь на лучшие международные стандарты. Стратегические цели в области ESG: подход к устойчивому развитию заключается в поддержании баланса между обеспечением стабильной доходности для акционеров, достойного уровня жизни для сотрудников, высокого качества услуг для клиентов и положительным влиянием на общество в целом. Миссия и основополагающие ценности ПАО « Совкомбанк» легли в основу стратегии устойчивого развития.

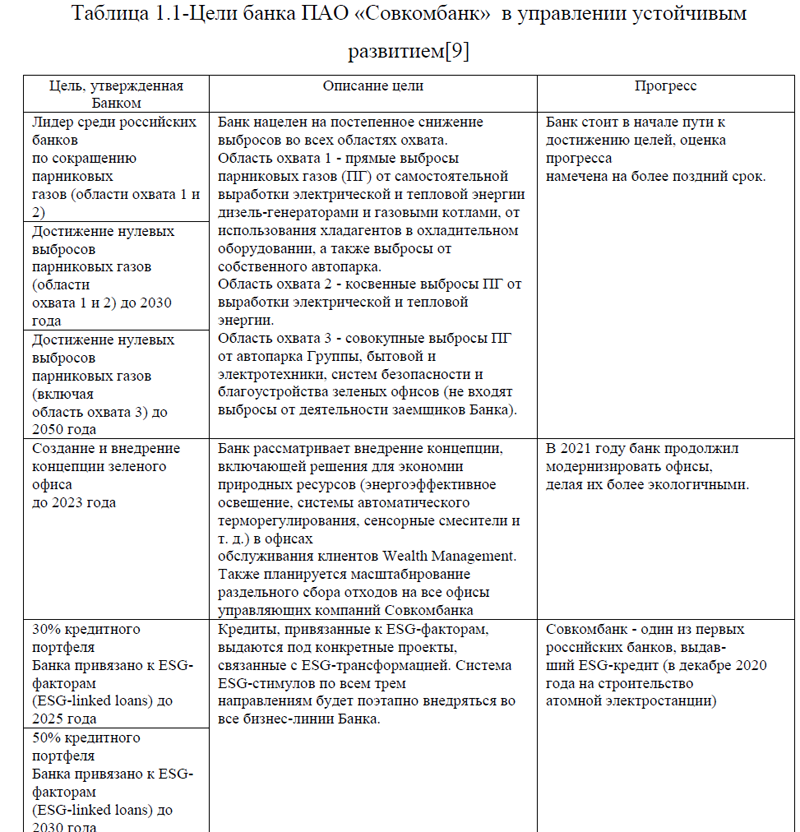

Банк разработал концепцию ESG по всем трем аспектам (экология, социальная ответственность и корпоративное управление), выделив приоритетные направления и ЦУР, наиболее значимые для широкого круга заинтересованных сторон. Совкомбанк следует ЦУР ООН, принципам Ответственной банковской деятельности Финансовой инициативы ООН (UNEP FI), принципам Глобального договора ООН, а также целям NZBA. Цели банка ПАО «Совком- банк» в управлении устойчивым развитием представлены в таблице 1.1. В области социальной ответственности ПАО «Совкомбанк» стремится создавать равные финансовые возможности для представителей МСП, развивать финансовую грамотность своих клиентов и заботиться о сотрудниках, таблица 1.2 (Приложение 1). ПАО

«Совкомбанк» работает над созданием эффективной системы корпоративного управления и достижением гендерного баланса руководящего состава, таблица 1.3 (Приложение 1). 2021 году ПАО «Совкомбанк» вошел в число лидеров первого ренкинга ESG-прозрачности компаний и банков, составленного агентством «Эксперт РА», и получил награду «За формирование лучшей практики ESG-прозрачности».

«Совкомбанк» работает над созданием эффективной системы корпоративного управления и достижением гендерного баланса руководящего состава, таблица 1.3 (Приложение 1). 2021 году ПАО «Совкомбанк» вошел в число лидеров первого ренкинга ESG-прозрачности компаний и банков, составленного агентством «Эксперт РА», и получил награду «За формирование лучшей практики ESG-прозрачности».Таблица 1.1-Цели банка ПАО «Совкомбанк» в управлении устойчивым развитием[9]

|

3)Управление климатическими рисками. Банк выступает проводником ESG-трансформации, финансируя зеленые проекты и стимулируя улучшение показателей в области устойчивого развития. Подход Совкомбанка к борьбе с изменением климата заключается в том числе в помощи заемщикам в переходе к низкоуглеродному развитию. В 2019 году Совкомбанк поставил цель стать одним из национальных лидеров в области зеленого финансирования. В 2020 году банк создал команду для выпуска зеленых облигаций для клиентов, в числе которых – крупнейшие корпорации. В основном зеленые проекты, которые банк кредитует, направлены на строительство возобновляемых источников энергии (атомных электростанций, объектов солнечной и ветрогенерации и т.д.). В 2021 году клиенты активно привлекали финансирование для модернизации автопарков, переходя на экологически чистый транспорт (электробусы,  электропоезда, беспилотные летательные аппараты для проведения геолого-разведочных работ и т. д.). В 2021 году банк начал разрабатывать методологию ESG-оценки корпоративных клиентов и стимулы в области устойчивого развития, которые будет включать в кредитные договоры. Кроме того, банк планирует предоставлять крупным корпоративным клиентам консультирование в области ESG, в том числе по направлению управления климатическими рисками.

электропоезда, беспилотные летательные аппараты для проведения геолого-разведочных работ и т. д.). В 2021 году банк начал разрабатывать методологию ESG-оценки корпоративных клиентов и стимулы в области устойчивого развития, которые будет включать в кредитные договоры. Кроме того, банк планирует предоставлять крупным корпоративным клиентам консультирование в области ESG, в том числе по направлению управления климатическими рисками.

4)Качество обслуживания клиентов. Банк ПАО «Совкомбанк» ежегодно оценивает отношение клиентов к Банку. В 2021 году благодаря усилиям по улучшению клиентского сервиса индекс лояльности клиентов NPS1 составил 82. Оценка удовлетворенности (CSI2) – 4,7 из 5. По итогам 2021 года Совкомбанк третий год подряд возглавил «Народный рейтинг» портала Banki.ru. За год клиенты опубликовали на портале более 9 тыс. отзывов о работе Банка (+18,0% к 2020 году). Банк изучает все отзывы клиентов, находя в них области для улучшений, и последовательно совершенствует свои сервисы. Это положительно сказывается на отношениях с клиентами: большинство отзывов (60,0%) – благодарности за высокий уровень обслуживания и индивидуальный подход.

5)Корпоративное управление. Высокий стандарт корпоративного управления, соответствующий лучшим российским практикам, – одна из фундаментальных основ развития Банка и повышения его инвестиционной привлекательности. По мере развития практик корпоративного управления в России и за рубежом Банк постоянно совершенствует собственные процессы корпоративного управления, руководствуясь при этом сохранением баланса интересов всех заинтересованных сторон. В осуществлении корпоративного управления Банк руководствуется следующими документами: Федеральным законом «О банках и банковской деятельности»; Федеральным законом «Об акционерных обществах»; Кодексом корпоративного управления Банка России и иными требованиями и рекомендациями Банка России; Правилами листинга Московской биржи; Кодексом корпоративного управления Совкомбанка; Рекомендациями Базельского комитета по банковскому надзору и Совета по финансовой стабильности, предъявляемыми к финансовым организациям. Краткая оценка уровня корпоративного управления ПАО «Совкомбанк» представлена в Приложении 2.

6)Внутренний контроль и аудит. В Банке создана и успешно функционирует трехуровневая структура системы внутреннего контроля. Главной целью внутреннего контроля является защита законных интересов Банка, его инвесторов, кредиторов и клиентов по вопросам, непосредственно связанным с банковской деятельностью, путем обеспечения надлежащего уровня надежности, соответствующего характеру и масштабам проводимых Банком операций, обеспечения выполнения Банком требований действующего законодательства РФ.

Основной целью системы внутреннего контроля ПАО «Совкомбанк» является обеспечение:  эффективности финансово-хозяйственной деятельности при совершении банковских операций и других сделок, управления активами и пассивами, банковскими рисками, достижения долгосрочных целей Банка в области рентабельности; надежной системы финансовой и управленческой отчетности; соблюдения законов и регулятивных норм, политики Банка в разных областях деятельности, внутренних правил и процедур и снижения риска непредвиденных убытков или подрыва репутации Банка; исключения участия Банка в осуществлении противоправной деятельности, а также своевременного представления сведений в органы государственной власти и Банк России. Более подробно система внутреннего контроля и аудита описана в Приложении 2.

эффективности финансово-хозяйственной деятельности при совершении банковских операций и других сделок, управления активами и пассивами, банковскими рисками, достижения долгосрочных целей Банка в области рентабельности; надежной системы финансовой и управленческой отчетности; соблюдения законов и регулятивных норм, политики Банка в разных областях деятельности, внутренних правил и процедур и снижения риска непредвиденных убытков или подрыва репутации Банка; исключения участия Банка в осуществлении противоправной деятельности, а также своевременного представления сведений в органы государственной власти и Банк России. Более подробно система внутреннего контроля и аудита описана в Приложении 2.

7)Управление рисками и капиталом. В Банке выстроена эффективная комплексная система управления рисками, которая является частью годового цикла внутренних процедур оценки достаточности капитала (ВПОДК) и обеспечивает проникновение механизмов управления рисками во все бизнес-процессы Банка. Управление рисками и капиталом Банка осуществляется в соответствии с внутренним нормативным Документом «Стратегия управления рисками и капиталом ПАО «Совкомбанк», утвержденным Наблюдательным советом Банка, и основывается на Стратегии развития Банка.

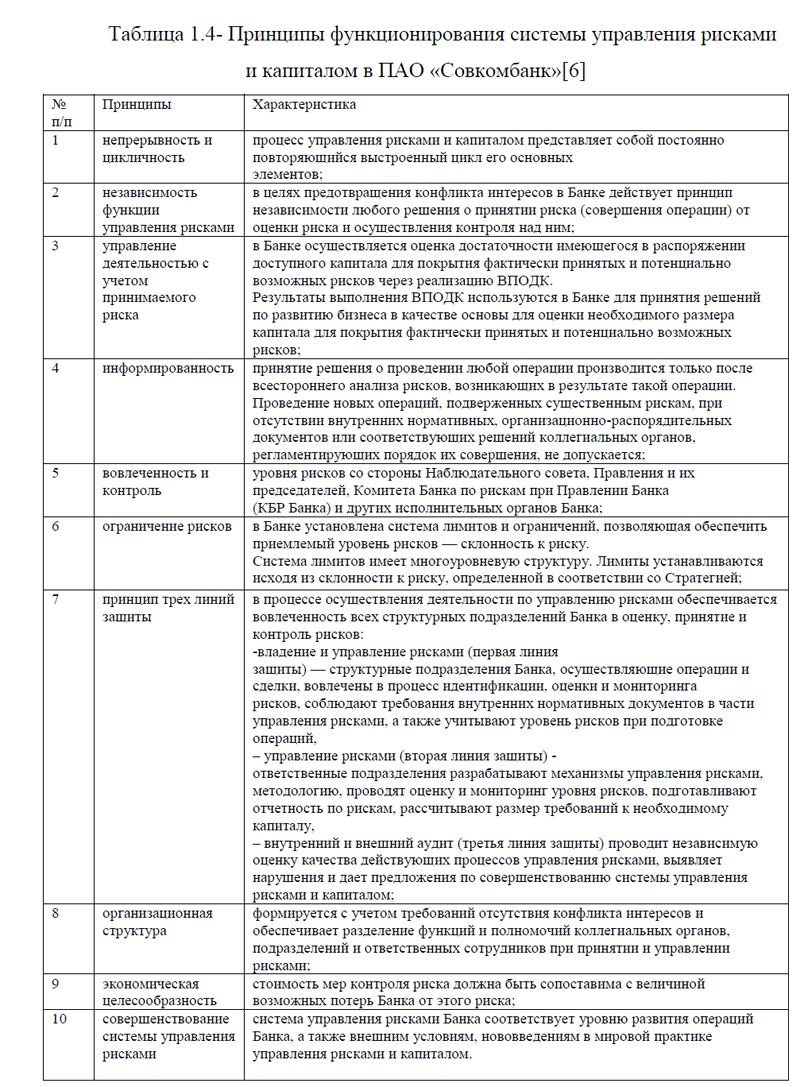

Основными целями управления рисками и капиталом являются: выявление, оценка, агрегирование значимых и иных видов рисков, которые в сочетании со значимыми рисками могут привести к потерям, существенно влияющим на способность Банка поддерживать показатели достаточности капитала; оценка достаточности имеющегося в распоряжении Банка капитала для покрытия рисков, принятие которых обусловлено реализацией Стратегии развития Банка; планирование капитала исходя из результатов всесторонней оценки значимых рисков, тестирования устойчивости Банка по отношению к внутренним и внешним факторам риска, ориентиров стратегии развития бизнеса Банка, требований Банка России к достаточности капитала, а также фазы  цикла деловой активности; повышение устойчивости развития Банка и обеспечение нормального функционирования Банка в кризисных ситуациях; выполнение требований государственных органов РФ, регулирующих деятельность Банка. Основными принципами функционирования системы управления рисками и капиталом в Банке являются: непрерывность и цикличность, независимость функции управления рисками, управление деятельностью с учетом принимаемого риска, информированность, организационная структура формируется с учетом требований отсутствия конфликта интересов, принцип трех линий защиты и др., таблица 1.4.

цикла деловой активности; повышение устойчивости развития Банка и обеспечение нормального функционирования Банка в кризисных ситуациях; выполнение требований государственных органов РФ, регулирующих деятельность Банка. Основными принципами функционирования системы управления рисками и капиталом в Банке являются: непрерывность и цикличность, независимость функции управления рисками, управление деятельностью с учетом принимаемого риска, информированность, организационная структура формируется с учетом требований отсутствия конфликта интересов, принцип трех линий защиты и др., таблица 1.4.

Таблица 1.4- Принципы функционирования системы управления рисками и капиталом в ПАО «Совкомбанк»[6]

| № п/п | Принципы | Характеристика |

| 1 | непрерывность и цикличность |

процесс управления рисками и капиталом представляет собой постоянно повторяющийся выстроенный цикл его основных элементов; |

| 2 | независимость функции управления рисками | в целях предотвращения конфликта интересов в Банке действует принцип независимости любого решения о принятии риска (совершения операции) от оценки риска и осуществления контроля над ним; |

| 3 | управление деятельностью с учетом принимаемого риска |

в Банке осуществляется оценка достаточности имеющегося в распоряжении доступного капитала для покрытия фактически принятых и потенциально возможных рисков через реализацию ВПОДК. Результаты выполнения ВПОДК используются в Банке для принятия решений по развитию бизнеса в качестве основы для оценки необходимого размера капитала для покрытия фактически принятых и потенциально возможных рисков; |

| 4 | информированность | принятие решения о проведении любой операции производится только после всестороннего анализа рисков, возникающих в результате такой операции. Проведение новых операций, подверженных существенным рискам, при отсутствии внутренних нормативных, организационно-распорядительных документов или соответствующих решений коллегиальных органов, регламентирующих порядок их совершения, не допускается; |

| 5 | вовлеченность и контроль |

уровня рисков со стороны Наблюдательного совета, Правления и их председателей, Комитета Банка по рискам при Правлении Банка (КБР Банка) и других исполнительных органов Банка; |

| 6 | ограничение рисков |

в Банке установлена система лимитов и ограничений, позволяющая обеспечить приемлемый уровень рисков — склонность к риску. Система лимитов имеет многоуровневую структуру. Лимиты устанавливаются исходя из склонности к риску, определенной в соответствии со Стратегией; |

| 7 | принцип трех линий защиты |

в процессе осуществления деятельности по управлению рисками обеспечивается вовлеченность всех структурных подразделений Банка в оценку, принятие и контроль рисков: -владение и управление рисками (первая линия защиты) — структурные подразделения Банка, осуществляющие операции и сделки, вовлечены в процесс идентификации, оценки и мониторинга рисков, соблюдают требования внутренних нормативных документов в части управления рисками, а также учитывают уровень рисков при подготовке операций, – управление рисками (вторая линия защиты) – ответственные подразделения разрабатывают механизмы управления рисками, методологию, проводят оценку и мониторинг уровня рисков, подготавливают отчетность по рискам, рассчитывают размер требований к необходимому капиталу, – внутренний и внешний аудит (третья линия защиты) проводит независимую оценку качества действующих процессов управления рисками, выявляет нарушения и дает предложения по совершенствованию системы управления рисками и капиталом; |

| 8 |

организационная структура

|

формируется с учетом требований отсутствия конфликта интересов и обеспечивает разделение функций и полномочий коллегиальных органов, подразделений и ответственных сотрудников при принятии и управлении рисками; |

| 9 | экономическая целесообразность | стоимость мер контроля риска должна быть сопоставима с величиной возможных потерь Банка от этого риска; |

| 10 | совершенствование системы управления рисками |

система управления рисками Банка соответствует уровню развития операций Банка, а также внешним условиям, нововведениям в мировой практике управления рисками и капиталом.

|

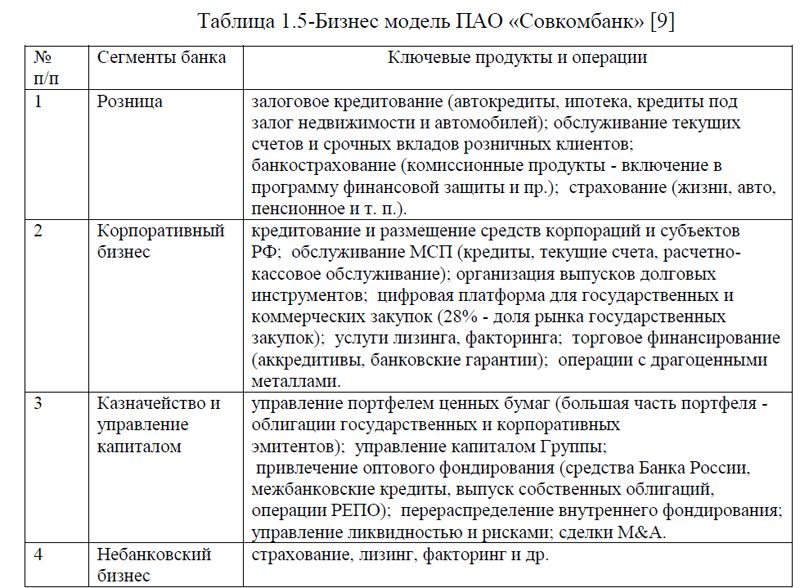

Итак, выше были рассмотрены кратко некоторые бизнес-процессы управления. Основными бизнес-процессами являются: розничное и корпоративное обслуживание, Казначейство и управление капиталом, небанковский бизнес, таблица 1.5.

Таблица 1.5-Бизнес модель ПАО «Совкомбанк» [9]

| № п/п | Сегменты банка | Ключевые продукты и операции |

| 1 | Розница |

залоговое кредитование (автокредиты, ипотека, кредиты под залог недвижимости и автомобилей); обслуживание текущих счетов и срочных вкладов розничных клиентов; банкострахование (комиссионные продукты – включение в программу финансовой защиты и пр.); страхование (жизни, авто, пенсионное и т. п.). |

| 2 | Корпоративный бизнес |

кредитование и размещение средств корпораций и субъектов РФ; обслуживание МСП (кредиты, текущие счета, расчетно-кассовое обслуживание); организация выпусков долговых инструментов; цифровая платформа для государственных и коммерческих закупок (28% – доля рынка государственных закупок); услуги лизинга, факторинга; торговое финансирование (аккредитивы, банковские гарантии); операции с драгоценными металлами. |

| 3 | Казначейство и управление капиталом |

управление портфелем ценных бумаг (большая часть портфеля – облигации государственных и корпоративных эмитентов); управление капиталом Группы; привлечение оптового фондирования (средства Банка России, межбанковские кредиты, выпуск собственных облигаций, операции РЕПО); перераспределение внутреннего фондирования; управление ликвидностью и рисками; сделки M&A. |

| 4 | Небанковский бизнес | страхование, лизинг, факторинг и др. |

1)Розница. Низкорискованное залоговое кредитование – это одно из  конкурентных преимуществ ПАО «Совкомбанк» по сравнению с банками, которые фокусируются на более высокодоходном, но одновременно более рискованном беззалоговом кредитовании (выдача кредитных карт и беззалоговых потребительских кредитов). В основе операционной модели розницы лежит: диверсифицированная продуктовая линейка; невысокий средний чек; эффективное управление рисками; омниканальность; стабильный источник фондирования в виде розничных депозитов.

конкурентных преимуществ ПАО «Совкомбанк» по сравнению с банками, которые фокусируются на более высокодоходном, но одновременно более рискованном беззалоговом кредитовании (выдача кредитных карт и беззалоговых потребительских кредитов). В основе операционной модели розницы лежит: диверсифицированная продуктовая линейка; невысокий средний чек; эффективное управление рисками; омниканальность; стабильный источник фондирования в виде розничных депозитов.

Центральную часть розничного бизнеса ПАО «Совкомбанк» занимает карта рассрочки «Халва». С момента запуска в марте 2017 года было выпущено 8,2 млн. карт и привлечено 20,0% всех российских ретейлеров в партнеры. Кроме карты рассрочки «Халва» существует также множество разновидностей халвы: зарплатная карта «Халва», детская карта «Халвёнок», профсоюзная карта «Халва», социальная карта «Халва» и другие виды карт, таблица 1.6 (Приложение 3).

Кроме различных видов карт банк осуществляет различные виды потребительского кредитования. Более подробная информация о кредитах и особенностях их представления представлена в Приложении 4.

2) Корпоративный бизнес. В числе клиентов ПАО «Совкомбанк»  высококачественные заемщики: крупные российские корпорации, компании с государственным участием, региональные и муниципальные органы власти, субъекты МСП. Портфель корпоративных кредитов высоко диверсифицирован по отраслям. Качество кредитного портфеля за счет взвешенного подхода Группы к риску остается на высоком уровне. Организация выпусков облигаций позволяет Группе поддерживать тесные рабочие отношения с корпоративными и государственными клиентами высшего уровня. Организация тендеров по закупкам дает Совкомбанку доступ к большому числу клиентов -компаний МСП. Также это помогает Группе наращивать бизнес по выдаче банковских гарантий.

высококачественные заемщики: крупные российские корпорации, компании с государственным участием, региональные и муниципальные органы власти, субъекты МСП. Портфель корпоративных кредитов высоко диверсифицирован по отраслям. Качество кредитного портфеля за счет взвешенного подхода Группы к риску остается на высоком уровне. Организация выпусков облигаций позволяет Группе поддерживать тесные рабочие отношения с корпоративными и государственными клиентами высшего уровня. Организация тендеров по закупкам дает Совкомбанку доступ к большому числу клиентов -компаний МСП. Также это помогает Группе наращивать бизнес по выдаче банковских гарантий.

3) Казначейство и управление капиталом. Портфель ценных бумаг служит

стабильным источником процентного дохода и ликвидности. Между корпоративным сегментом и казначейством налажено взаимодействие: высококлассная команда корпоративно-инвестиционного блока помогает казначейству в грамотном управлении портфелем ценных бумаг, обеспечивая баланс между риском и доходностью.

4) Небанковский бизнес. Небанковский бизнес успешно сочетается с банковскими продуктами, создает многочисленные синергии внутри Группы, открывает возможности для перекрестных продаж и позволяет предлагать клиентам комплексное финансовое обслуживание. Так, розничные клиенты ПАО «Совкомбанк» имеют возможность оформить услуги страхования жизни, здоровья, имущества, авто и прочие виды страхования. Клиентам лизинга доступны комплементарные страховые продукты, например полисы каско и ОСАГО, автокредитование и кредитование floor-plan. Компании МСП, которым ПАО «Совкомбанк» предлагает расчетно-кассовое обслуживание или партнерство по проекту «Халва», имеют доступ к услугам факторинга и участию в государственных и коммерческих закупках на электронной торговой площадке.

Обеспечивающими бизнес –процессами ПАО «Совкомбанк» являются: обеспечение безопасности, ИТ-обеспечение и связь, юридическое сопровождение, административно-хозяйственное обеспечение и другие.

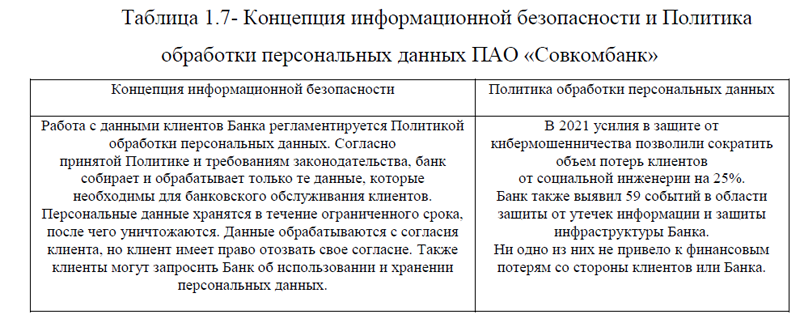

1)Безопасность клиентских средств и данных. В Банке принята Концепция информационной безопасности, за реализацию которой отвечает подразделение информационной безопасности. Сотрудники Банка проходят обязательное ежегодное обучение. Наблюдательный совет контролирует реализацию Концепции. Банк внедрил различные системы защиты сетей, а также регулярно проводит внутренний и внешний анализ безопасности своими силами и с привлечением внешних экспертов. Для защиты персональных данных и средств клиентов все возможные каналы утечки данных в Банке контролируются. Концепция информационной безопасности и Политика обработки персональных данных представлены в таблице 1.7.

Таблица 1.7- Концепция информационной безопасности и Политика обработки персональных данных ПАО «Совкомбанк»

|

Концепция информационной безопасности

|

Политика обработки персональных данных

|

|

Работа с данными клиентов Банка регламентируется Политикой обработки персональных данных. Согласно принятой Политике и требованиям законодательства, банк собирает и обрабатывает только те данные, которые необходимы для банковского обслуживания клиентов. Персональные данные хранятся в течение ограниченного срока, после чего уничтожаются. Данные обрабатываются с согласия клиента, но клиент имеет право отозвать свое согласие. Также клиенты могут запросить Банк об использовании и хранении персональных данных.

|

В 2021 усилия в защите от кибермошенничества позволили сократить объем потерь клиентов от социальной инженерии на 25%. Банк также выявил 59 событий в области защиты от утечек информации и защиты инфраструктуры Банка. Ни одно из них не привело к финансовым потерям со стороны клиентов или Банка.

|

В прошедшем году ПАО «Совкомбанк» в очередной раз подтвердил соответствие инфраструктуры рекомендациям PCI SCC и прошел все внешние проверки, по результатам которых увеличения рисков не выявлено. В 2021 году в Банк поступило семь запросов от клиентов и один – от контролирующих органов. По результатам обработки этого запроса банк настроил дополни- тельный автоматизированный контроль и правила в информационных системах и системе фрод-мониторинга Банка.

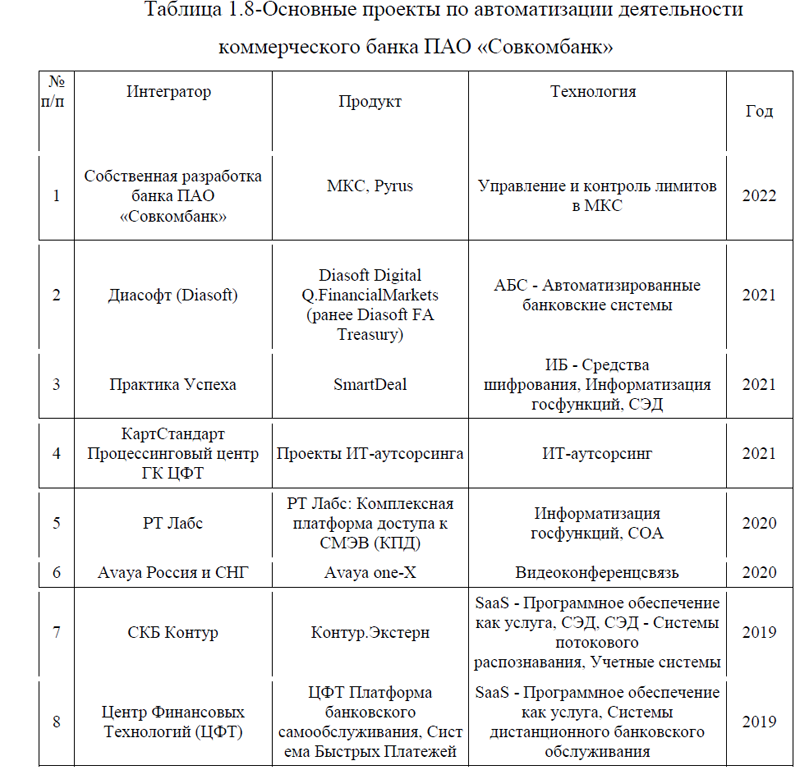

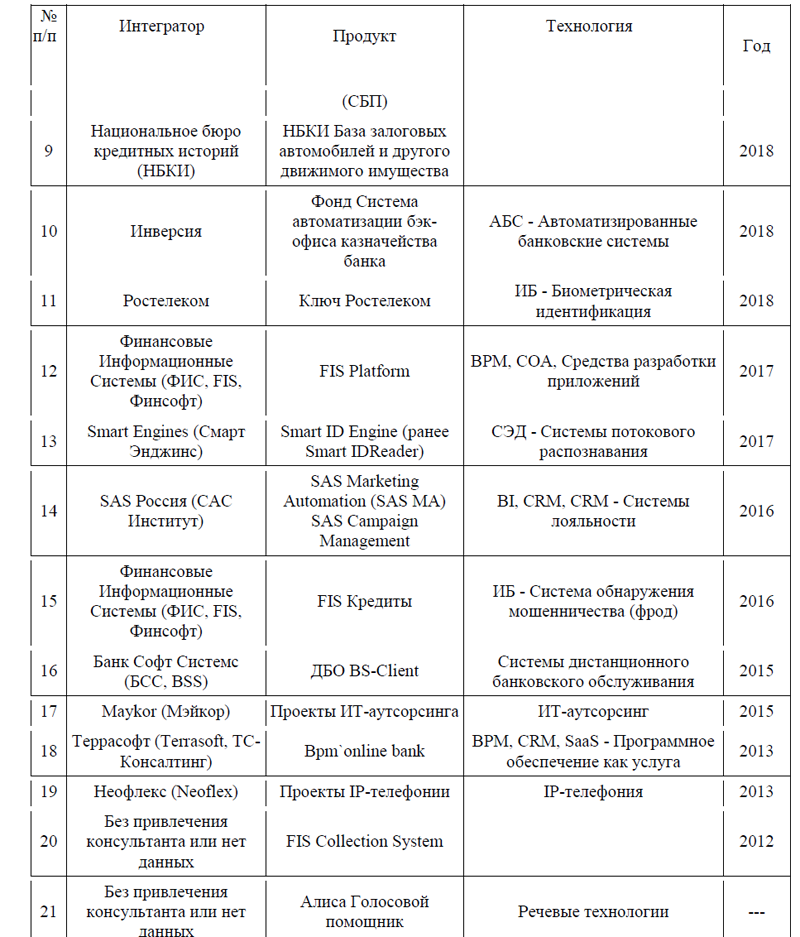

2) ИТ-обеспечение и связь. В банке предусмотрено техническое обеспечение рабочих мест. Которое включает в себя: персональные компьютеры (ПК), оргтехнику, линии связи, оборудование сетей. Кроме этого, коммерческий банка ПАО «Совкомбанк» на протяжении ряда лет активно автоматизирует свою деятельность по различным направлениям, таблица 1.8.

Таблица 1.8-Основные проекты по автоматизации деятельности коммерческого банка ПАО «Совкомбанк»

|

№ п/п

|

Интегратор

|

Продукт |

Технология

|

Год |

| 1 | Собственная разработка банка ПАО «Совкомбанк» |

МКС, Pyrus

|

Управление и контроль лимитов в МКС | 2022 |

| 2 | Диасофт (Diasoft) |

Diasoft Digital Q.FinancialMarkets (ранее Diasoft FA Treasury) |

АБС – Автоматизированные банковские системы | 2021 |

| 3 | Практика Успеха | SmartDeal | ИБ – Средства шифрования, Информатизация госфункций, СЭД | 2021 |

| 4 | КартСтандарт Процессинговый центр ГК ЦФТ | Проекты ИТ-аутсорсинга | ИТ-аутсорсинг | 2021 |

| 5 | РТ Лабс | РТ Лабс: Комплексная платформа доступа к СМЭВ (КПД) | Информатизация госфункций, СОА | 2020 |

| 6 | Avaya Россия и СНГ | Avaya one-X | Видеоконференцсвязь | 2020 |

| 7 | СКБ Контур | Контур.Экстерн | SaaS – Программное обеспечение как услуга, СЭД, СЭД – Системы потокового распознавания, Учетные системы | 2019 |

| 8 | Центр Финансовых Технологий (ЦФТ) | ЦФТ Платформа банковского самообслуживания, Система Быстрых Платежей (СБП) | SaaS – Программное обеспечение как услуга, Системы дистанционного банковского обслуживания | 2019 |

| 9 | Национальное бюро кредитных историй (НБКИ) | НБКИ База залоговых автомобилей и другого движимого имущества | 2018 | |

| 10 | Инверсия | Фонд Система автоматизации бэк-офиса казначейства банка | АБС – Автоматизированные банковские системы | 2018 |

| 11 | Ростелеком | Ключ Ростелеком | ИБ – Биометрическая идентификация | 2018 |

| 12 | Финансовые Информационные Системы (ФИС, FIS, Финсофт) | FIS Platform | BPM, СОА, Средства разработки приложений | 2017 |

| 13 | Smart Engines (Смарт Энджинс) | Smart ID Engine (ранее Smart IDReader) | СЭД – Системы потокового распознавания | 2017 |

| 14 | SAS Россия (САС Институт) | SAS Marketing Automation (SAS MA) SAS Campaign Management | BI, CRM, CRM – Системы лояльности | 2016 |

| 15 | Финансовые Информационные Системы (ФИС, FIS, Финсофт) | FIS Кредиты | ИБ – Система обнаружения мошенничества (фрод) | 2016 |

| 16 | Банк Софт Системс (БСС, BSS) | ДБО BS-Client | Системы дистанционного банковского обслуживания | 2015 |

| 17 | Maykor (Мэйкор) | Проекты ИТ-аутсорсинга | ИТ-аутсорсинг | 2015 |

| 18 | Террасофт (Terrasoft, ТС-Консалтинг) | Bpm`online bank | BPM, CRM, SaaS – Программное обеспечение как услуга | 2013 |

| 19 | Неофлекс (Neoflex) | Проекты IP-телефонии | IP-телефония | 2013 |

| 20 | Без привлечения консультанта или нет данных | FIS Collection System | 2012 | |

| 21 | Без привлечения консультанта или нет данных | Алиса Голосовой помощник | Речевые технологии | — |

Автоматизация деятельности банка осуществляется как с помощью собственных программных продуктов, так и с помощью привлечения дополнительных ИТ-компаний, работающих на рынке по автоматизации деятельности финансовых организаций. Более подробно сущность проектов по автоматизации деятельности коммерческого банка ПАО «Совкомбанк» за период с 2012-2022гг. представлена в Приложении 5.

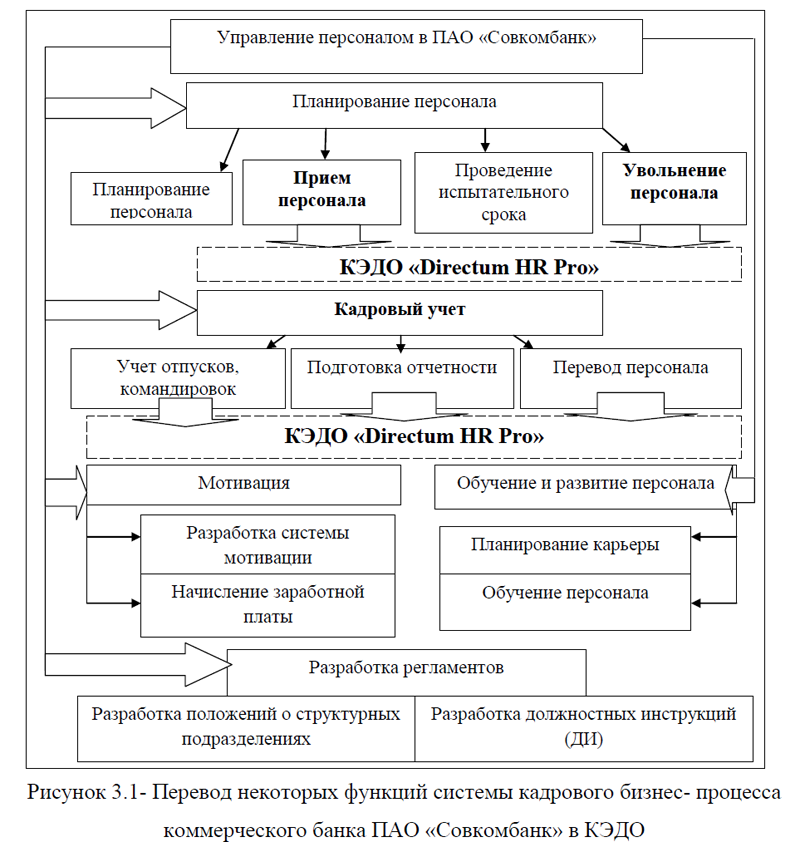

Итак, выше кратко была рассмотрена система автоматизации деятельности коммерческого банка ПАО «Совкомбанк». За последние десять лет банк активно внедряет различные программные проекты в свою деятельность. В настоящее время автоматизированы: бизнес процессы, деятельность контакт-центра, внедрена CRM-cистема по управлению маркетинговыми кампаниями, развитие получили речевые технологии, технологии дистанционного банковского обслуживания, автоматизирован бэк-офис казначейства банка и др. Несмотря на то, что в банке  автоматизированы и усовершенствованы множество направлений деятельности, тем не менее, в кадровом процессе ПАО «Совкомбанк» не были принятые решения по обновлению и улучшению автоматизации работы сотрудников отдела кадров. Так как все элементы бизнес-процессов взаимосвязаны, и недостаток в информационной системе банка, приводит к ухудшению бизнес-процессов финансовой организации, рисунок 1.2.

автоматизированы и усовершенствованы множество направлений деятельности, тем не менее, в кадровом процессе ПАО «Совкомбанк» не были принятые решения по обновлению и улучшению автоматизации работы сотрудников отдела кадров. Так как все элементы бизнес-процессов взаимосвязаны, и недостаток в информационной системе банка, приводит к ухудшению бизнес-процессов финансовой организации, рисунок 1.2.

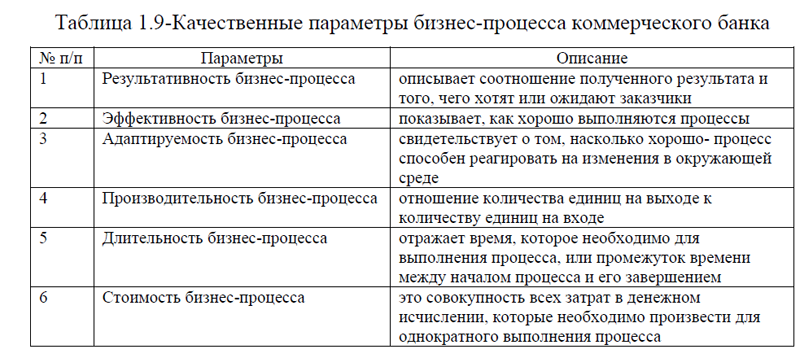

Качественными параметрами бизнес-процесса коммерческого банка являются: результативность; эффективность, адаптируемость, длительность, стоимость, таблица 1.9.

Таблица 1.9-Качественные параметры бизнес-процесса коммерческого банка

| № п/п | Параметры | Описание |

| 1 | Результативность бизнес-процесса | описывает соотношение полученного результата и того, чего хотят или ожидают заказчики |

| 2 | Эффективность бизнес-процесса | показывает, как хорошо выполняются процессы |

| 3 |

Адаптируемость бизнес-процесса

|

свидетельствует о том, насколько хорошо- процесс способен реагировать на изменения в окружающей среде |

| 4 | Производительность бизнес-процесса | отношение количества единиц на выходе к количеству единиц на входе |

| 5 | Длительность бизнес-процесса | отражает время, которое необходимо для выполнения процесса, или промежуток времени между началом процесса и его завершением |

| 6 | Стоимость бизнес-процесса | это совокупность всех затрат в денежном исчислении, которые необходимо произвести для однократного выполнения процесса |

Основными качественными параметрами  в кадровом бизнес процессе являются: длительность и производительность бизнес- процесса. В случае, отсутствия автоматизации или не совершенствование автоматизации кадровых процессов, происходит замедление бизнес -процесса и снижается производительность. Для того, чтобы подробнее оценить систему кадрового бизнес-процесса в ПАО «Совкомбанк» перейдем к следующему параграфу.

в кадровом бизнес процессе являются: длительность и производительность бизнес- процесса. В случае, отсутствия автоматизации или не совершенствование автоматизации кадровых процессов, происходит замедление бизнес -процесса и снижается производительность. Для того, чтобы подробнее оценить систему кадрового бизнес-процесса в ПАО «Совкомбанк» перейдем к следующему параграфу.

ВКР на заказ без посредников, без предоплаты