ВКР Ипотечное кредитование (2023г)

ВВЕДЕНИЕ

ГЛАВА 1ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ОРГАНИЗАЦИИ ИПОТЕЧНОГО ЖИЛИЩНОГО КРЕДИТОВАНИЯ В КОММЕРЧЕСКОМ БАНКЕ

1.1Понятие ипотечного жилищного кредитования и его нормативно-правовое регулирование в России

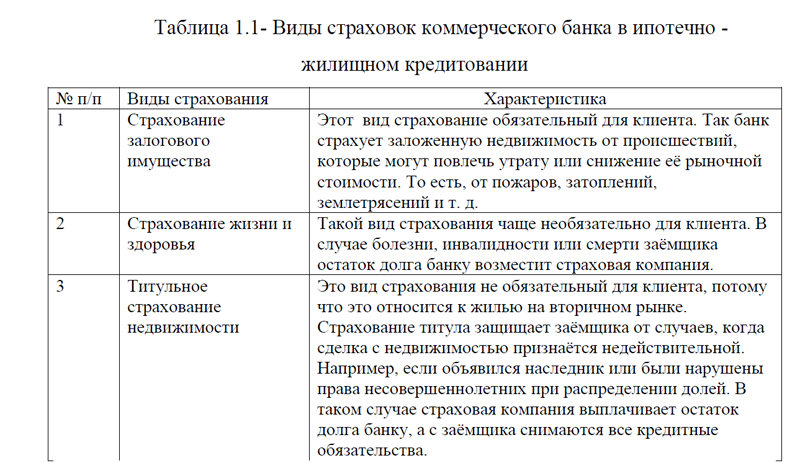

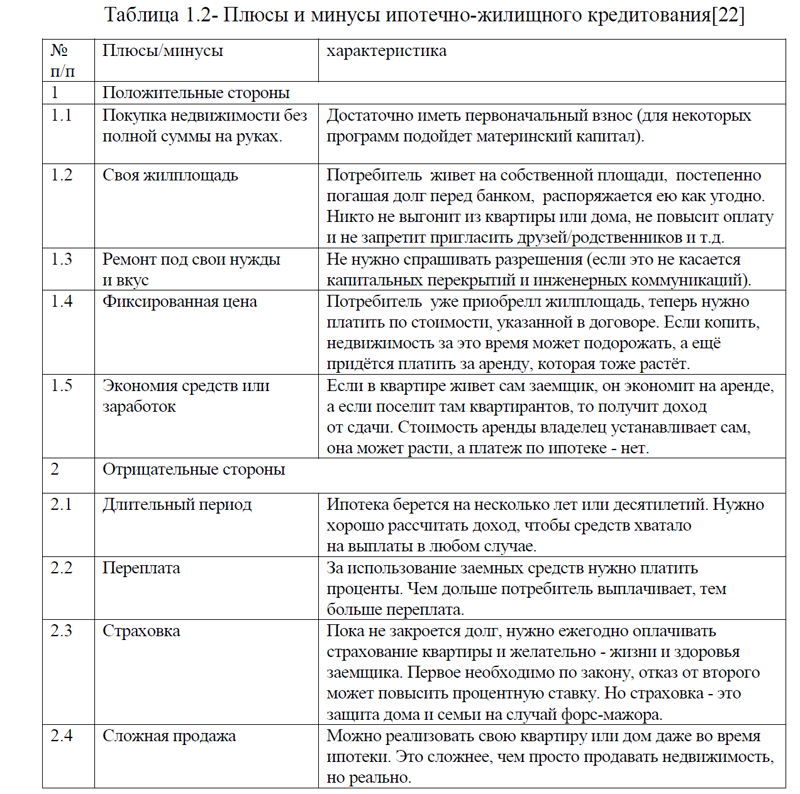

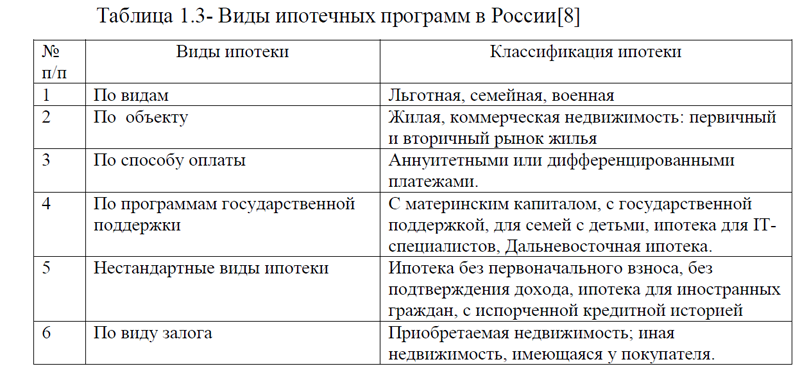

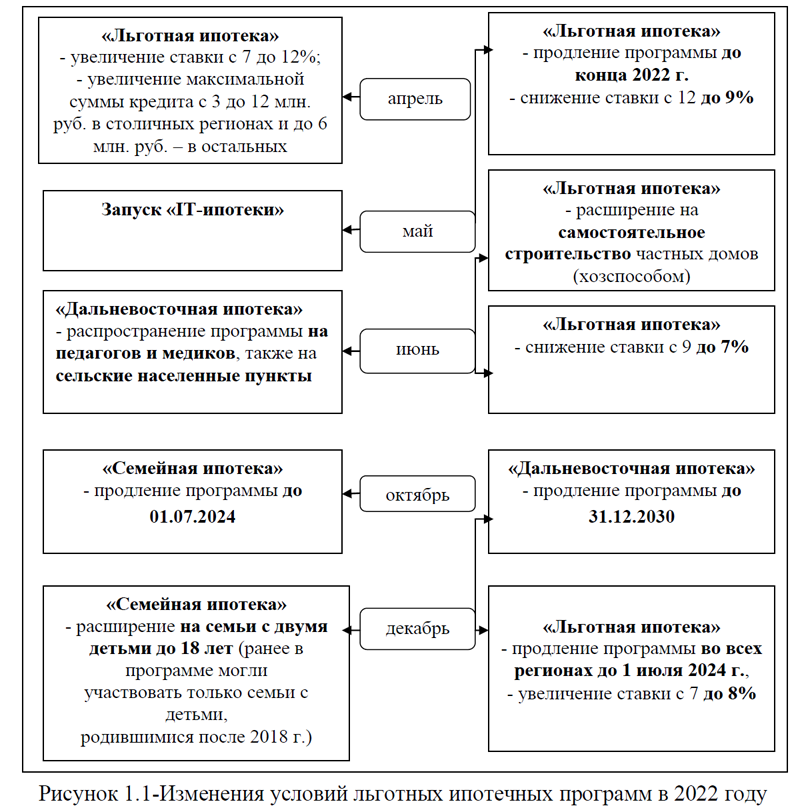

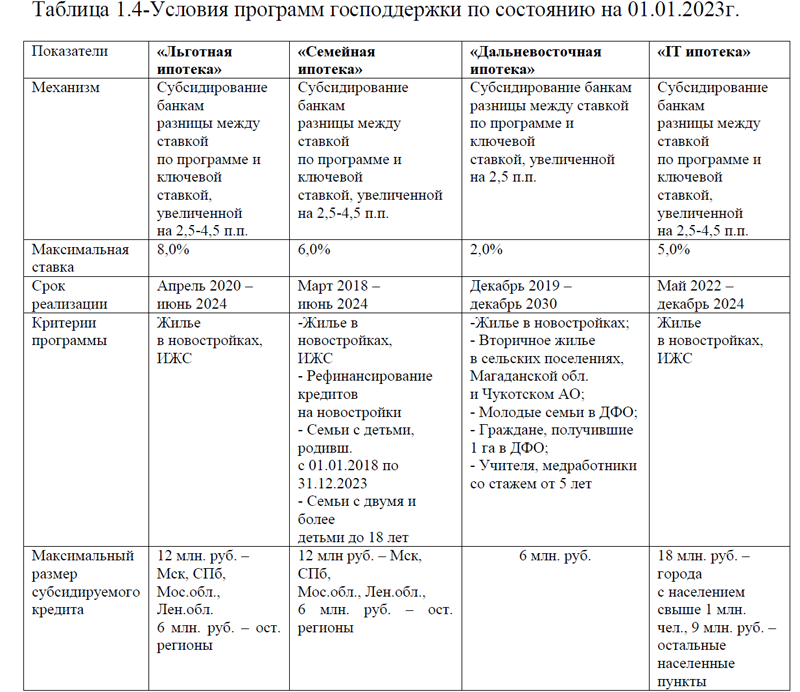

1.2 Виды ипотеки и ипотечных программ в России

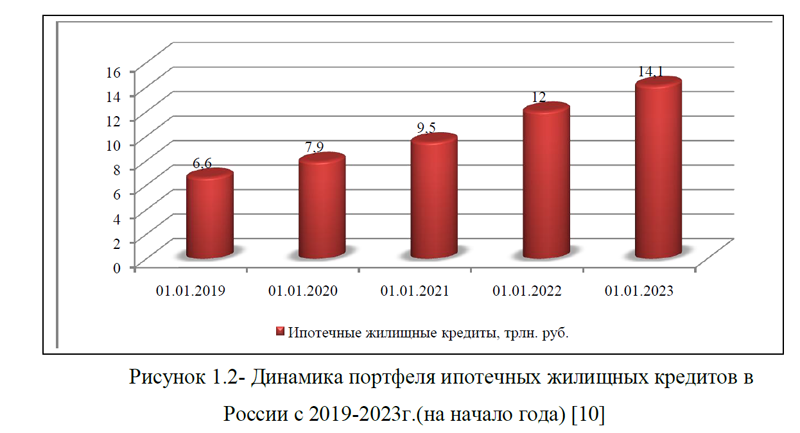

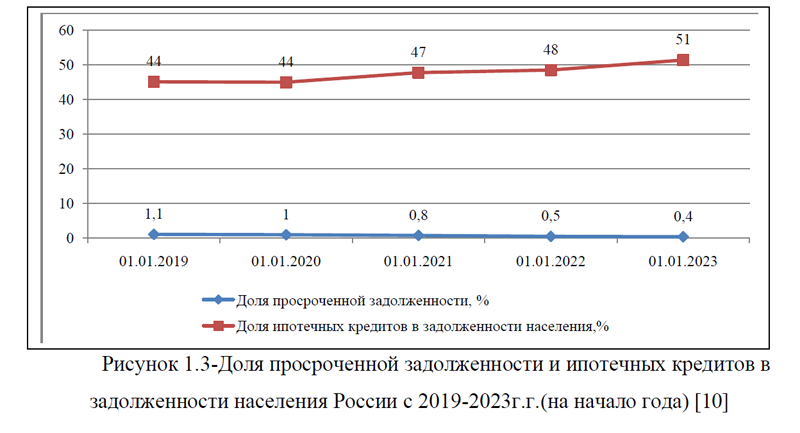

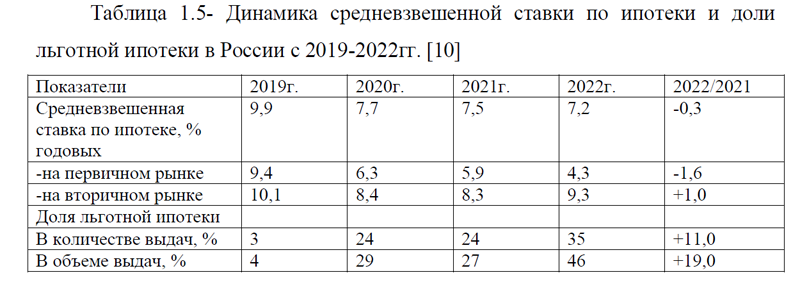

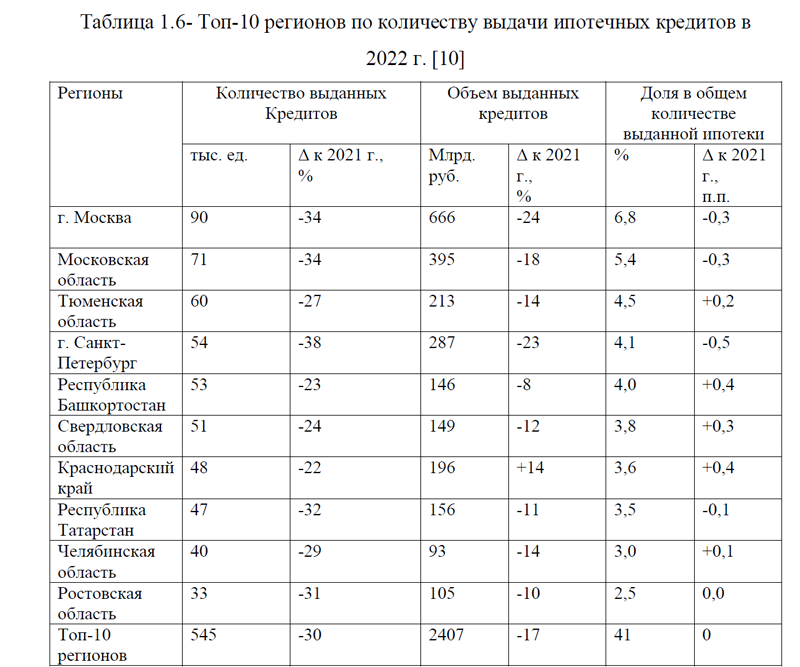

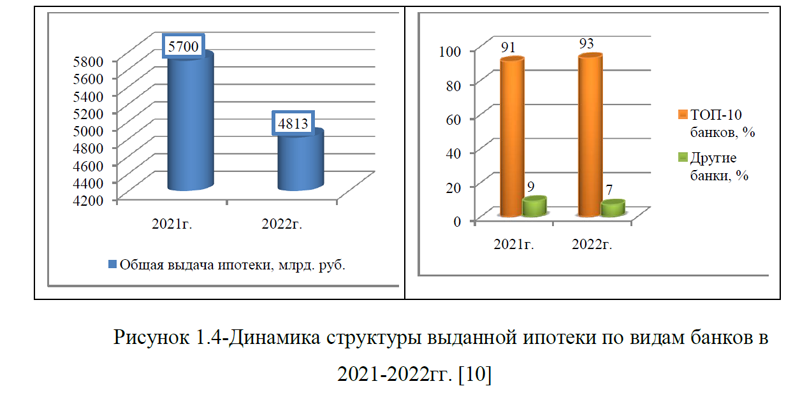

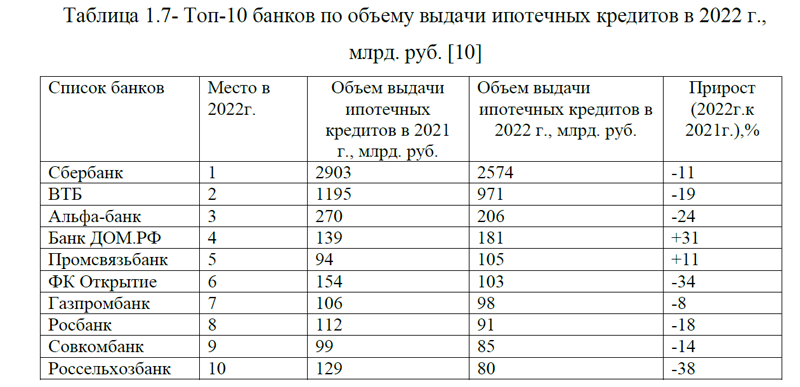

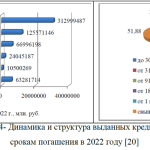

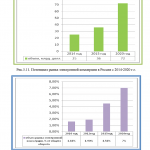

1.3Анализ рынка ипотечного жилищного кредитования в России

ГЛАВА 2 ОЦЕНКА ОРГАНИЗАЦИИ И ПУТИ СОВЕРШЕНСТВОВАНИЯ ИПОТЕЧНОГО ЖИЛИЩНОГО КРЕДИТОВАНИЯ НА ПРИМЕРЕ КОММЕРЧЕСКОГО БАНКА ПАО «ВТБ»

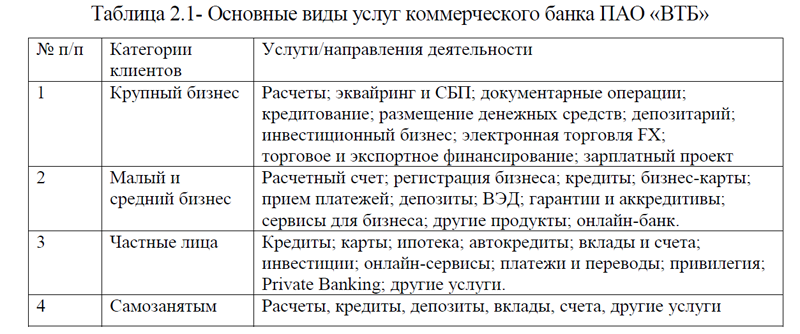

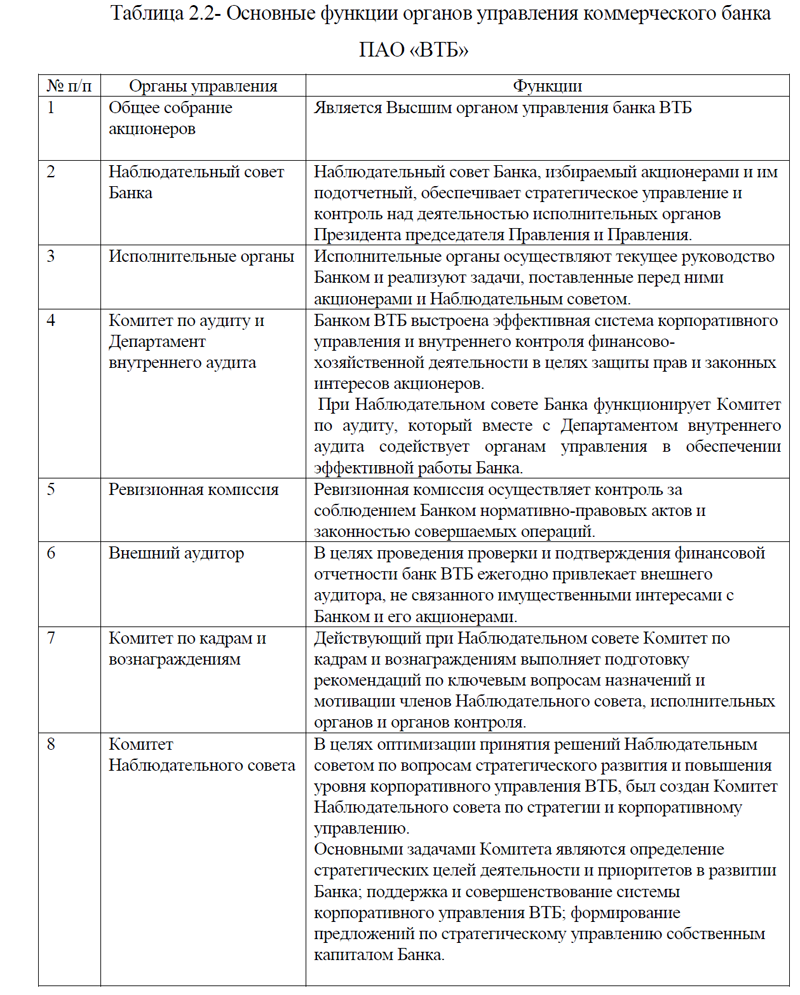

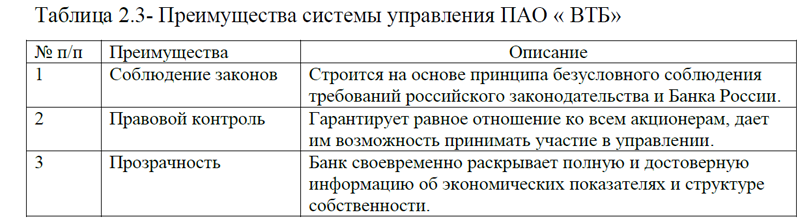

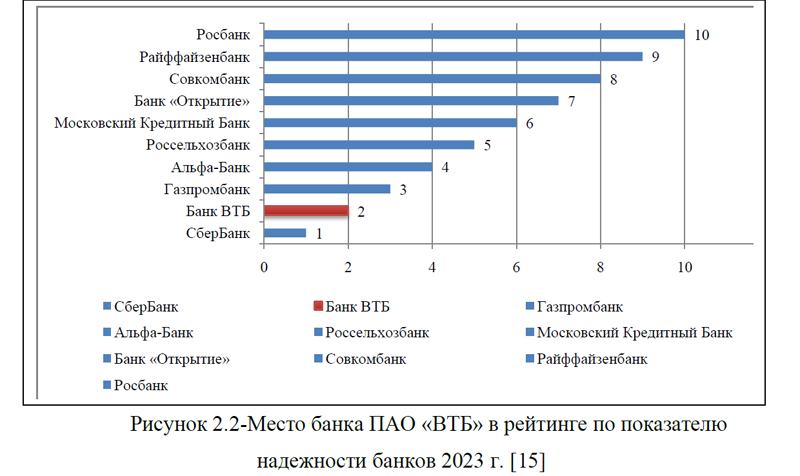

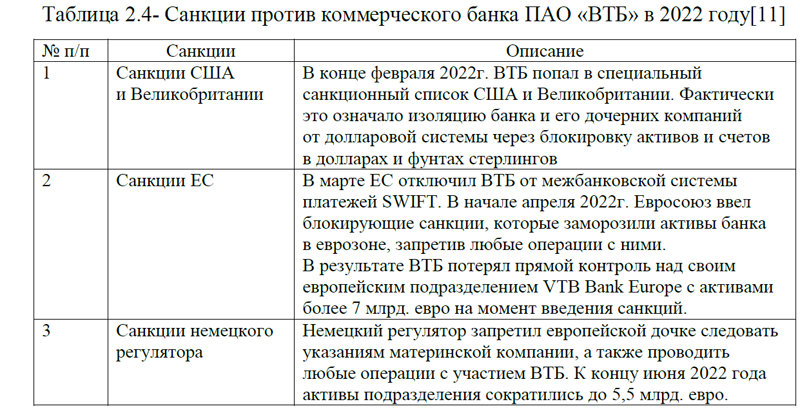

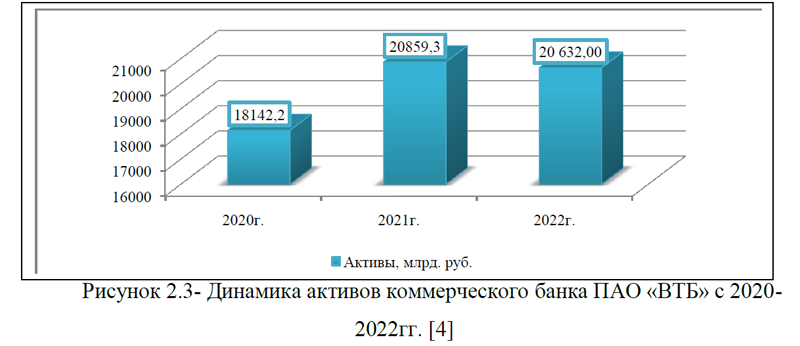

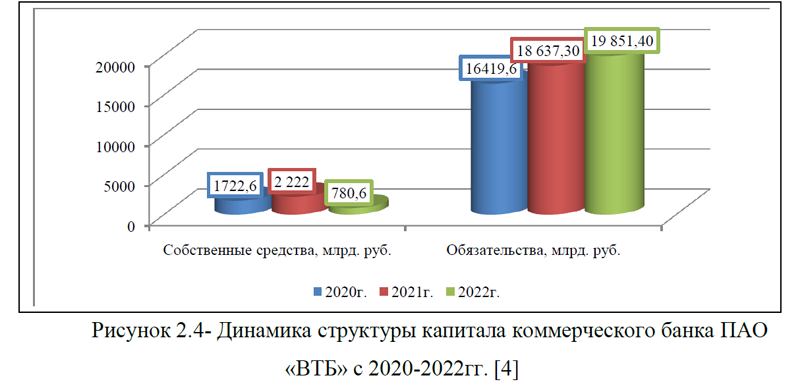

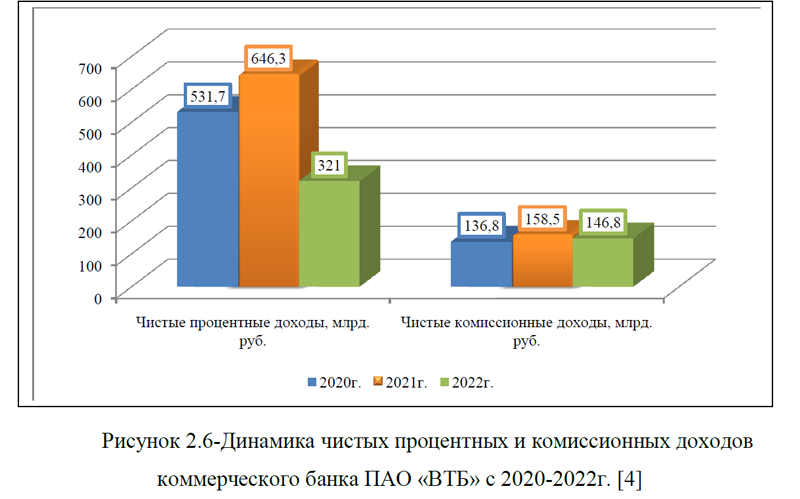

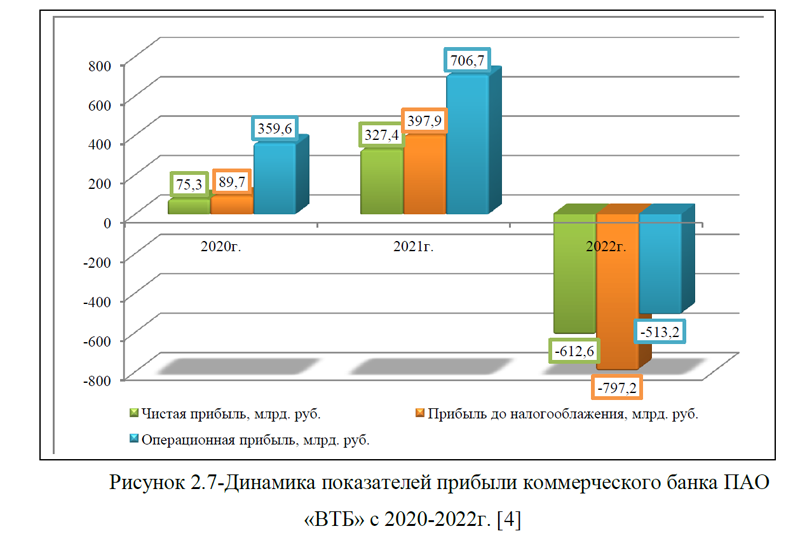

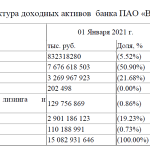

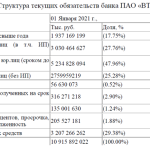

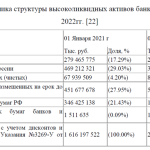

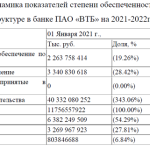

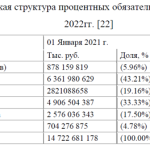

2.1Общая характеристика и экономические показатели деятельности коммерческого банка ПАО «ВТБ»

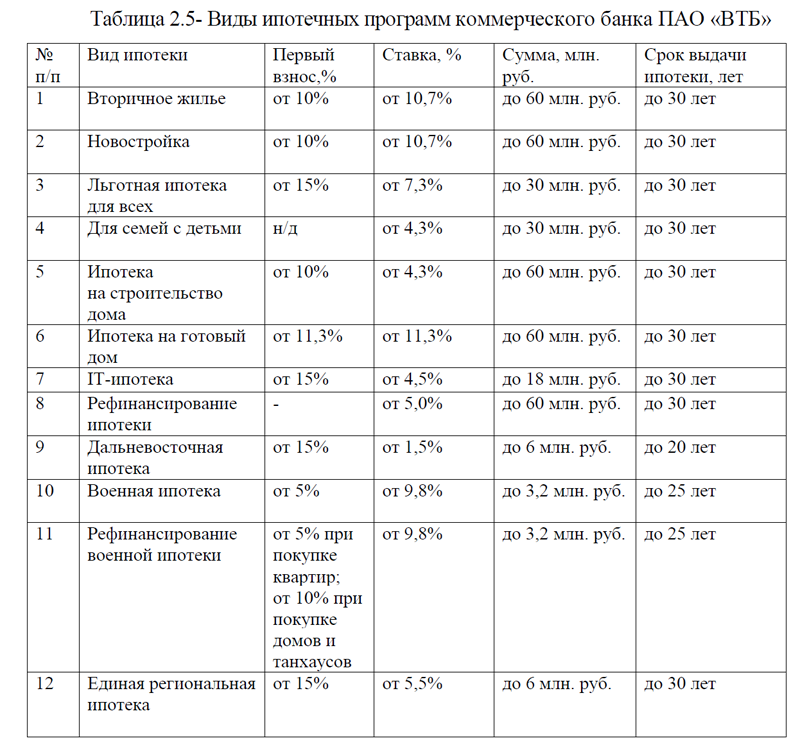

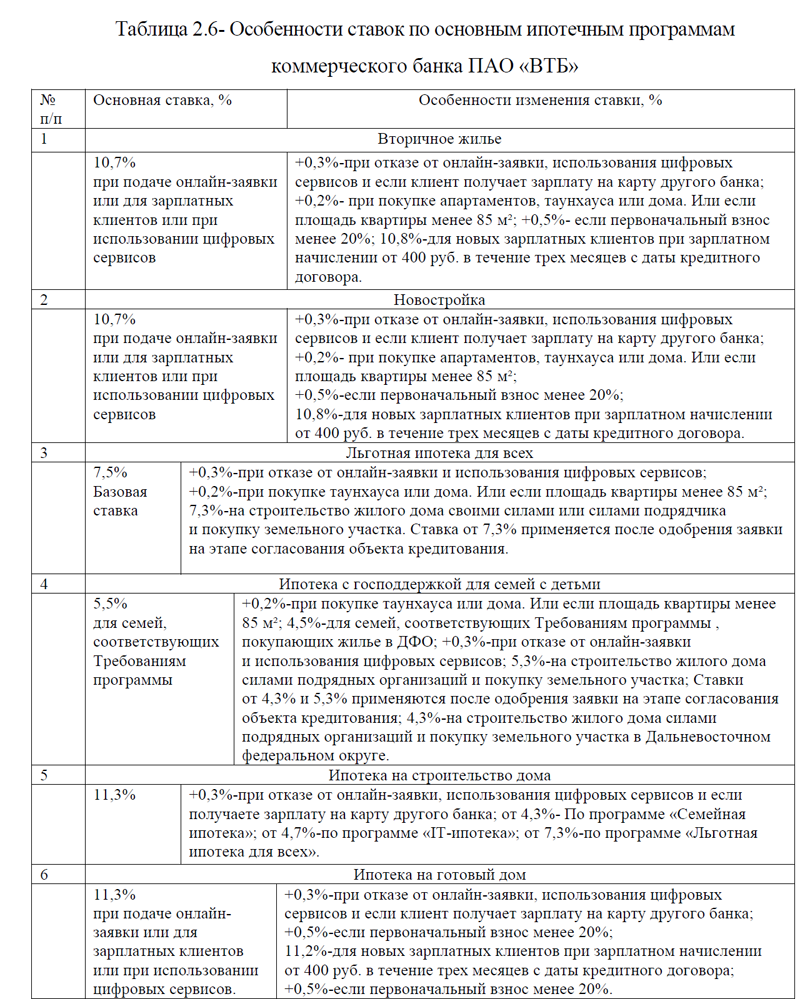

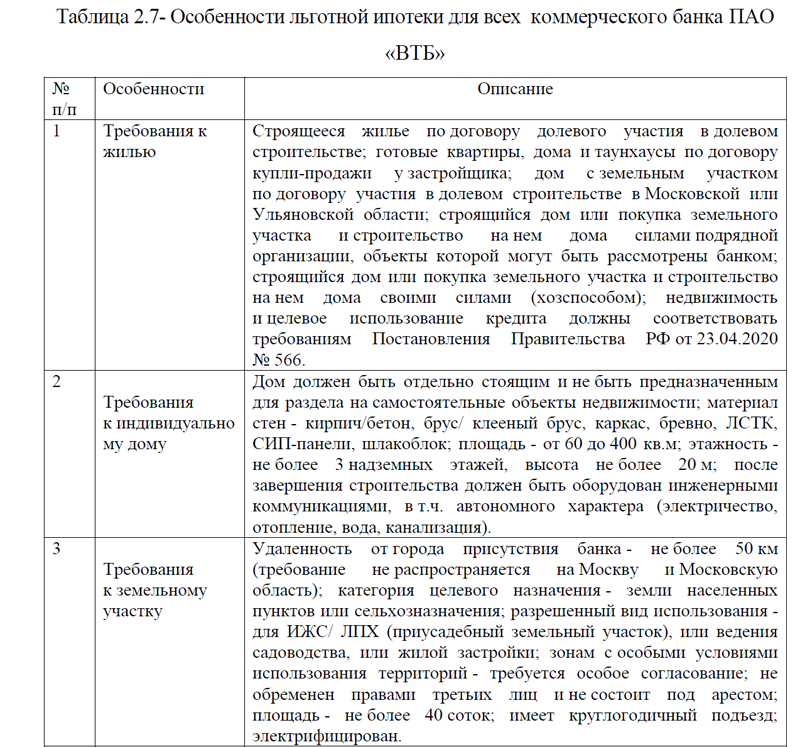

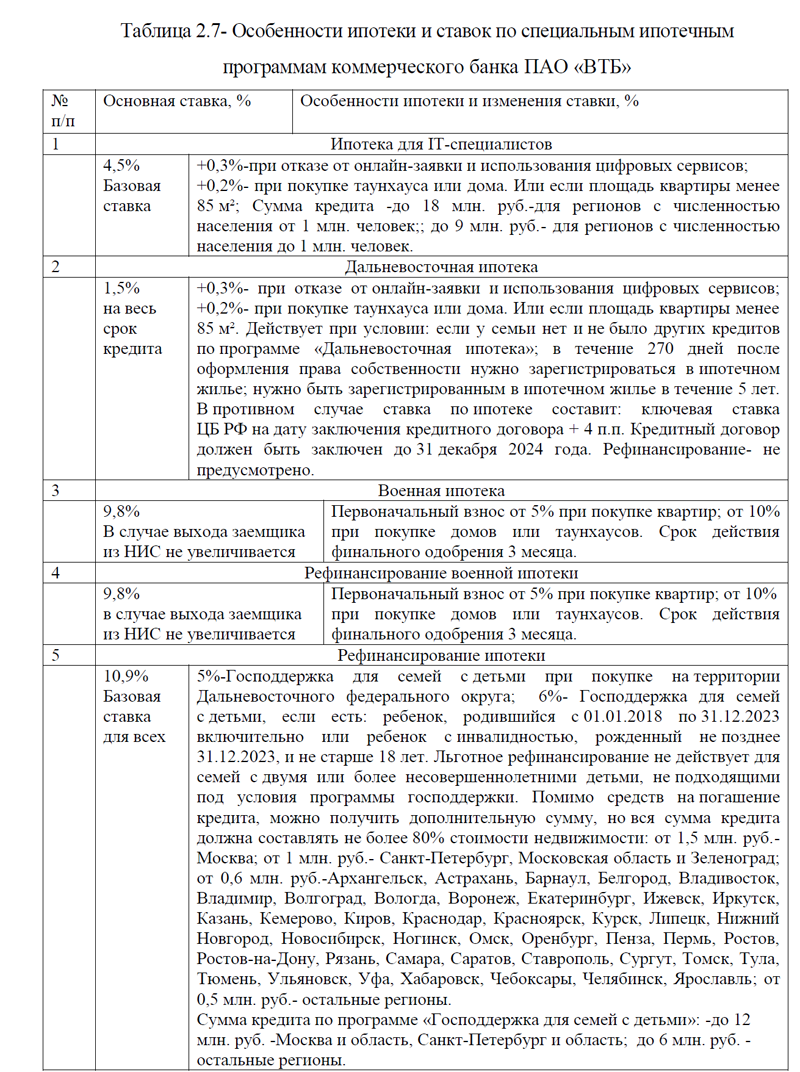

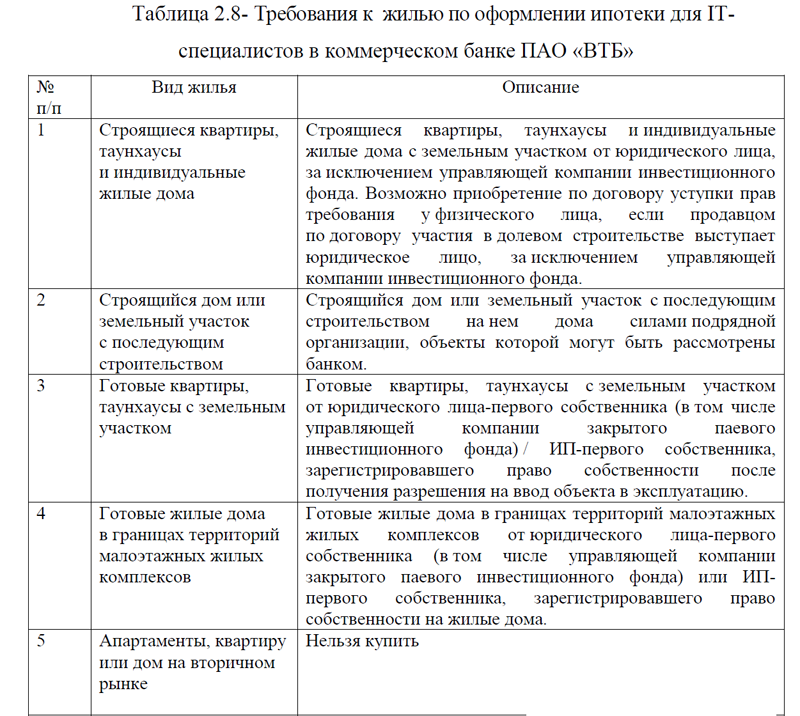

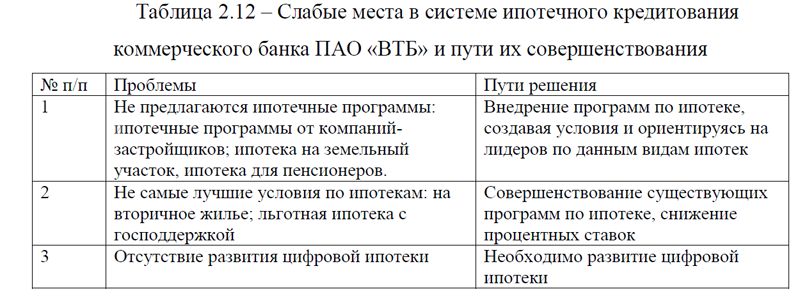

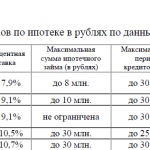

2.2 Организация ипотечного жилищного кредитования коммерческого банка ПАО «ВТБ»

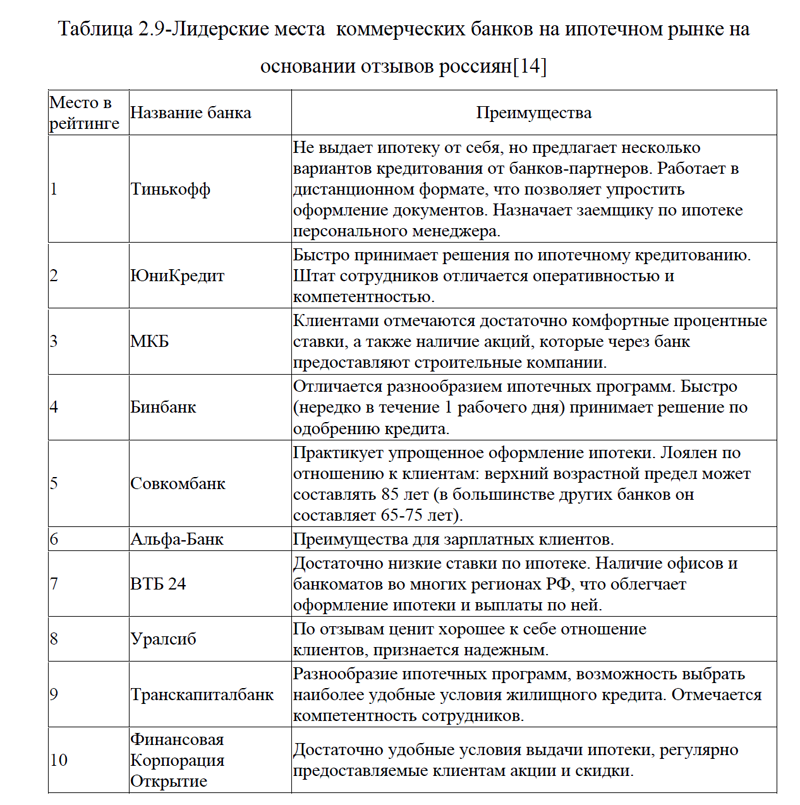

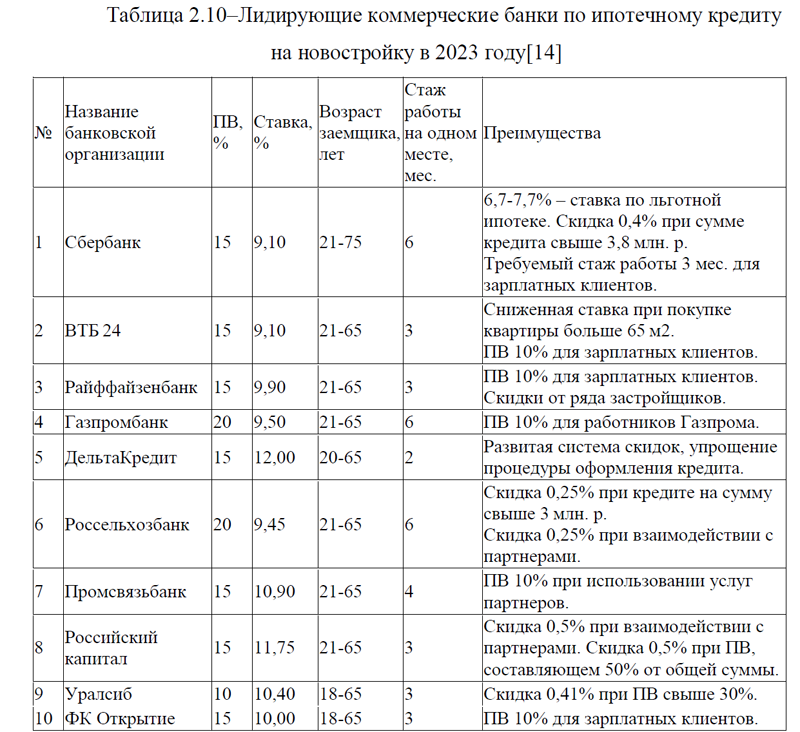

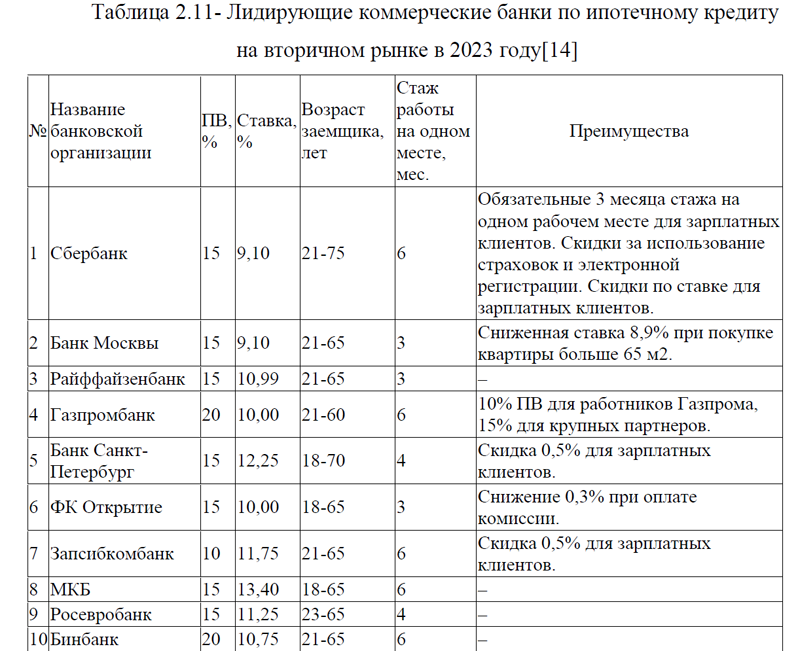

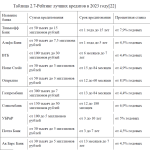

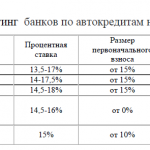

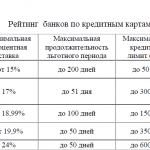

2.3 Сравнительный анализ организации ипотечного жилищного кредитования в коммерческих банках

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

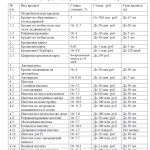

ВКР Ипотечное кредитование(Приложение А)

ВКР Ипотечное кредитование(Приложение Б)

ВКР Ипотечное кредитование(Приложение Г)

ВВЕДЕНИЕ

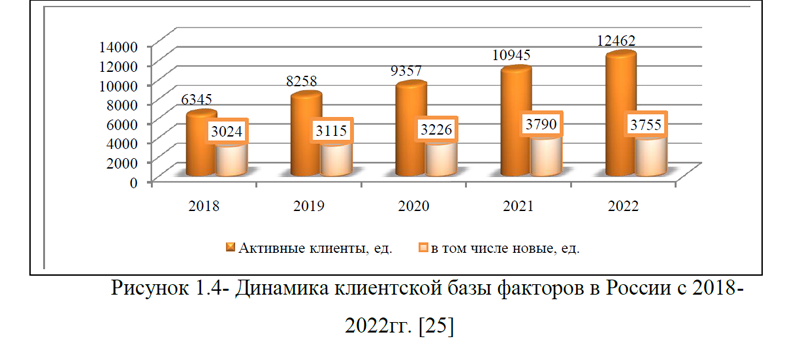

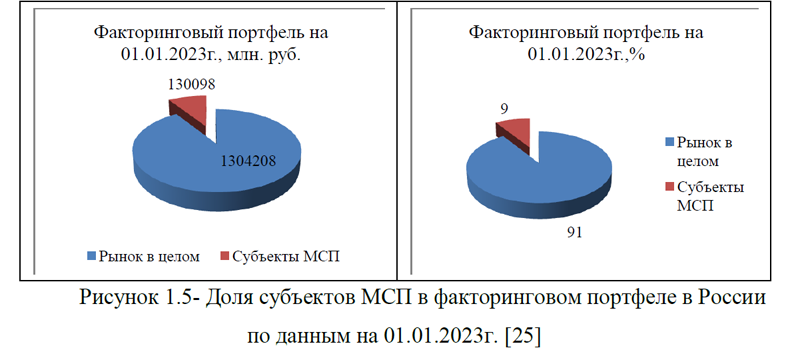

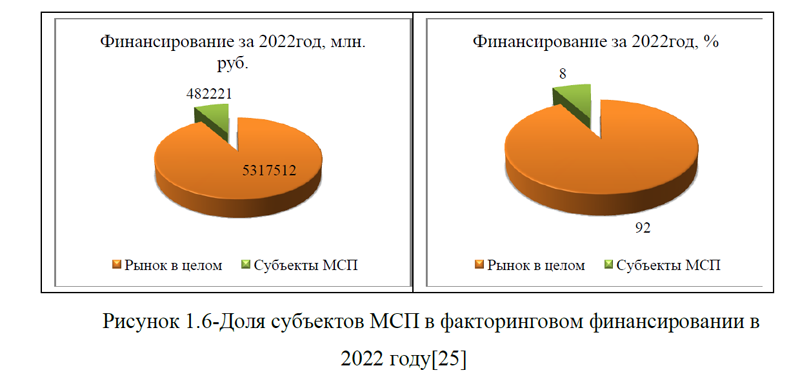

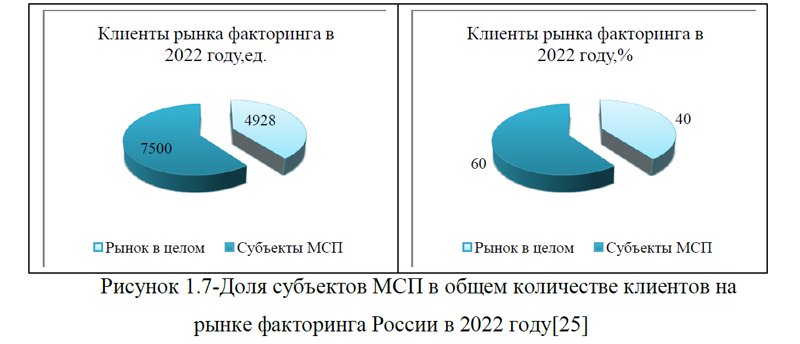

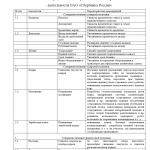

ГЛАВА 1.ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ КРЕДИТОВАНИЯ МАЛОГО И СРЕДНЕГО БИЗНЕСА КОММЕРЧЕСКИМИ БАНКАМИ В РОССИИ

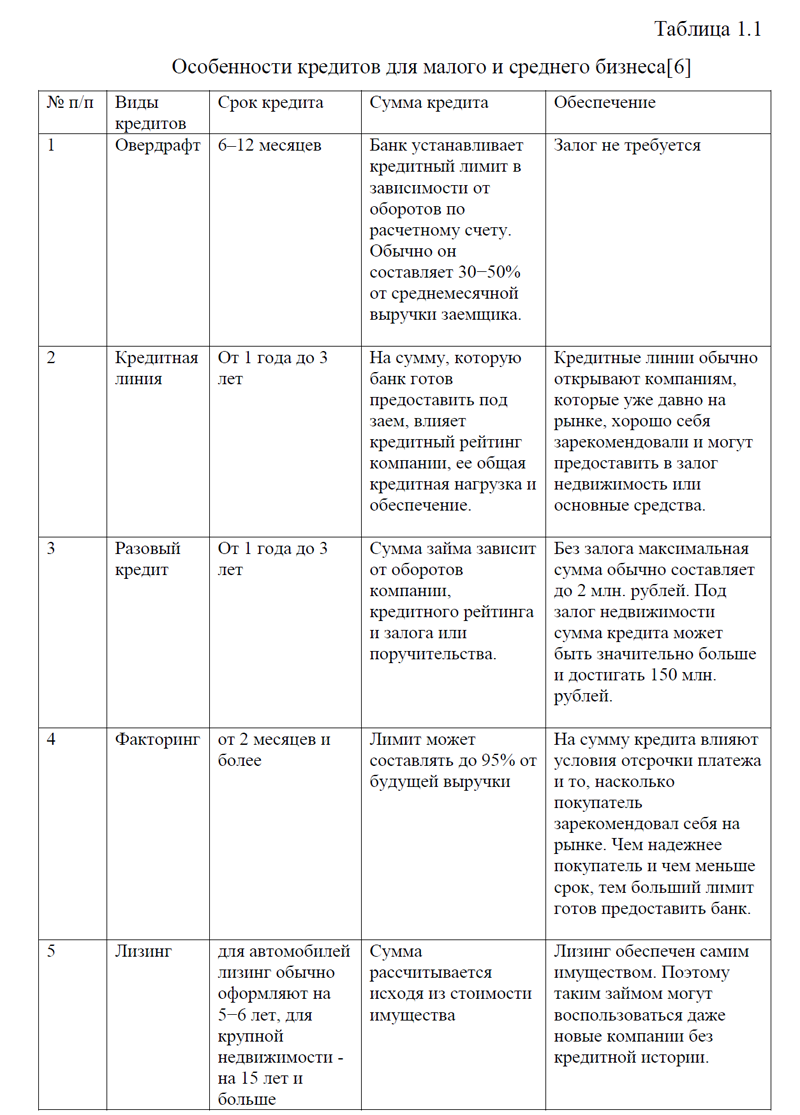

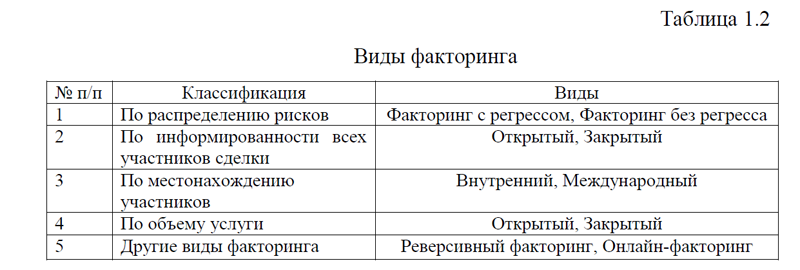

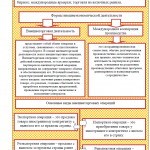

1.1.Понятие кредитования и виды кредитов для малого и среднего бизнеса

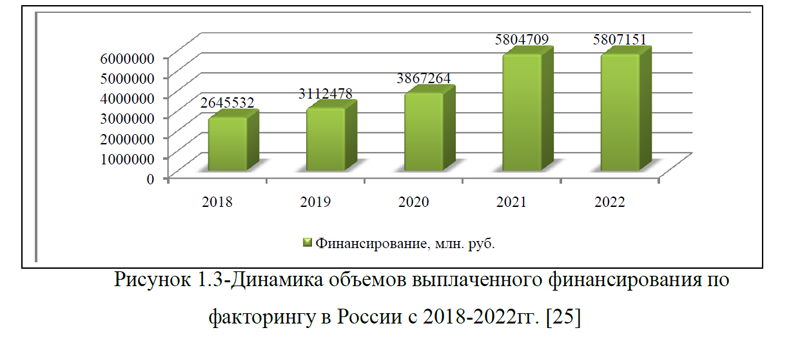

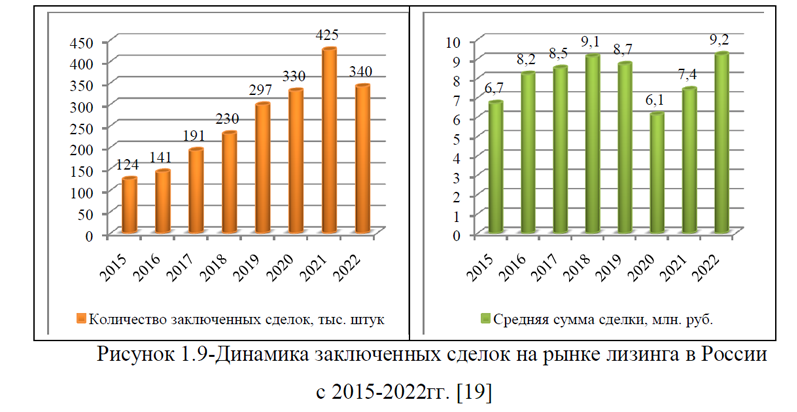

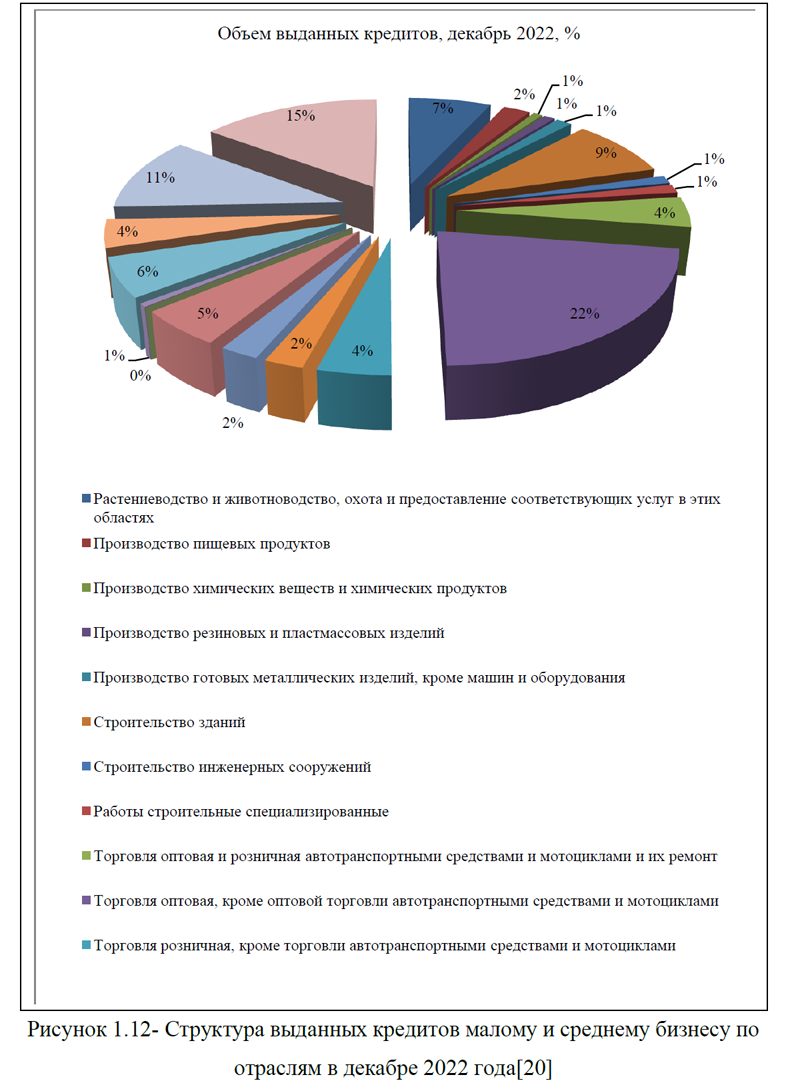

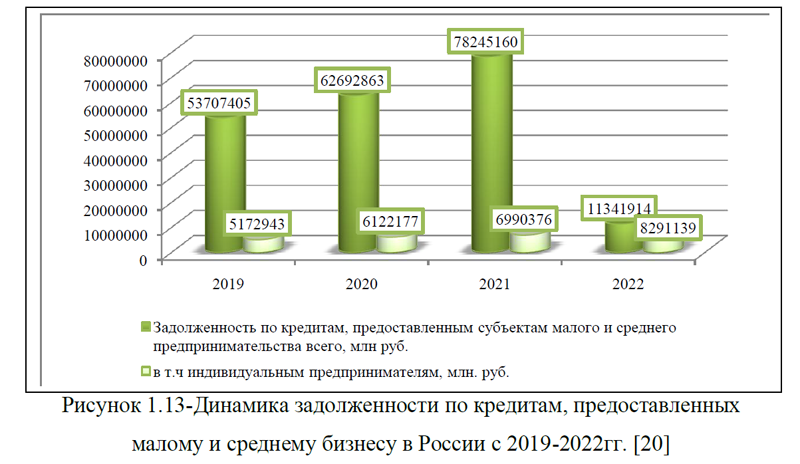

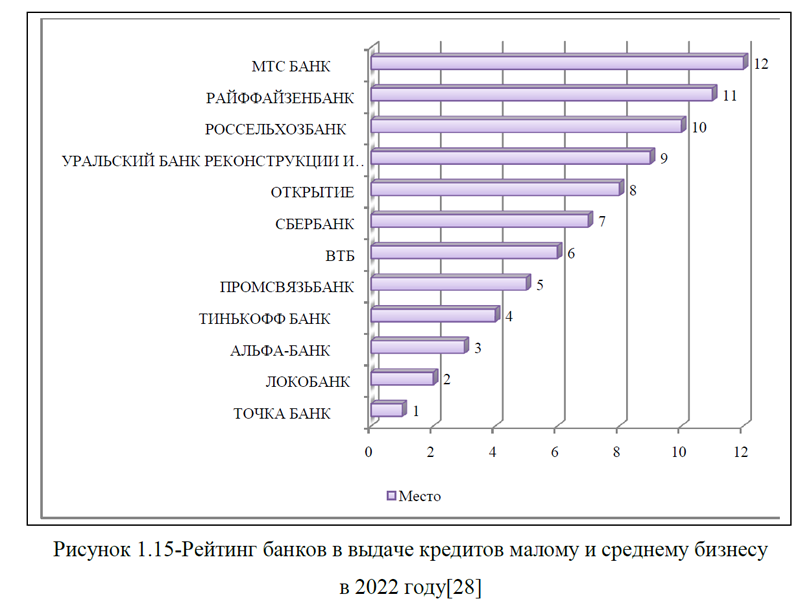

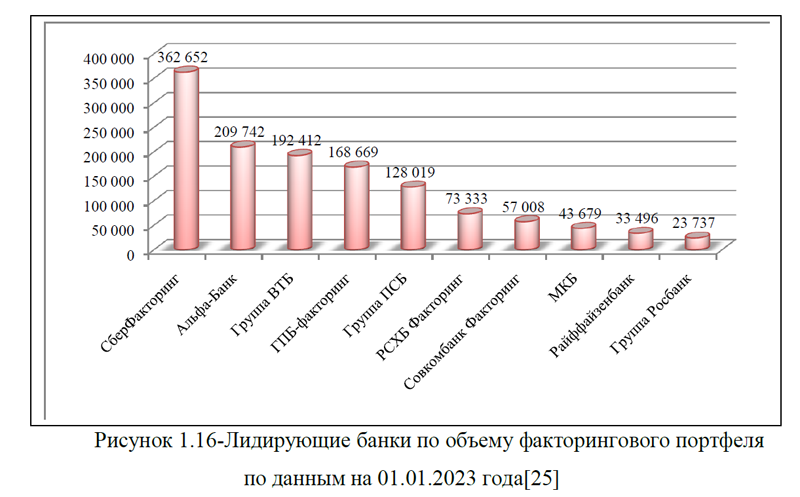

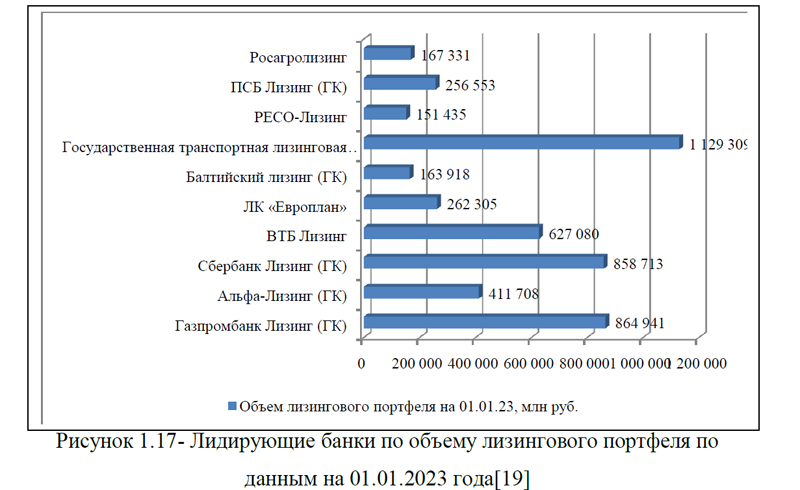

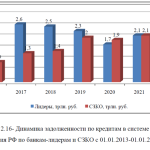

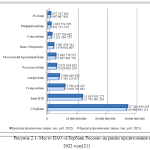

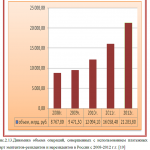

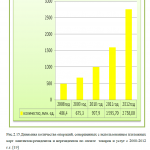

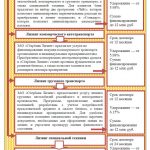

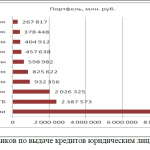

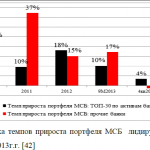

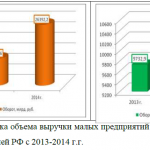

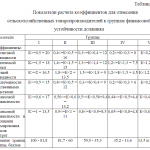

1.2.Анализ рынка кредитования малого и среднего бизнеса в России

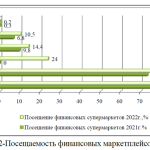

1.3.Перспективные направления кредитования малого и среднего бизнеса в России

ГЛАВА 2. ОЦЕНКА И ПЕРСПЕКТИВЫ КРЕДИТОВАНИЯ МАЛОГО И СРЕДНЕГО БИЗНЕСА В ПАО «ТРАНСКАПИТАЛБАНК»

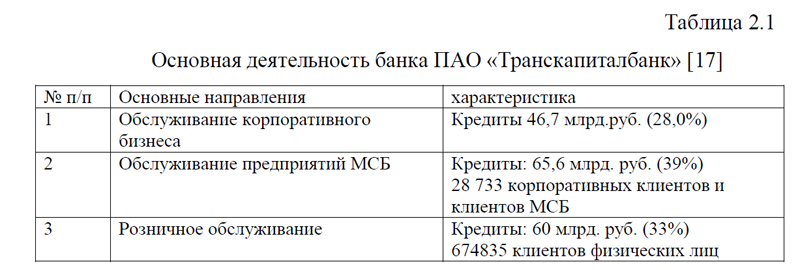

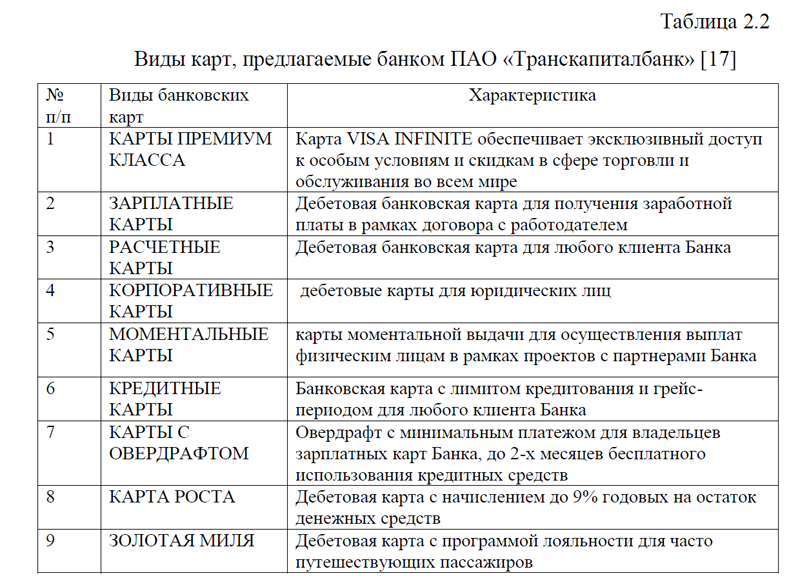

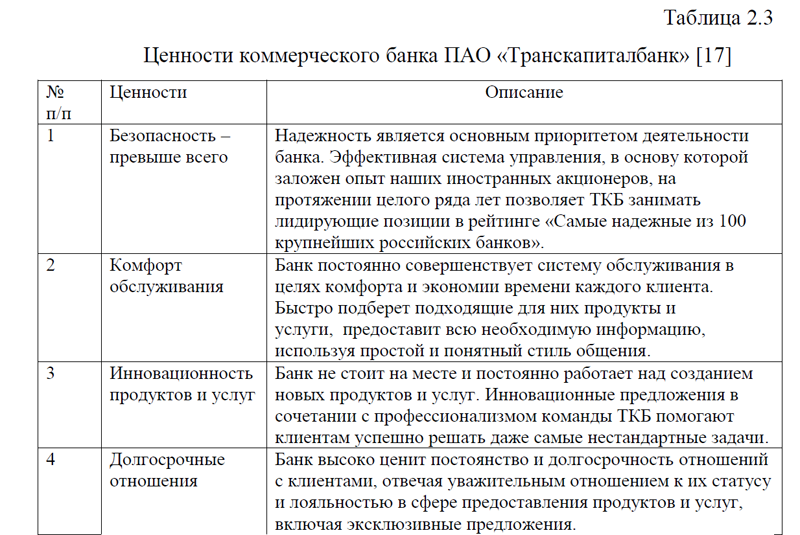

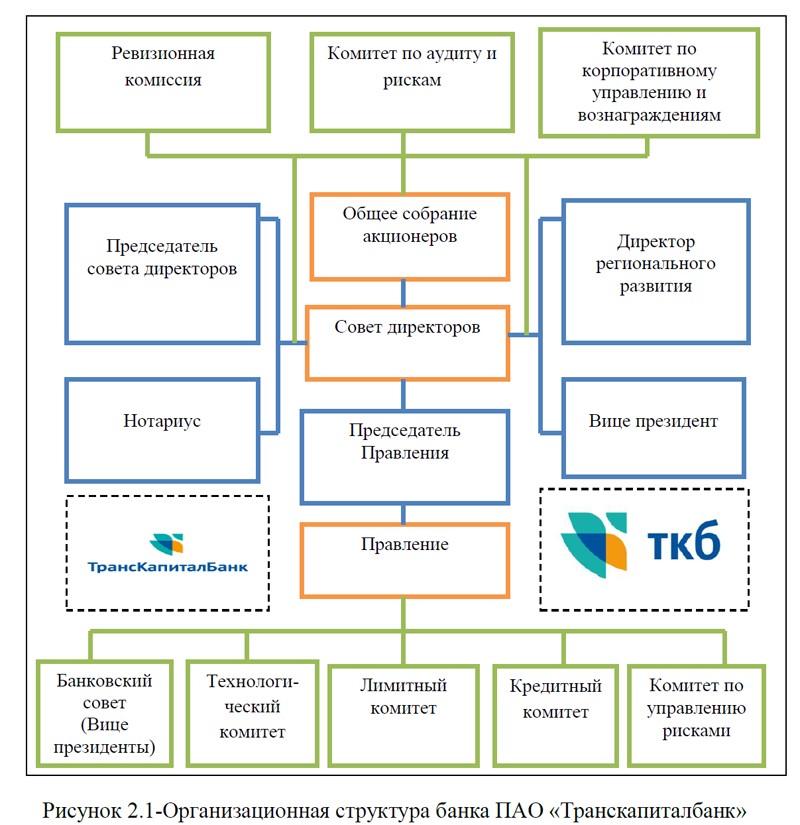

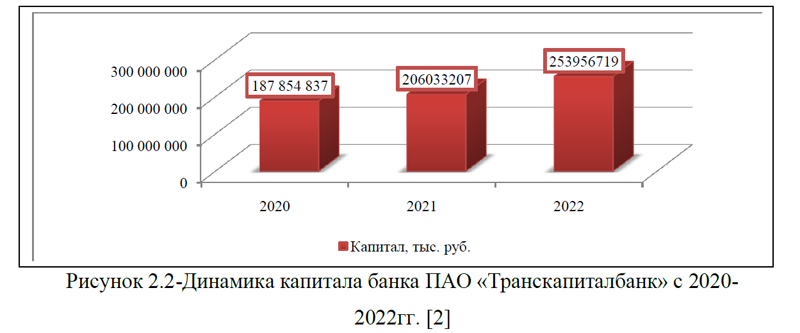

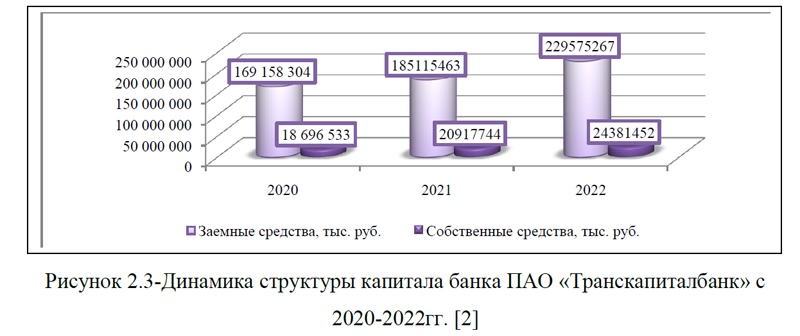

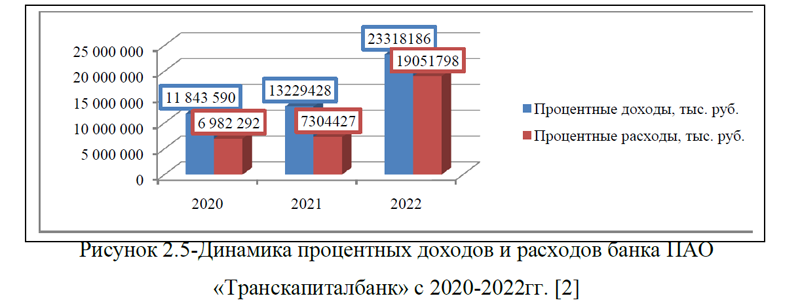

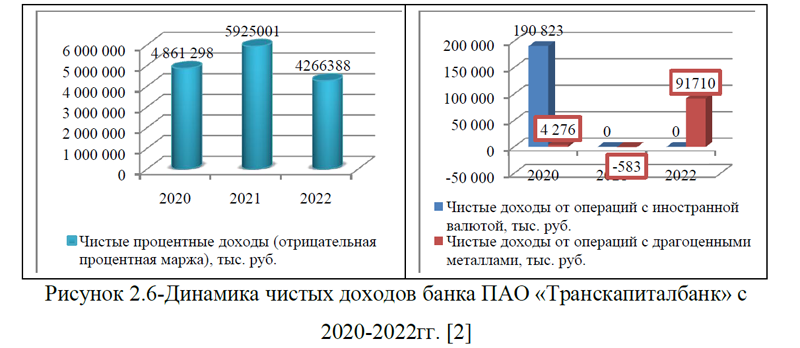

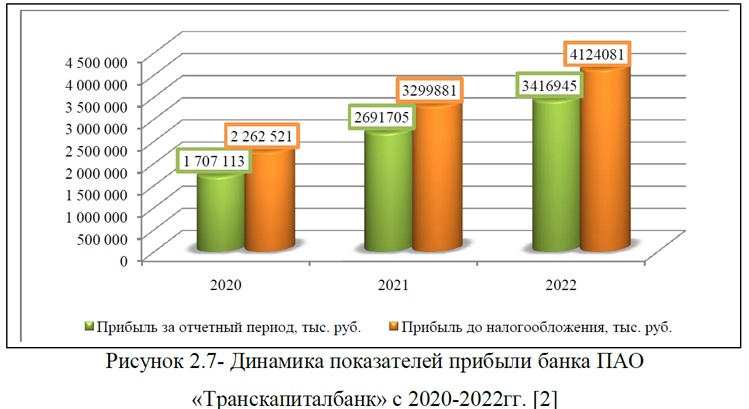

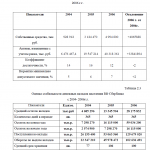

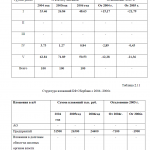

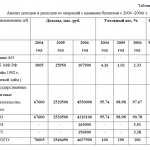

2.1. Общая характеристика деятельности коммерческого банка ПАО «Транскапиталбанк»

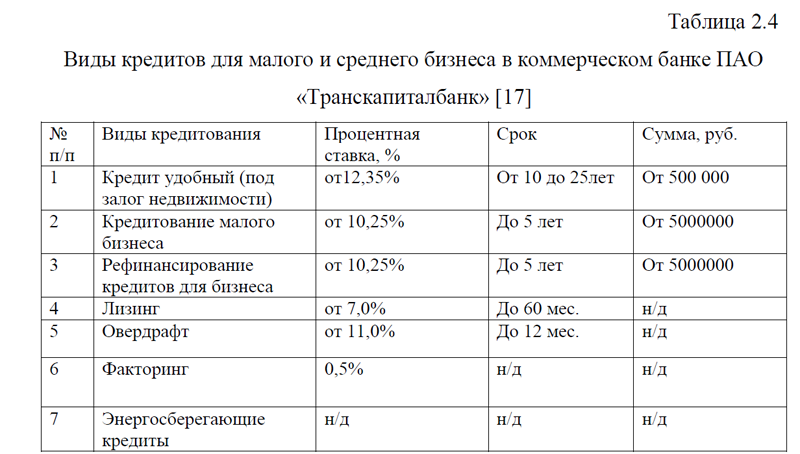

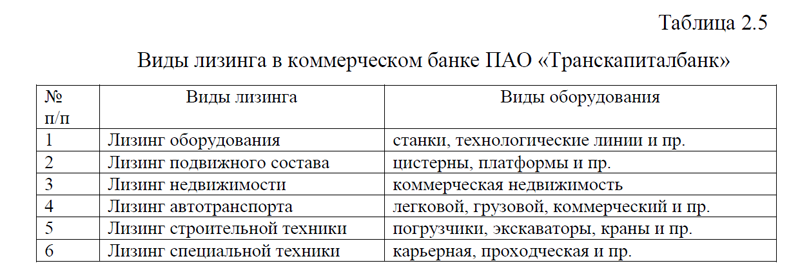

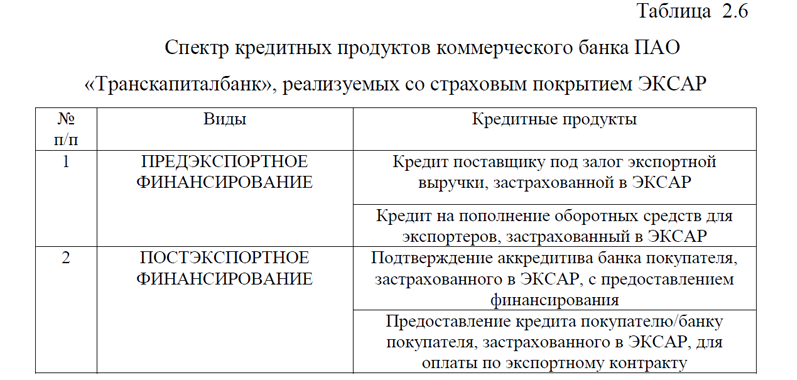

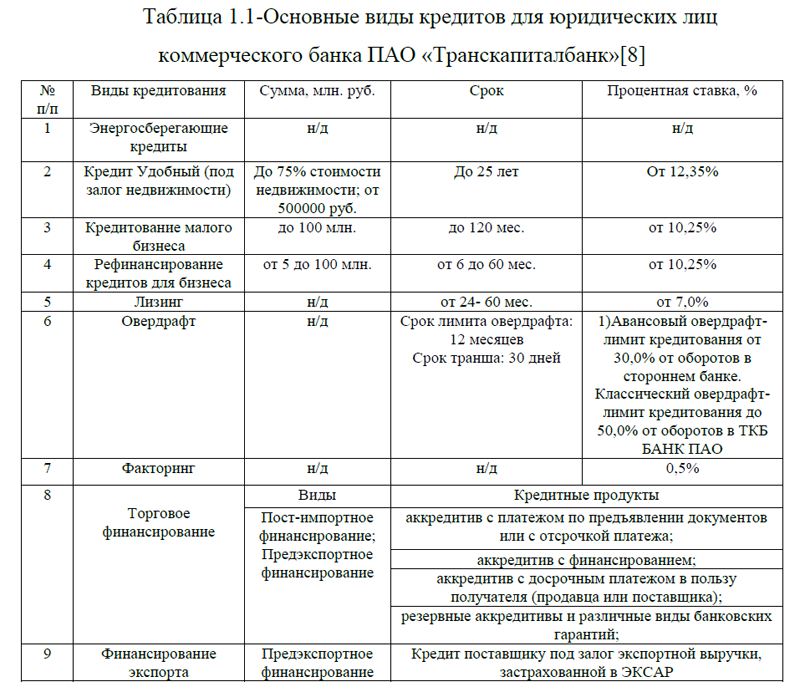

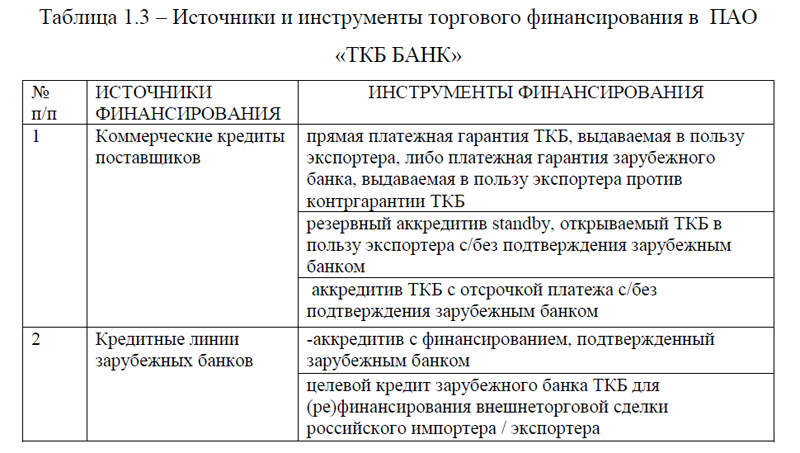

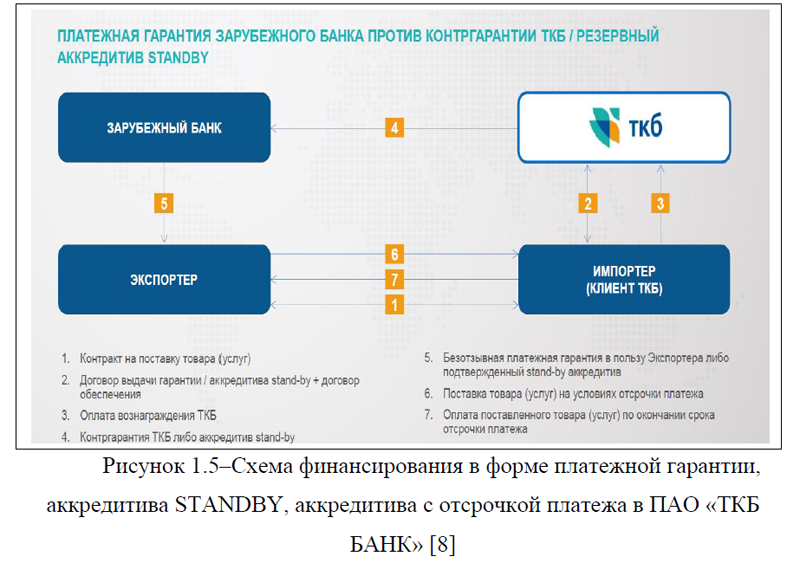

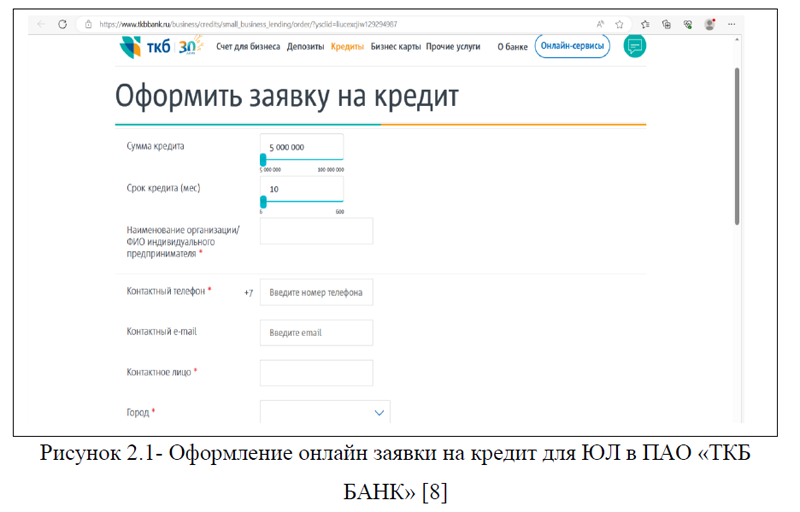

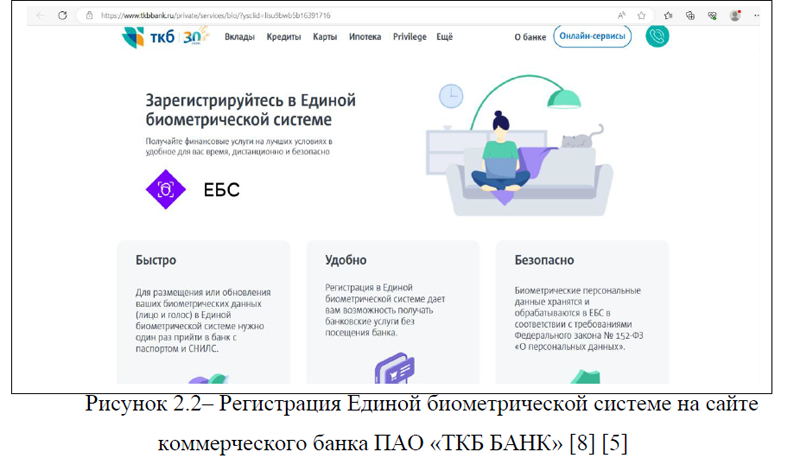

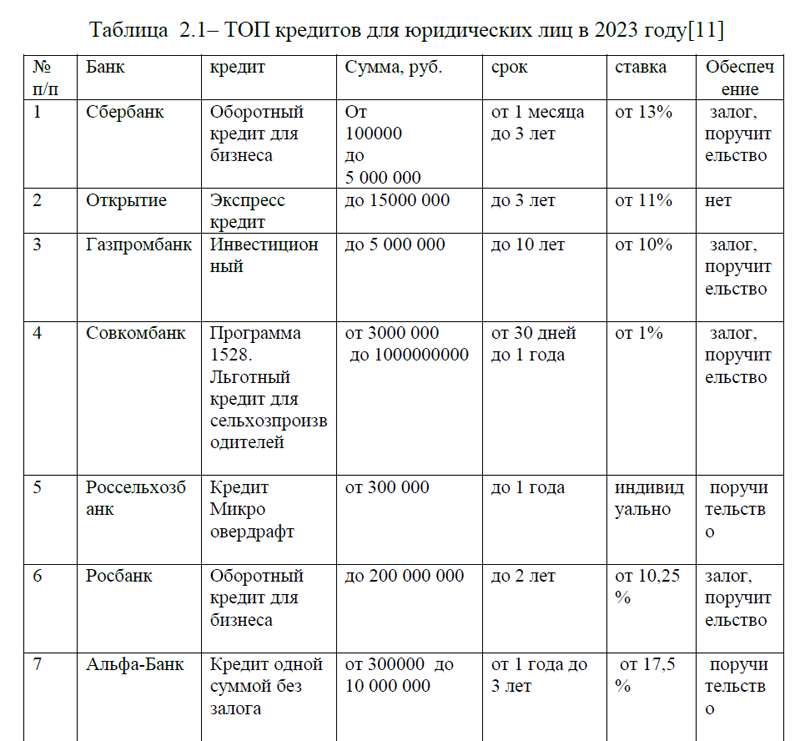

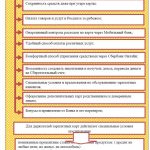

2.2.Система кредитования малого и среднего бизнеса коммерческого банка ПАО «Транскапиталбанк»

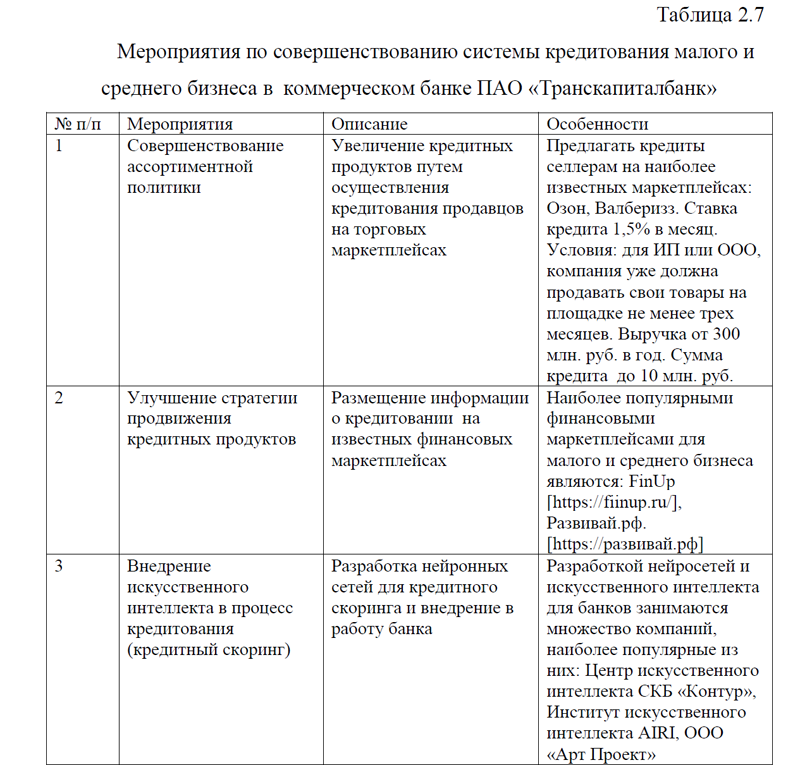

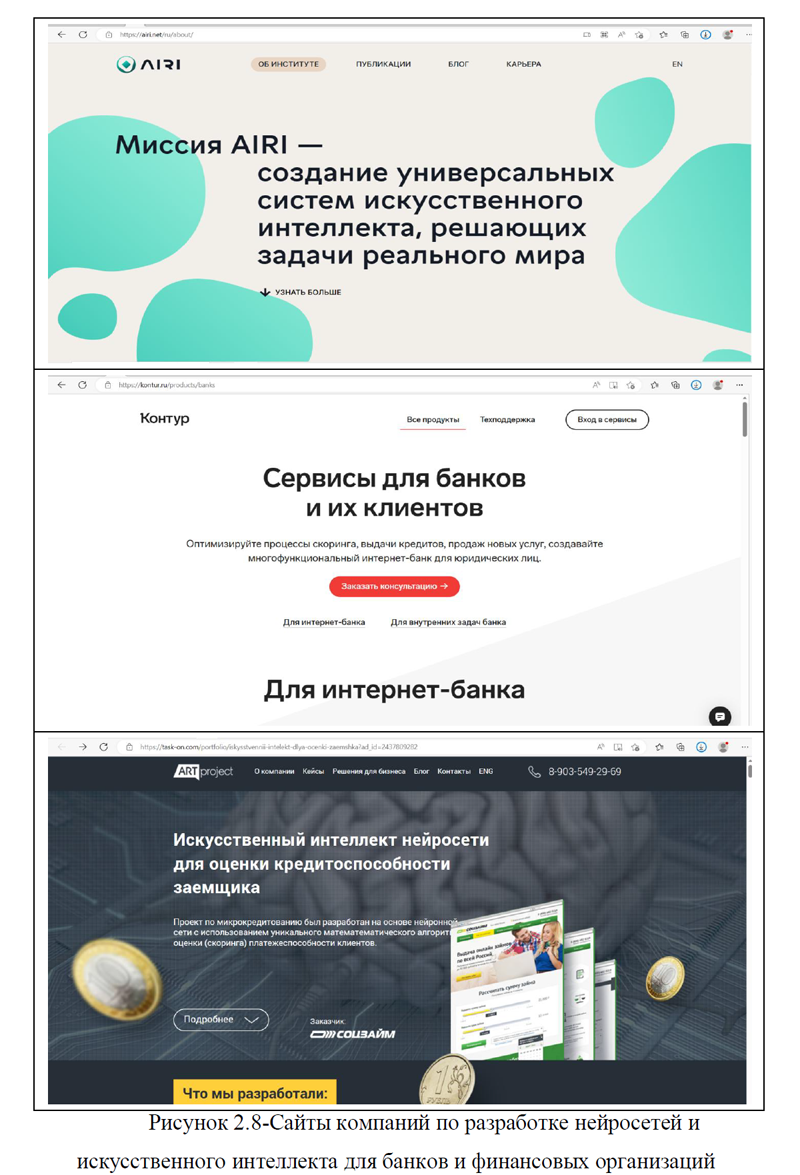

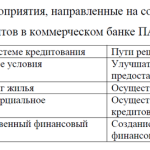

2.3.Пути совершенствования системы кредитования малого и среднего бизнеса коммерческого банка ПАО «Транскапиталбанк»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

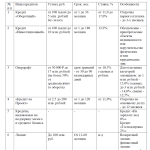

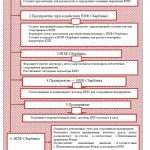

ВКР Транскапиталбанк ПРИЛОЖЕНИЕ К

Введение

Глава 1. Коретические аспекты межбанковского кредитования

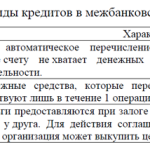

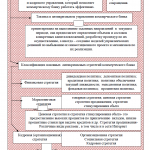

1.1.Экономическая сущность межбанковского кредитования

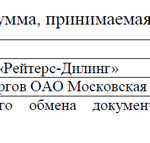

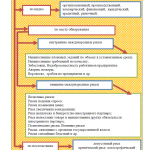

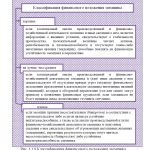

1.2.Классификация межбанковского кредитования

Глава 2. Анализ межбанковского кредитования в РФ на примере ПАО «ВТБ»

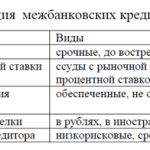

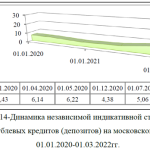

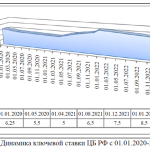

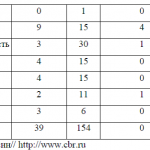

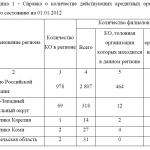

2.1. Анализ рынка межбанковского кредитования в РФ

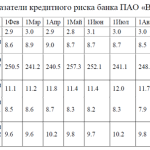

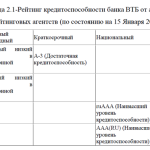

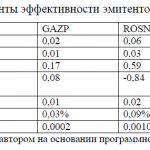

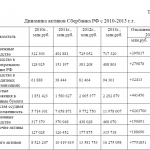

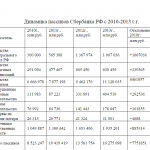

2.2. Расчет и оценка динамики межбанковского кредитования на примере ПАО «ВТБ»

Глава 3. Рекомендации по улучшению рынка межбанковского кредитования

Заключение

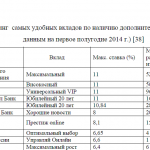

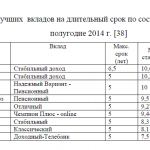

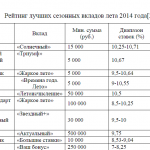

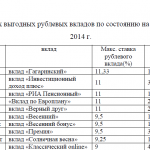

Библиографический список использованных источников

Приложения

ВВЕДЕНИЕ

1.ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ КРЕДИТОВАНИЯ КЛИЕНТОВ В КОММЕРЧЕСКОМ БАНКЕ

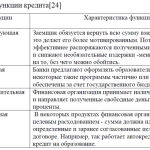

1.1. Понятие кредита и его функции

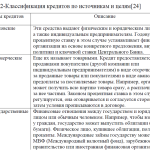

1.2. Виды кредитов и особенности кредитования физических лиц

1.3. Виды кредитов и особенности кредитования юридических лиц

ГЛАВА 2. ОЦЕНКА СИСТЕМЫ КРЕДИТОВАНИЯ КЛИЕНТОВ КОММЕРЧЕСКОГО БАНКА ПАО «СБЕРБАНК РОССИИ»

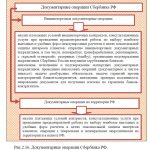

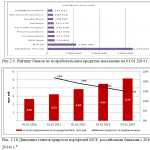

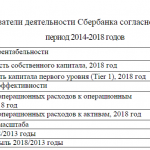

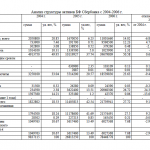

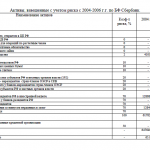

2.1. Основные показатели деятельности и место ПАО «Сбербанк России» на рынке кредитования

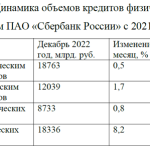

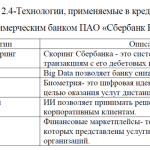

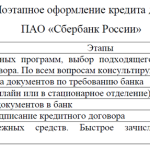

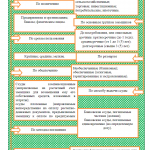

2.2. Система кредитования физических лиц в коммерческом банке ПАО «Сбербанк России»

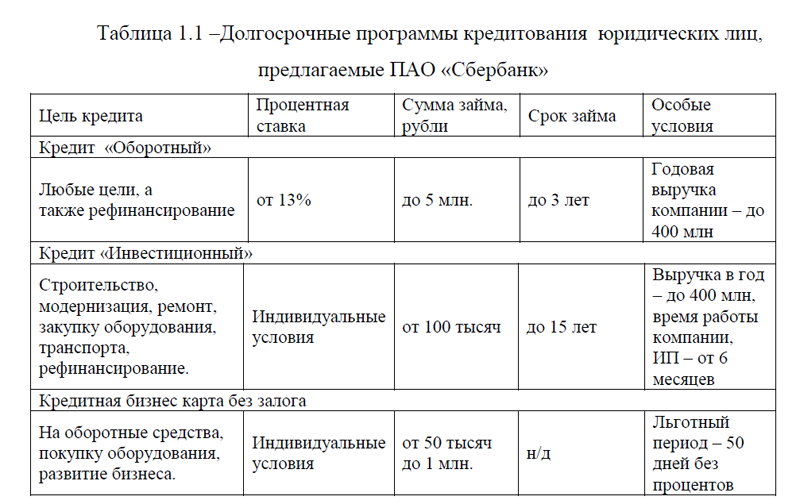

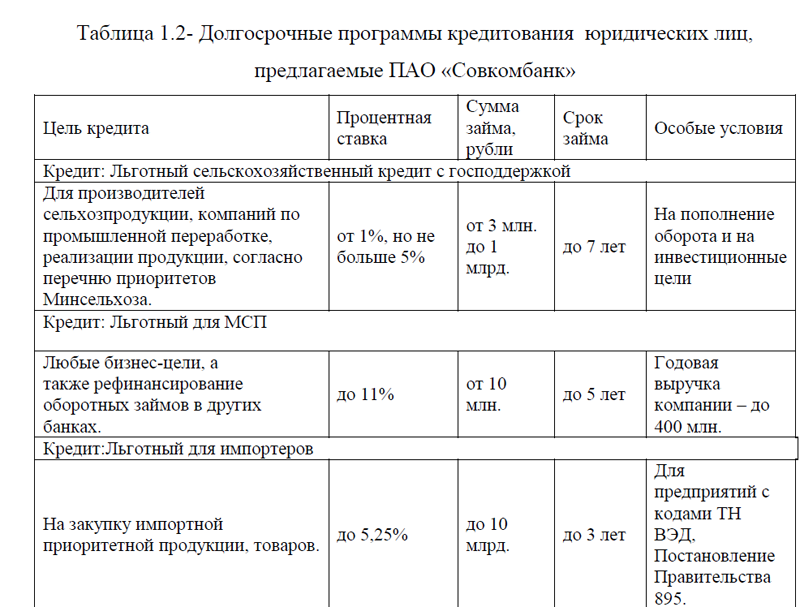

2.3. Система кредитования юридических лиц в коммерческом банке ПАО «Сбербанк России»

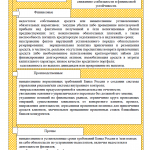

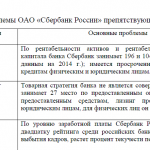

2.4. Слабые места и пути совершенствования системы кредитования клиентов в ПАО «Сбербанк России»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

ГЛАВА 1. КРЕДИТОВАНИЕ ЮРИДИЧЕСКИХ ЛИЦ

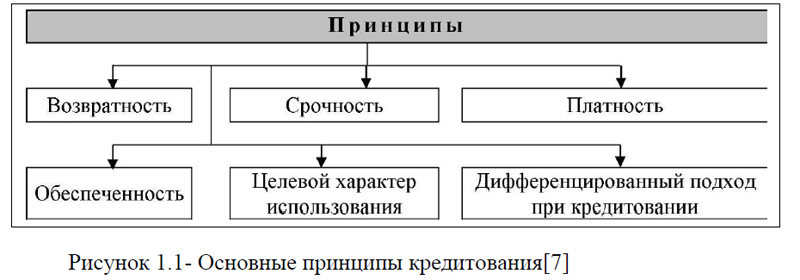

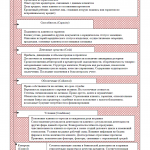

1.1. Понятие кредита, принципы кредитования в РФ. Нормативно-правовые основы кредитования юридических лиц

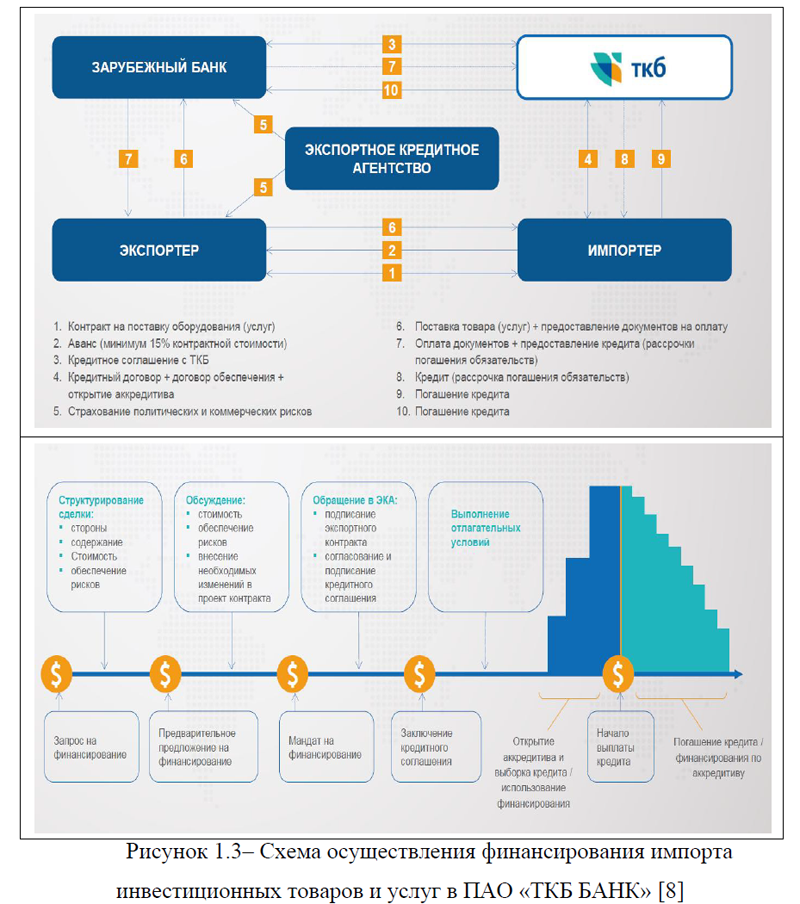

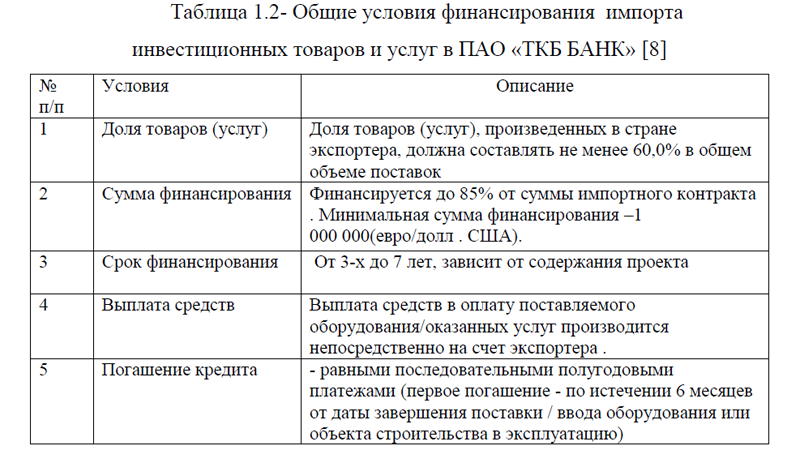

1.2. Виды кредитов, предоставляемых ПАО «ТКБ БАНК» юридическим лицам

1.3. Страхование как способ снижения кредитных рисков

ГЛАВА 2. АНАЛИЗ И ОЦЕНКА ПРОЦЕССА КРЕДИТОВАНИЯ ЮРИДИЧЕСКИХ ЛИЦ В ПАО «ТКБ БАНК»

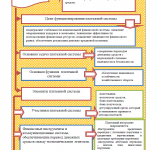

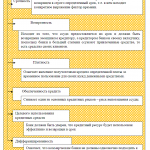

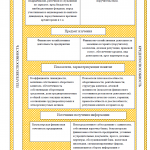

2.1.Заключение кредитного договора. Документы, сопровождающие кредитование юридических лиц

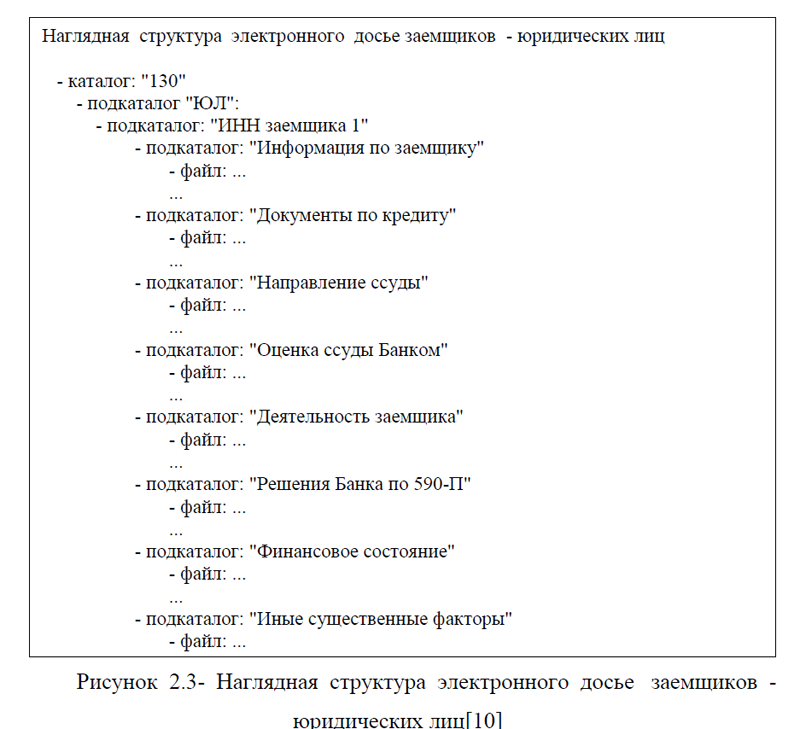

2.2. Формирование кредитного досье юридического лица

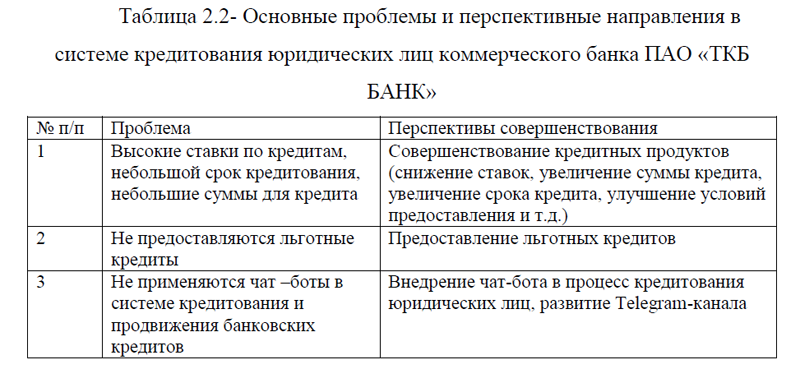

2.3. Сравнительный анализ кредитования юридических лиц, проблемы и перспективы развития юридических лиц ПАО ТКБ Банк

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

ГЛАВА 1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ КРЕДИТОВАНИЯ ЮРИДИЧЕСКИХ ЛИЦ В КОММЕРЧЕСКИХ БАНКАХ РОССИЙСКОЙ ФЕДЕРАЦИИ

1.1 Долгосрочное кредитование юридических лиц: виды кредитов и нормативно-правовое регулирование в России

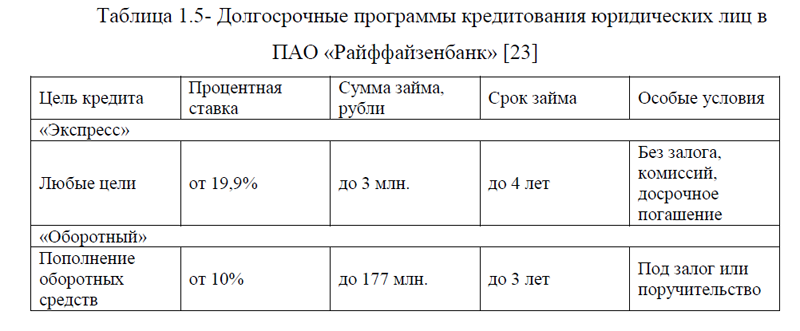

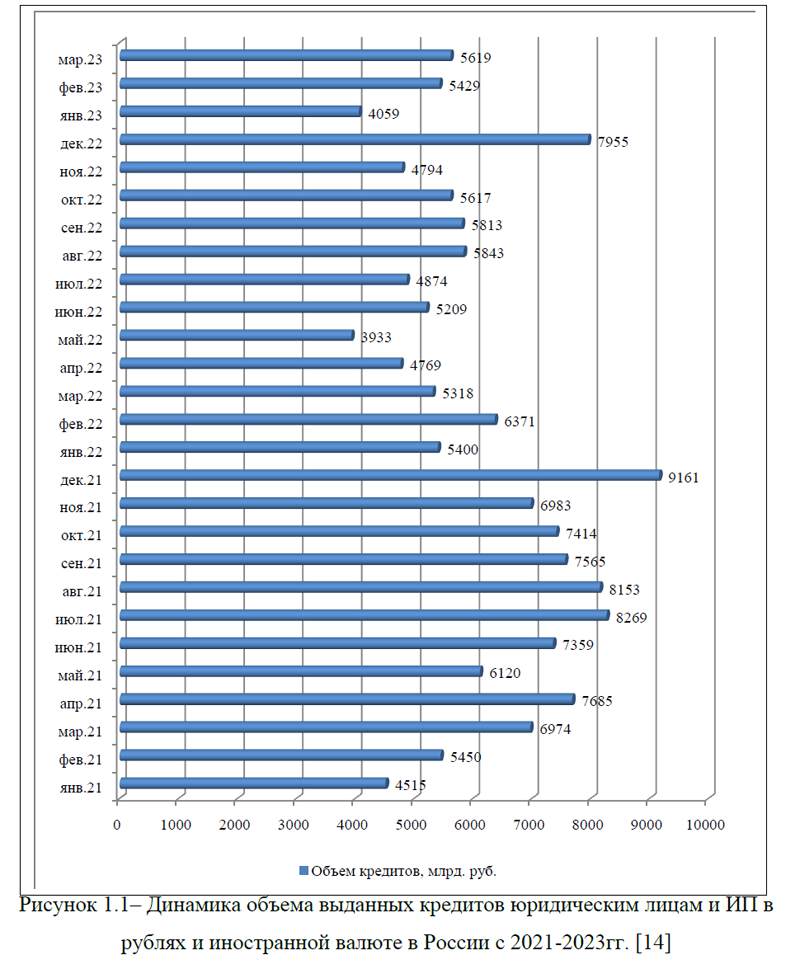

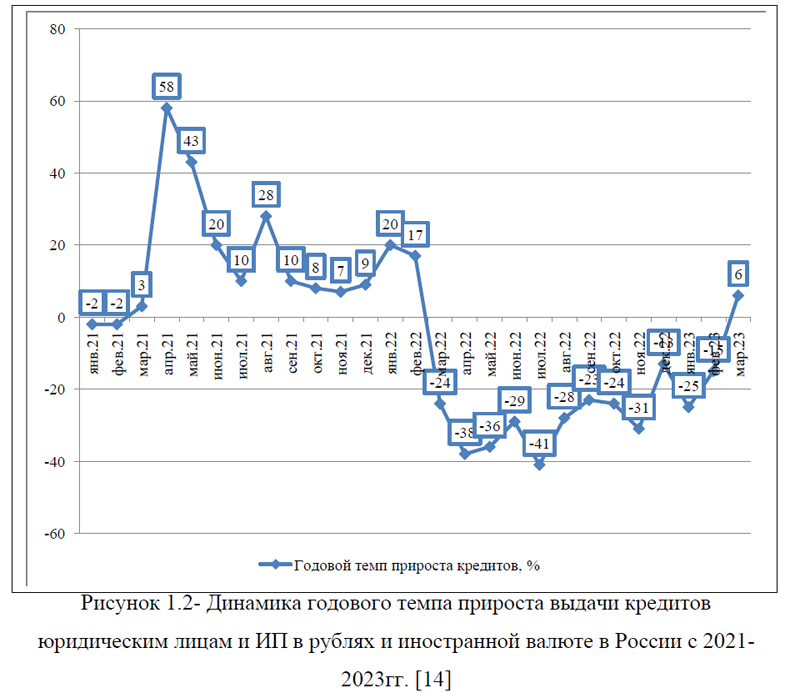

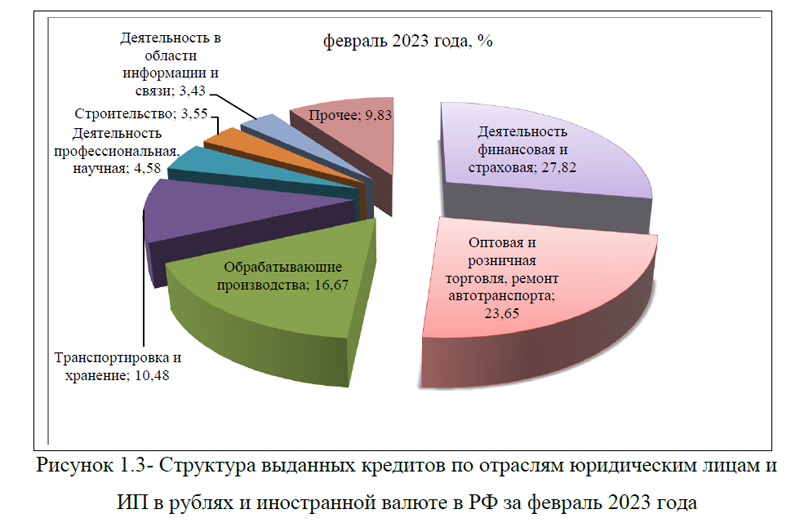

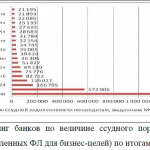

1.2 Анализ рынка кредитования юридических лиц в России

ГЛАВА 2 ОЦЕНКА СИСТЕМЫ КРЕДИТОВАНИЯ ЮРИДИЧЕСКИХ ЛИЦ В КОММЕРЧЕСКОМ БАНКЕ ПАО «ПРОМСВЯЗЬБАНК»

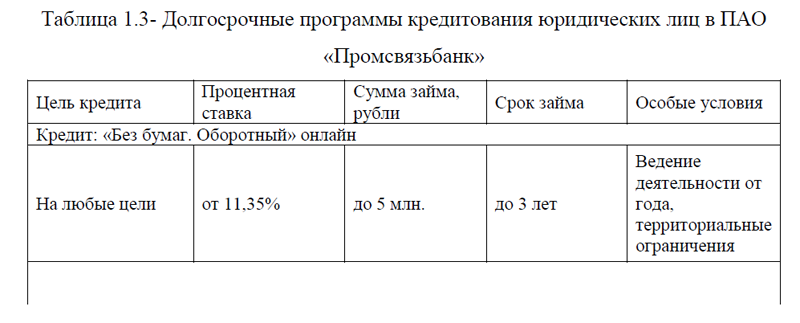

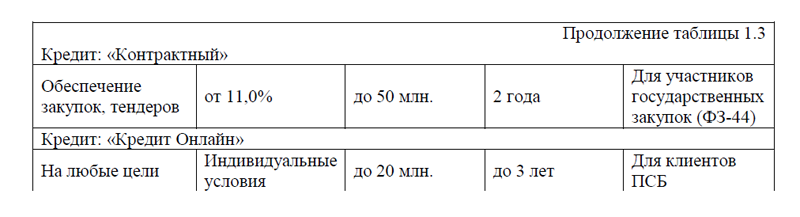

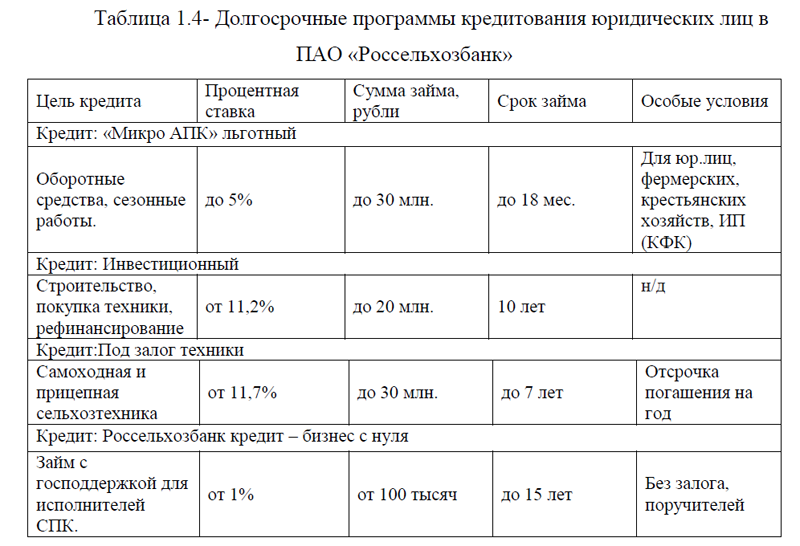

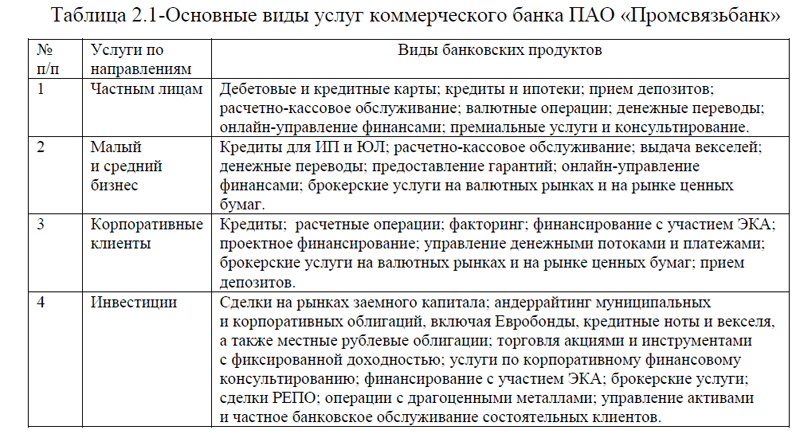

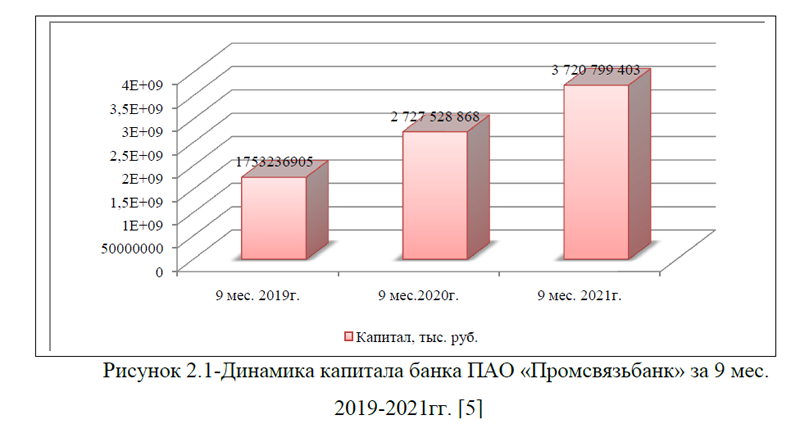

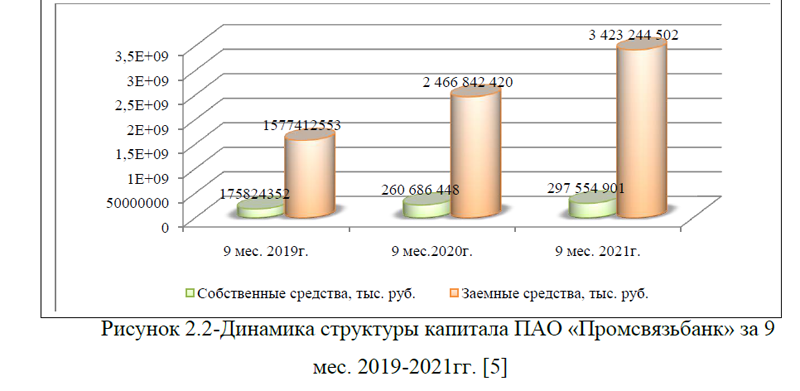

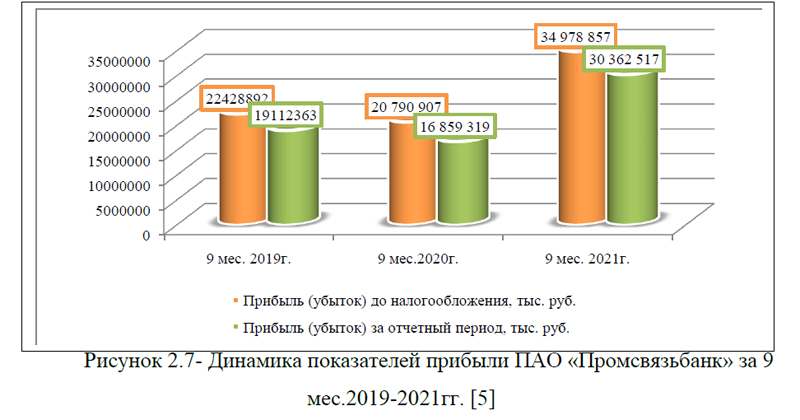

2.1 Общая организационно-экономическая характеристика коммерческого банка ПАО «Промсвязьбанк»

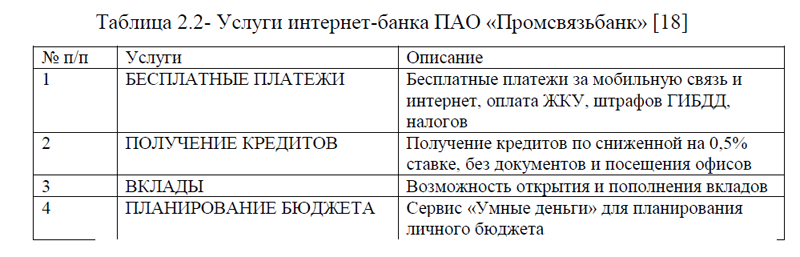

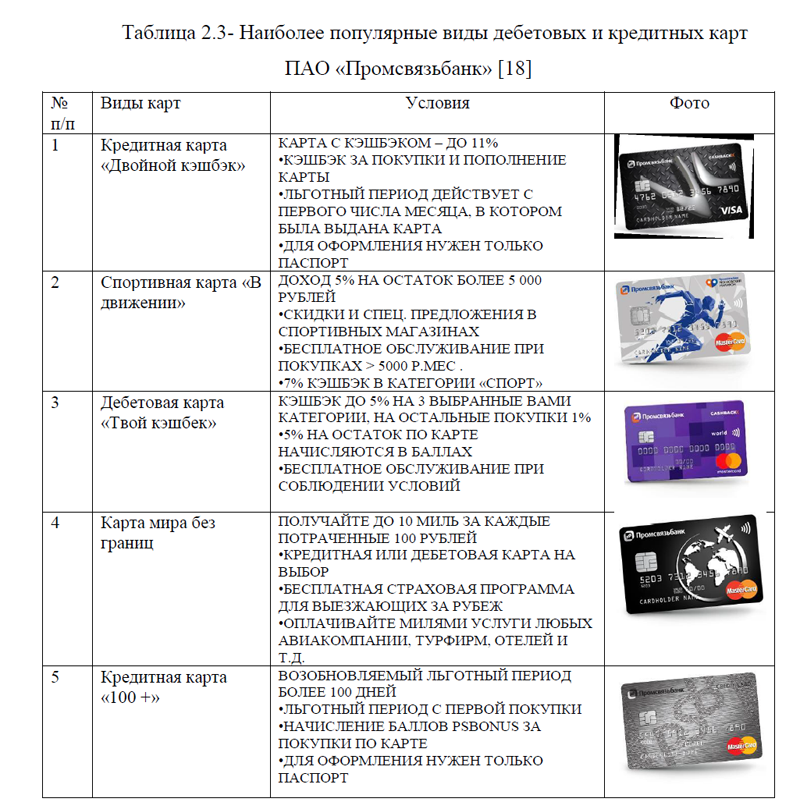

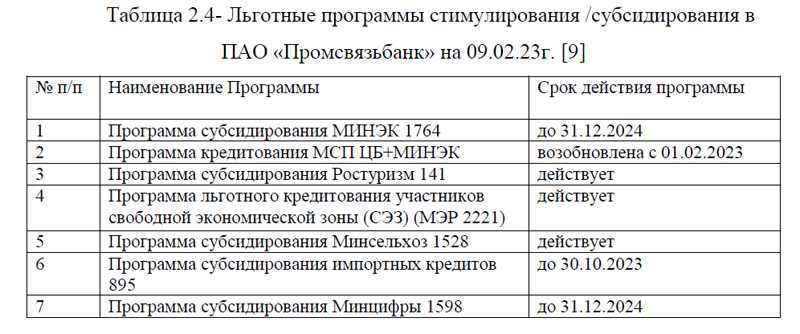

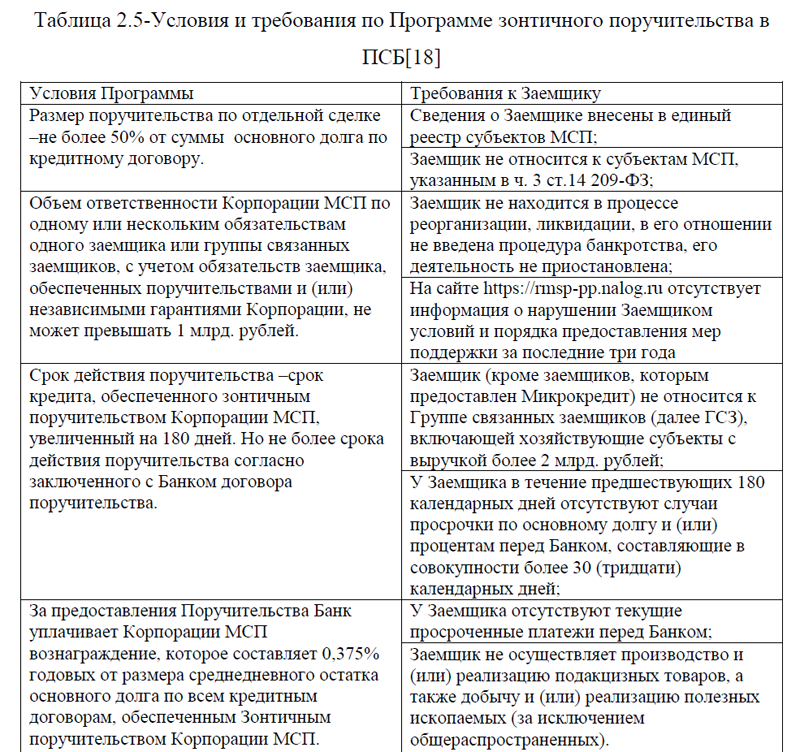

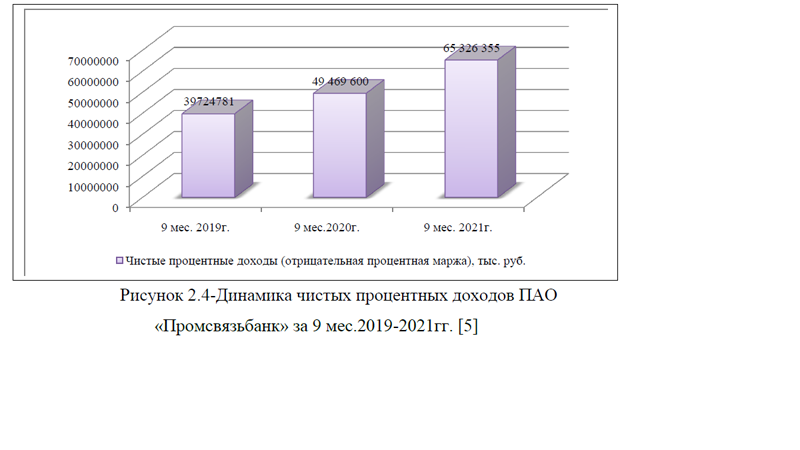

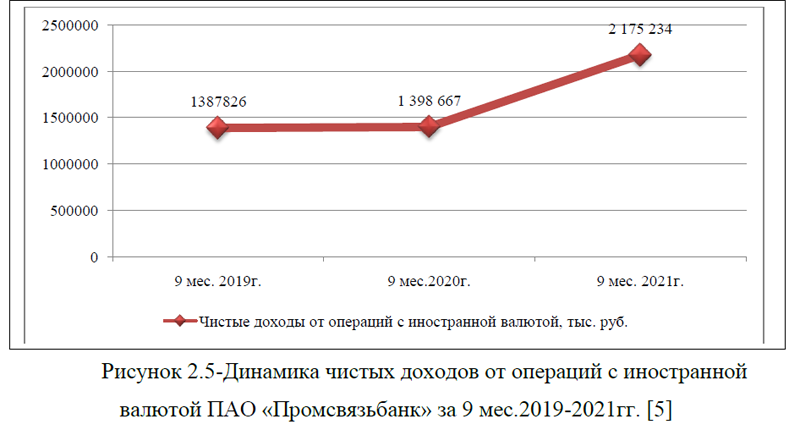

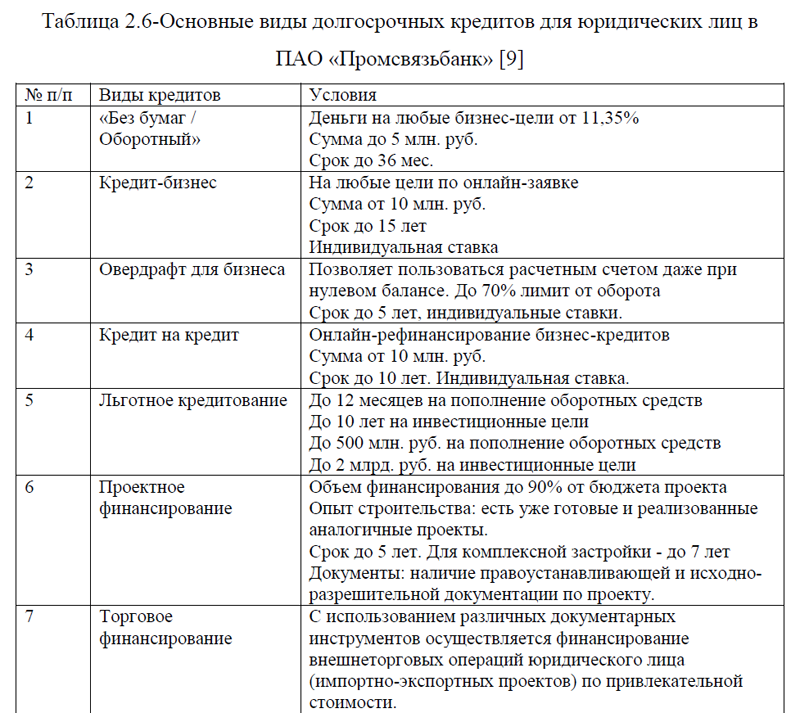

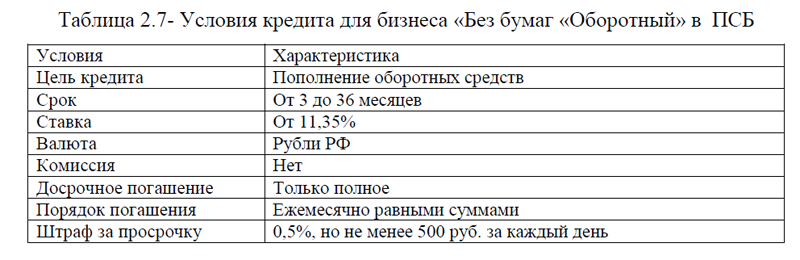

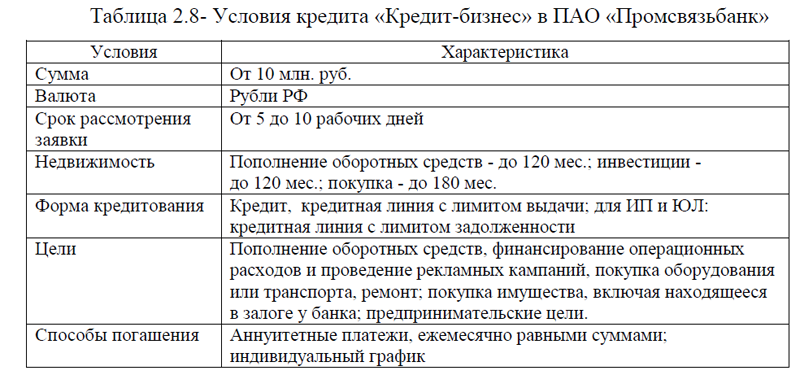

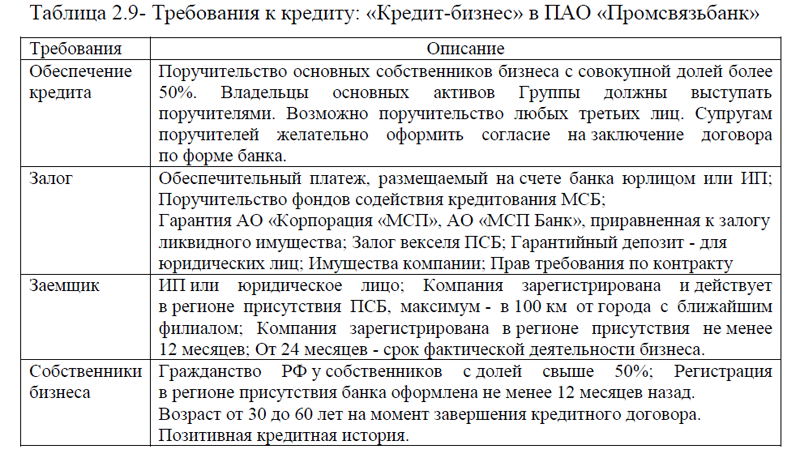

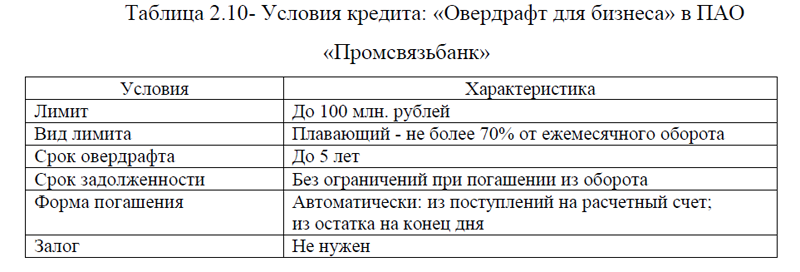

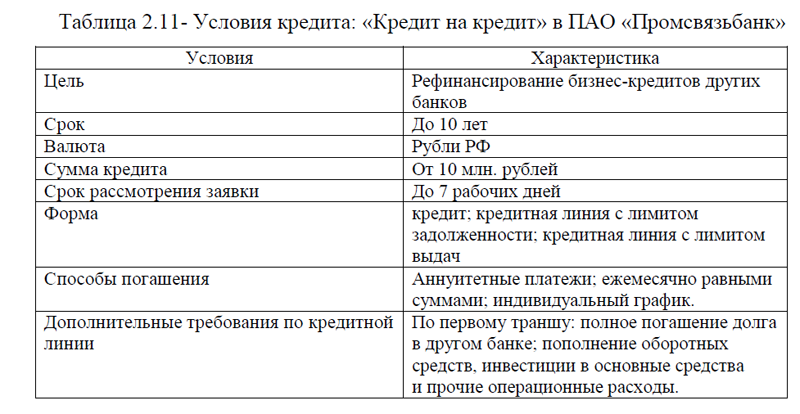

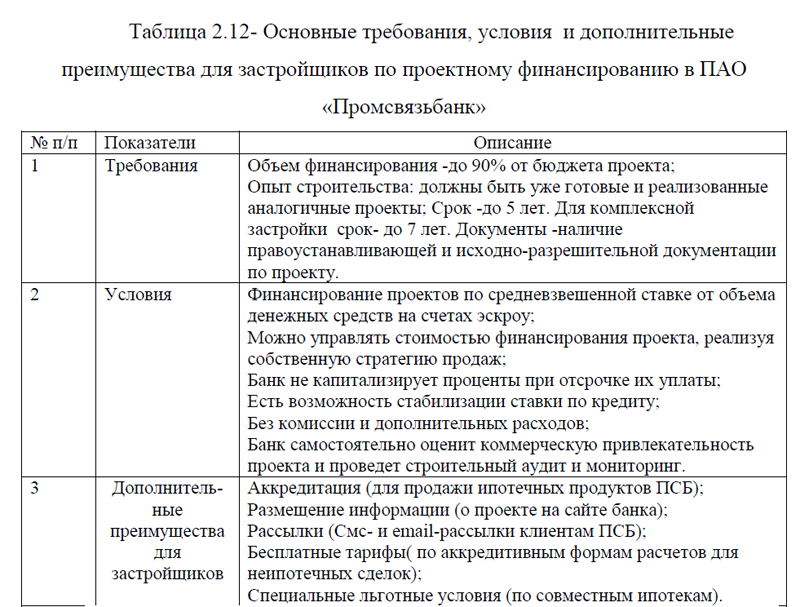

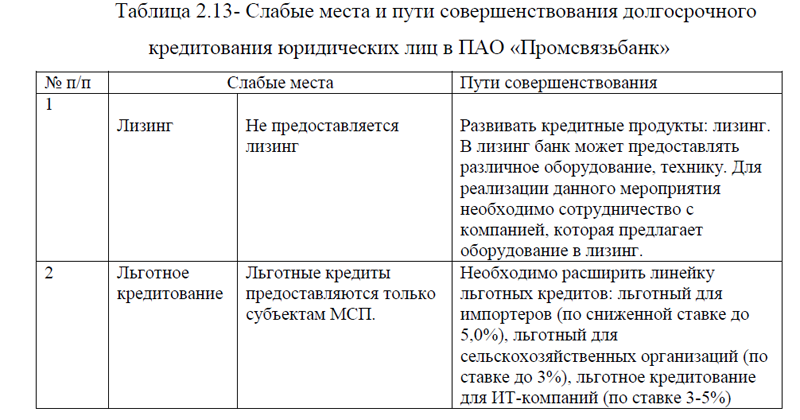

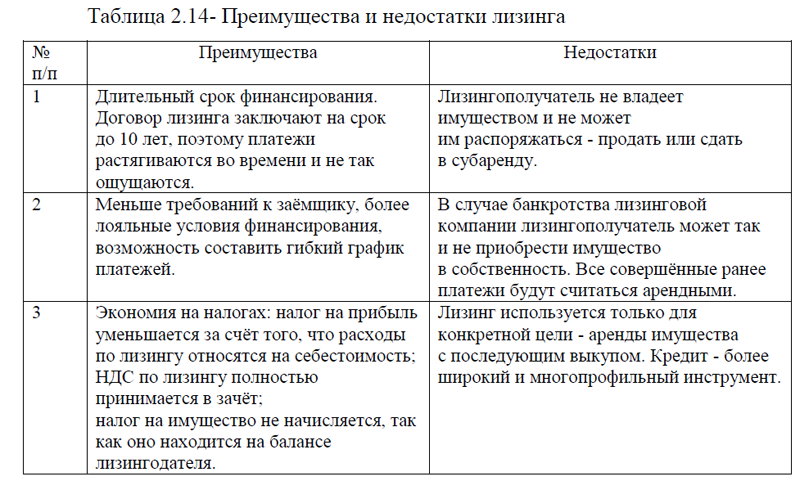

2.2 Анализ организации долгосрочного кредитования юридических лиц и пути его совершенствования в коммерческом банке ПАО «Промсвязьбанк»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВКР Автоматизация ПАО Совкомбанк (2023)

ВВЕДЕНИЕ

ГЛАВА 1. ХАРАКТЕРИСТИКА ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ ФИНАНСОВОЙ СФЕРЫ И СУЩНОСТЬ ПРОЦЕССОВ АВТОМАТИЗАЦИИ

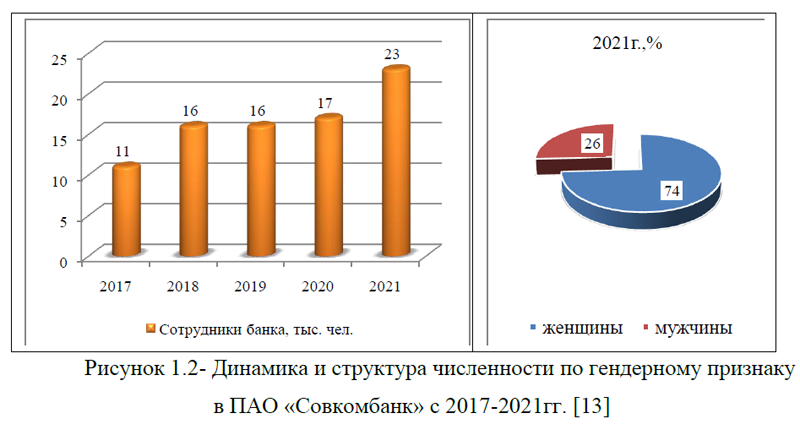

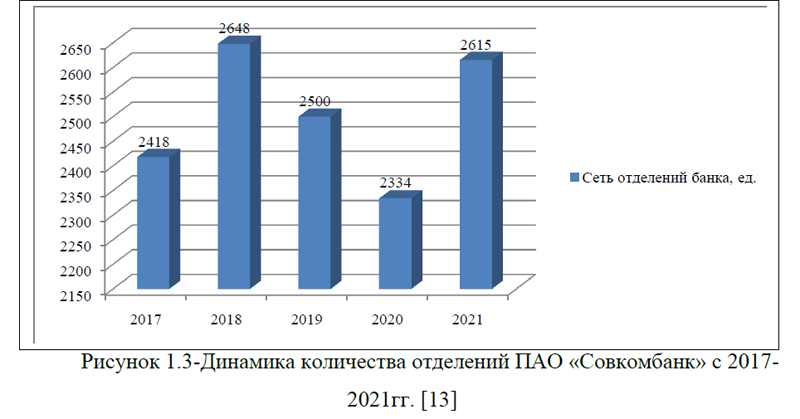

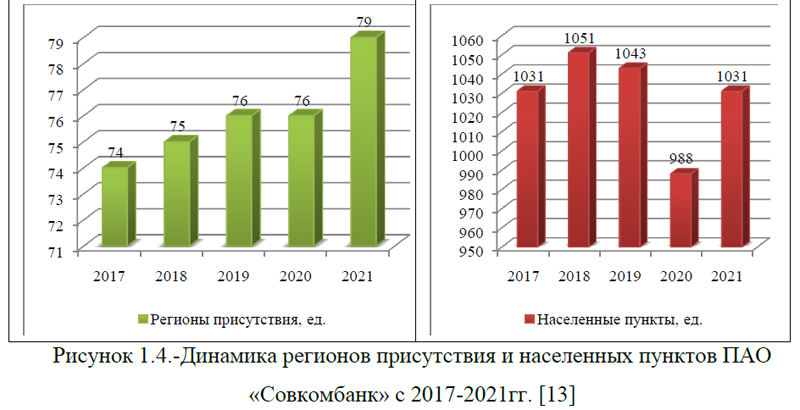

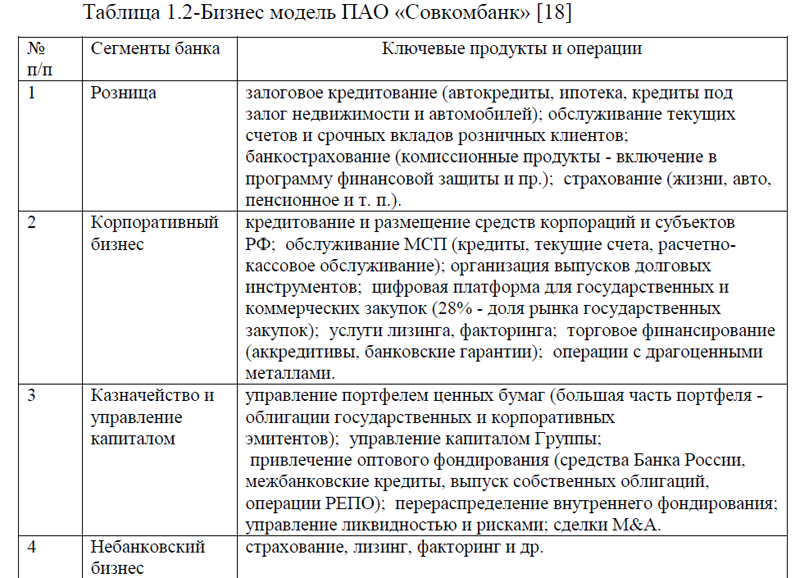

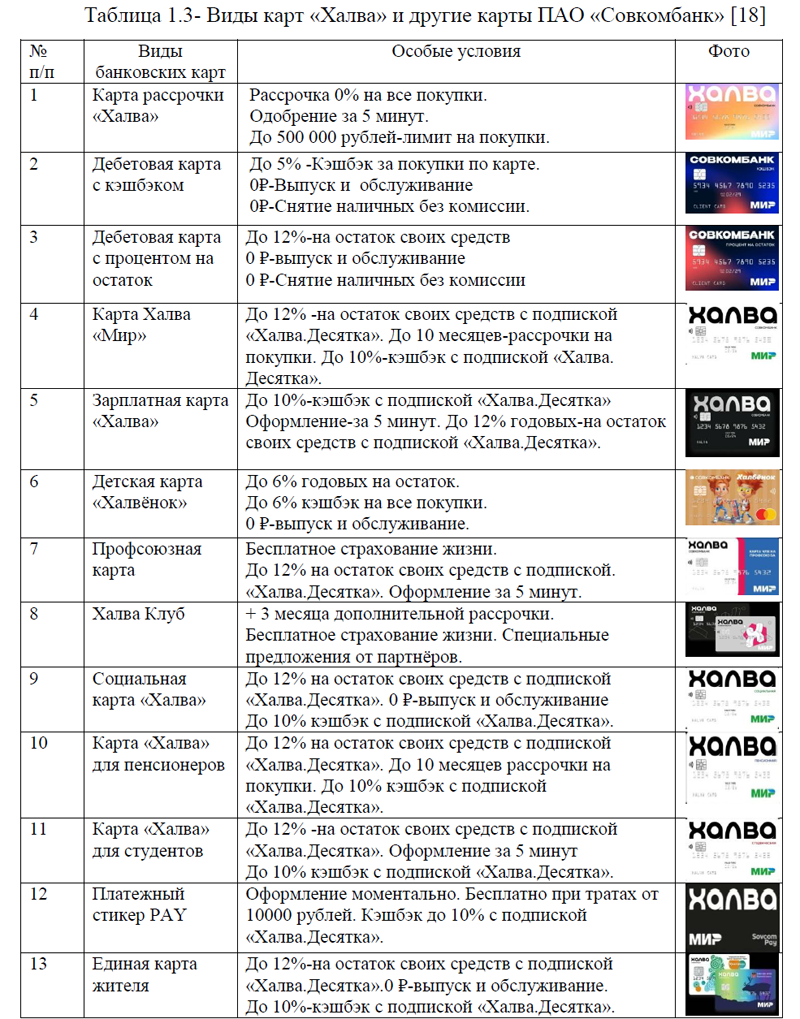

1.1.Общая характеристика деятельности коммерческого банка ПАО «Совкомбанк»

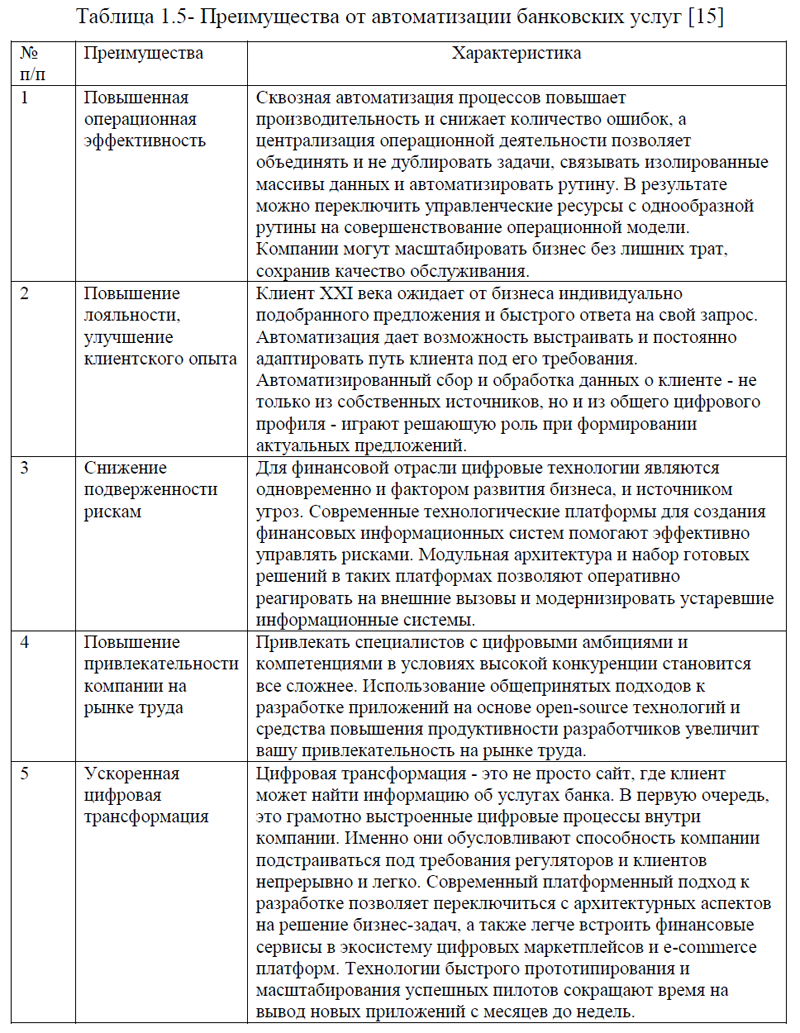

1.2. Автоматизация коммерческого банка: сущность и преимущества

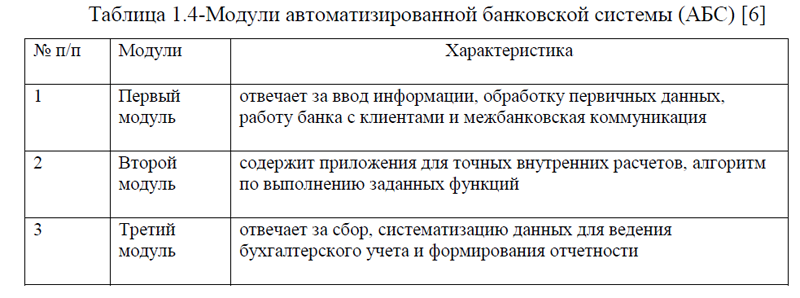

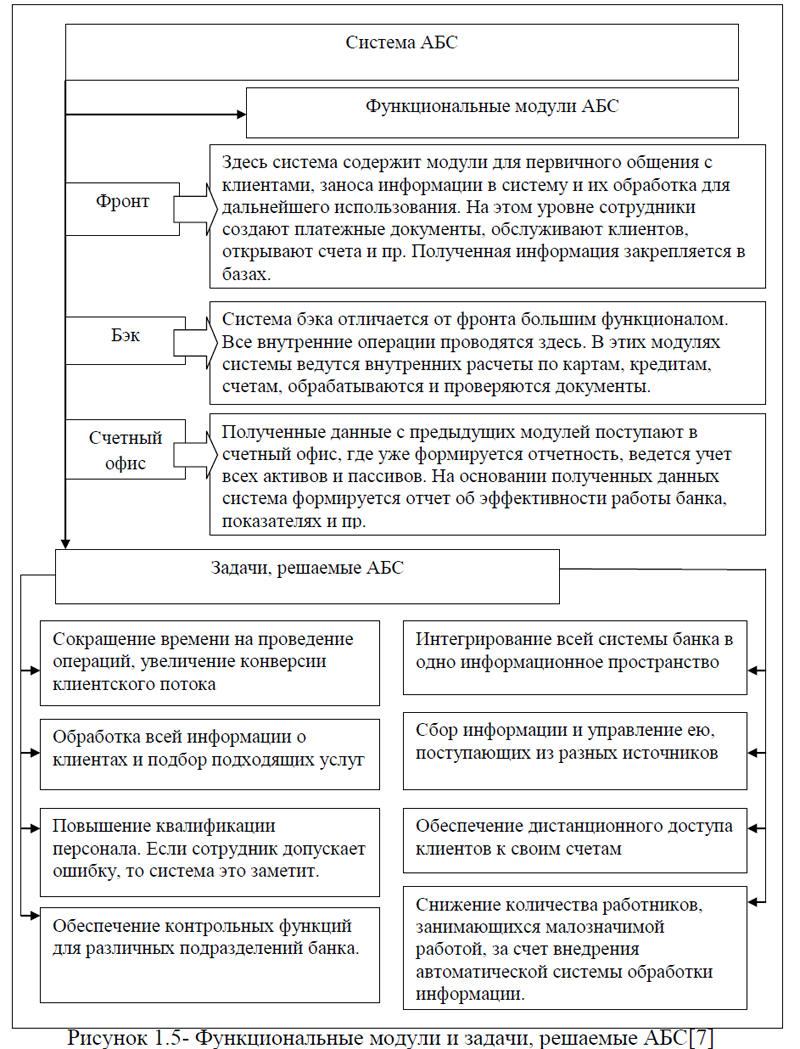

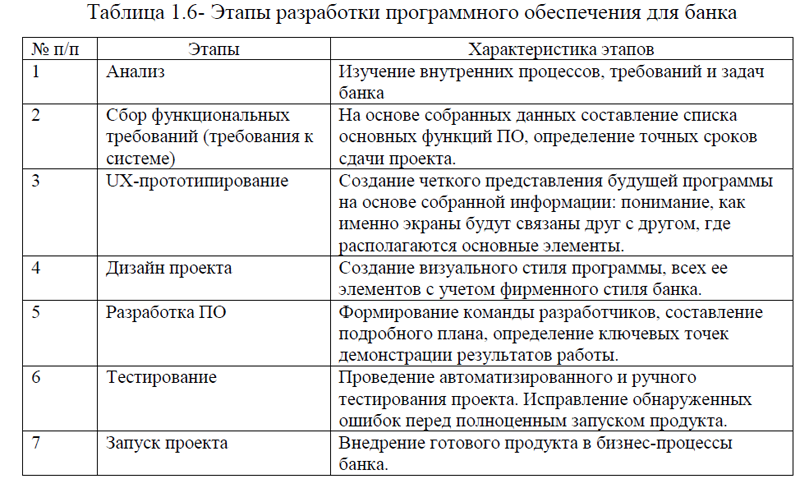

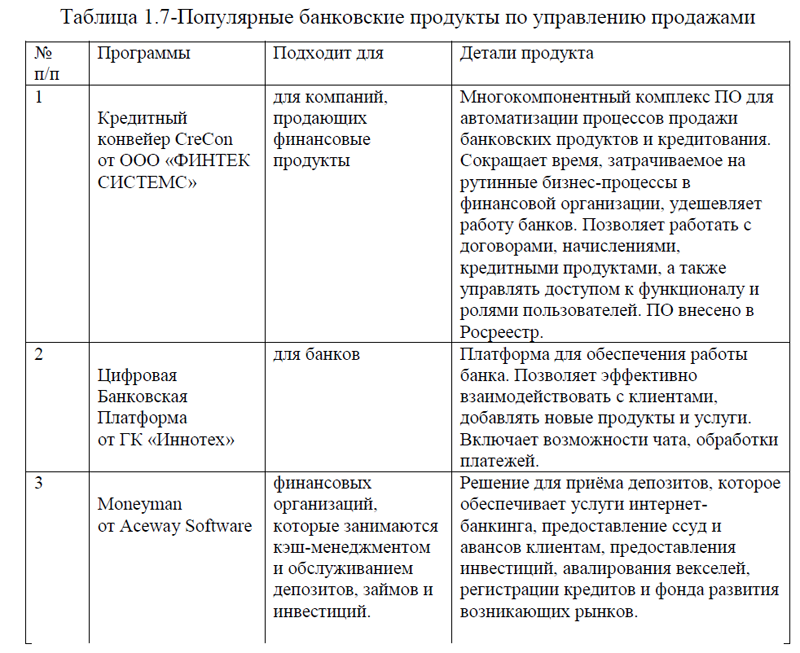

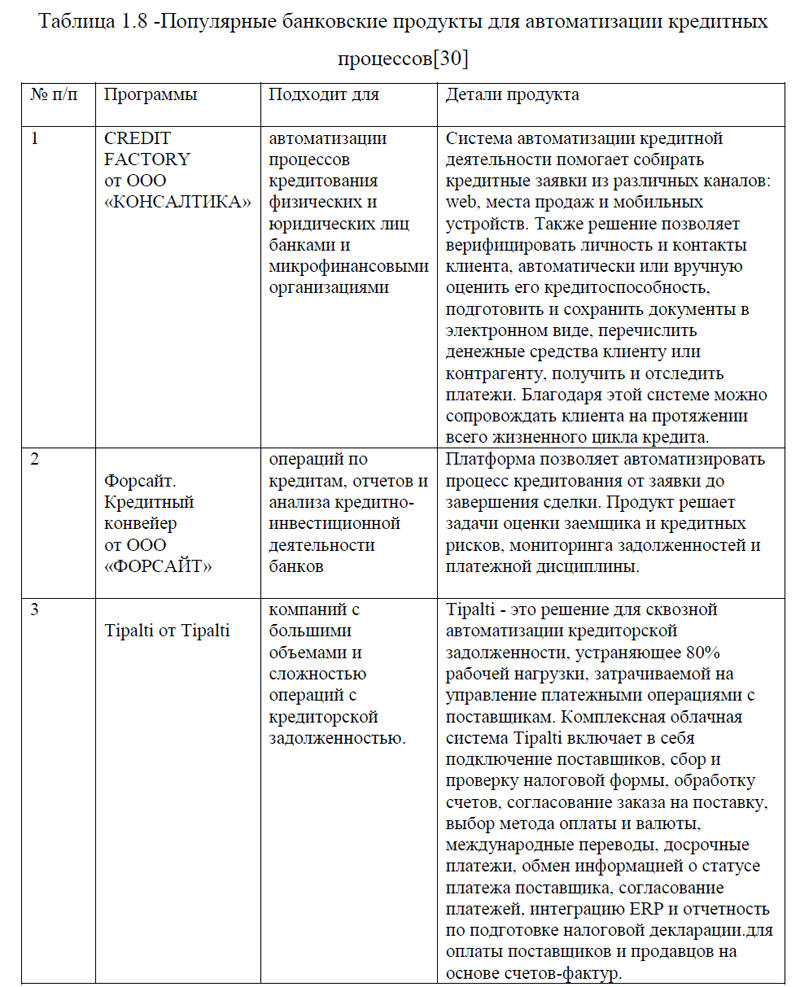

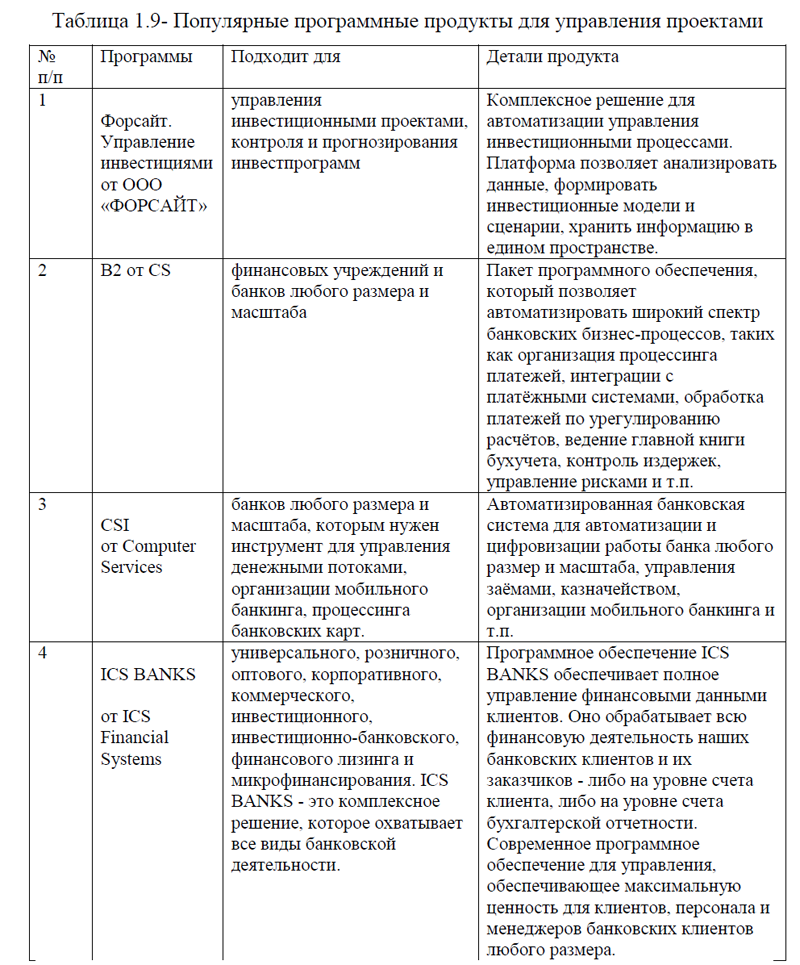

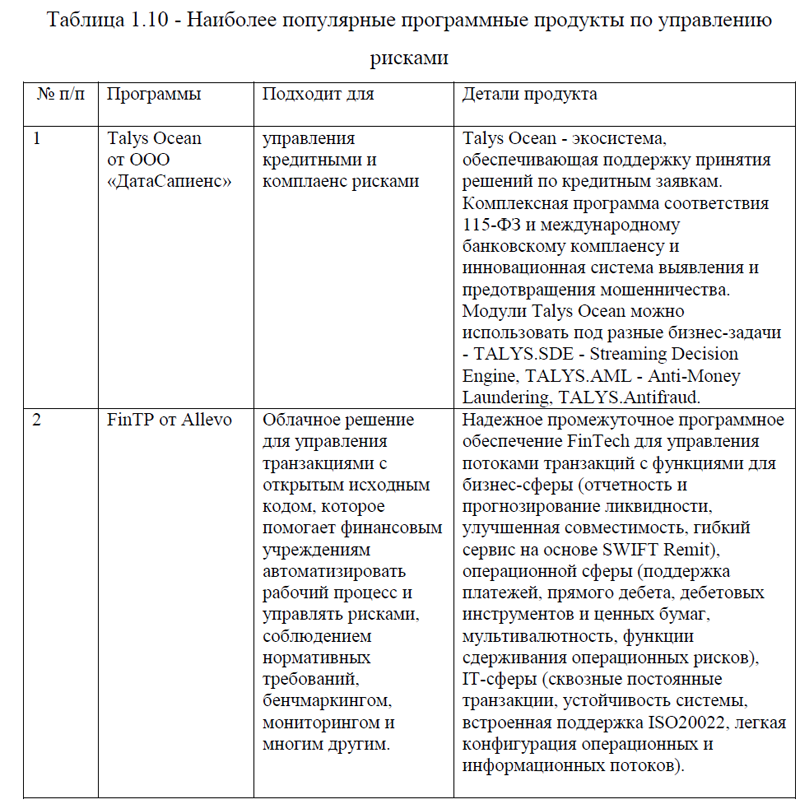

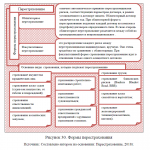

1.3. Программные средства автоматизации банка и их функции

ГЛАВА 2. ОЦЕНКА ПОДСИСТЕМЫ АВТОМАТИЗАЦИИ ПРЕДПРИЯТИЯ ФИНАНСОВОЙ СФЕРЫ НА ПРИМЕРЕ КОММЕРЧЕСКОГО БАНКА ПАО «СОВКОМБАНК»

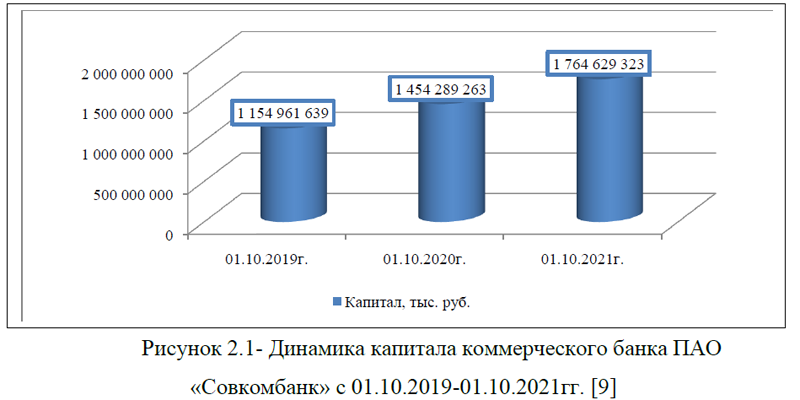

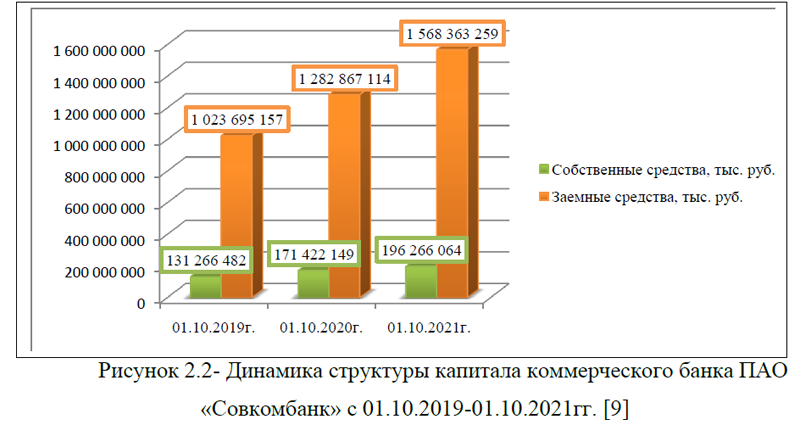

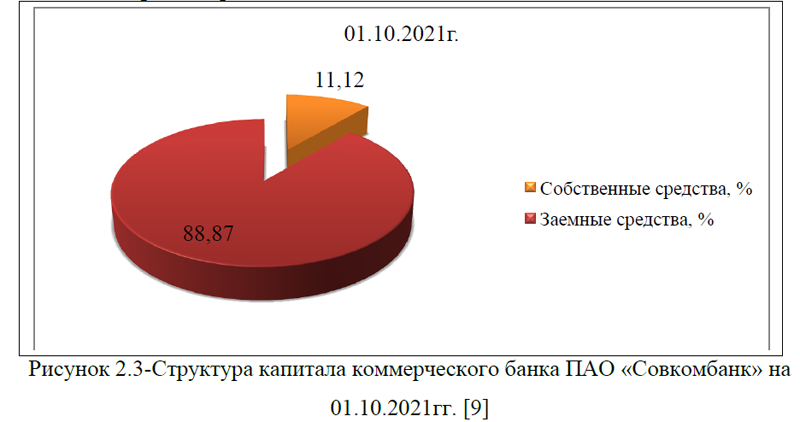

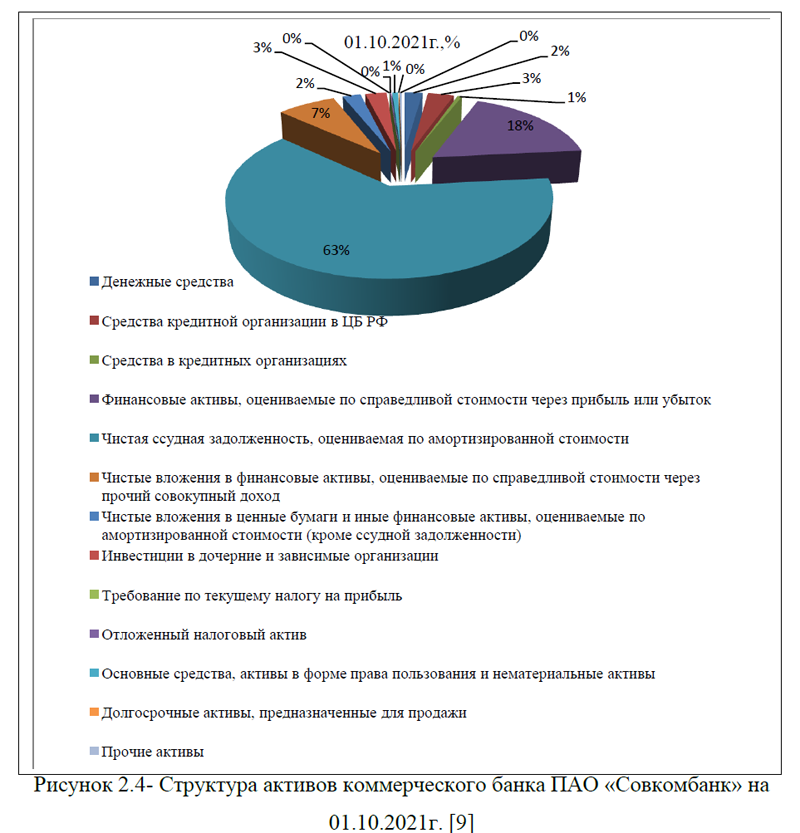

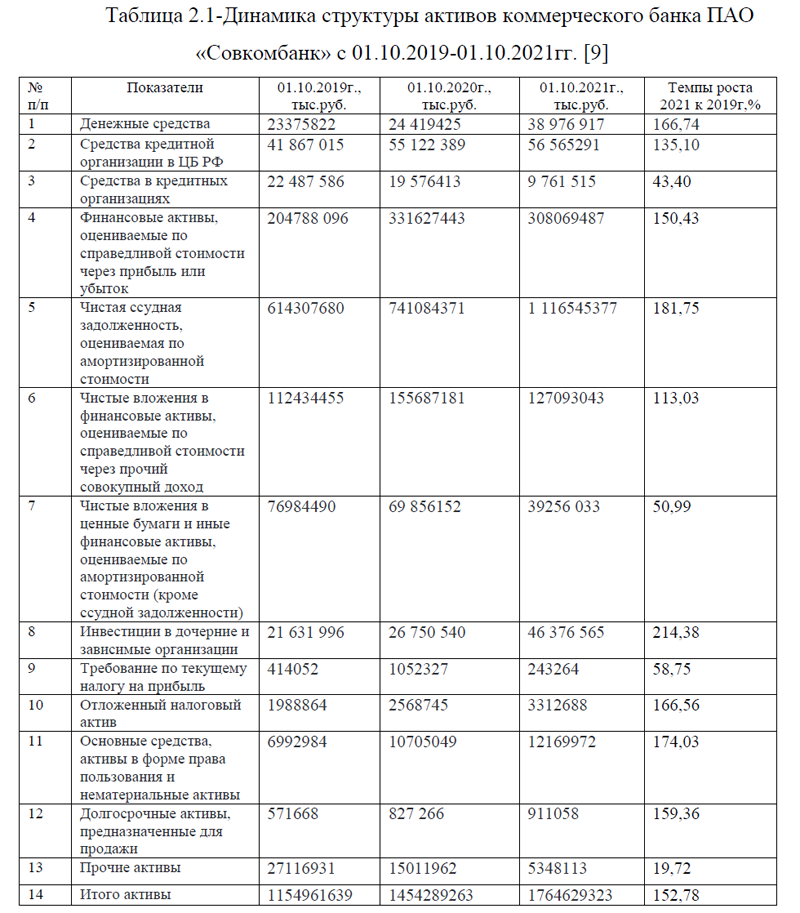

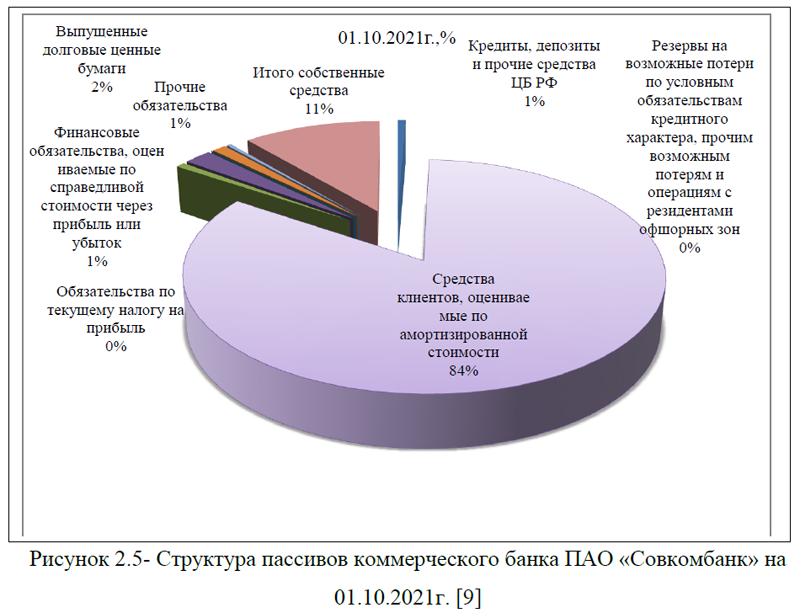

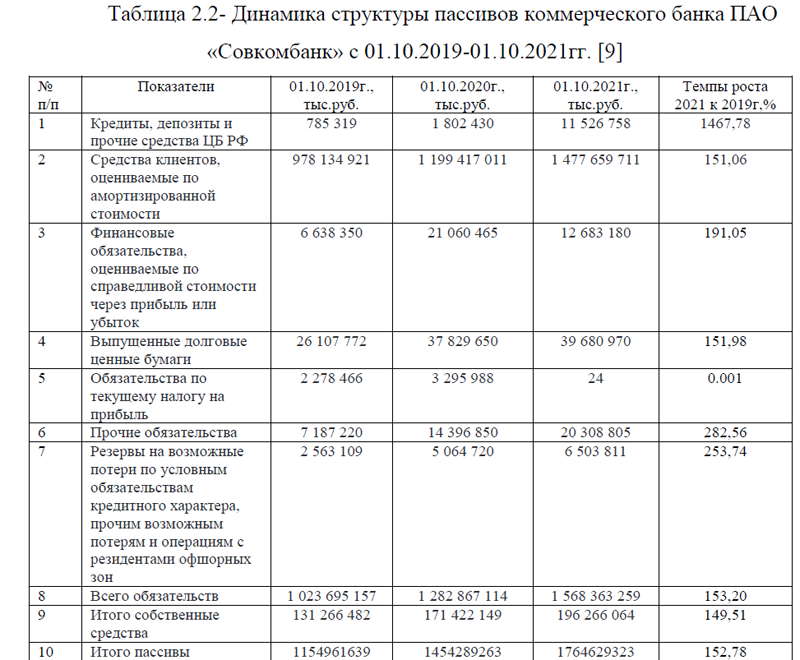

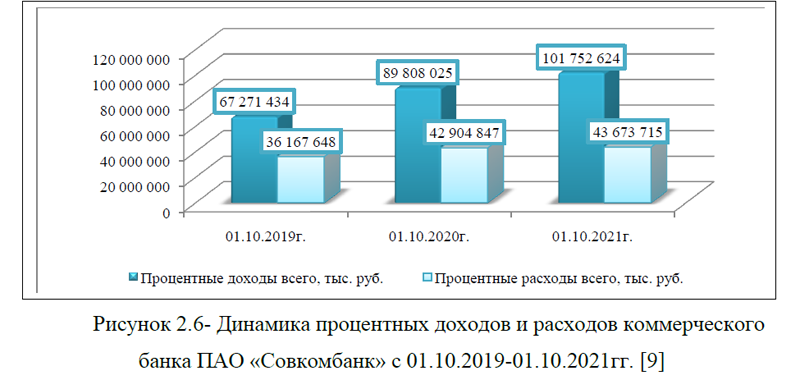

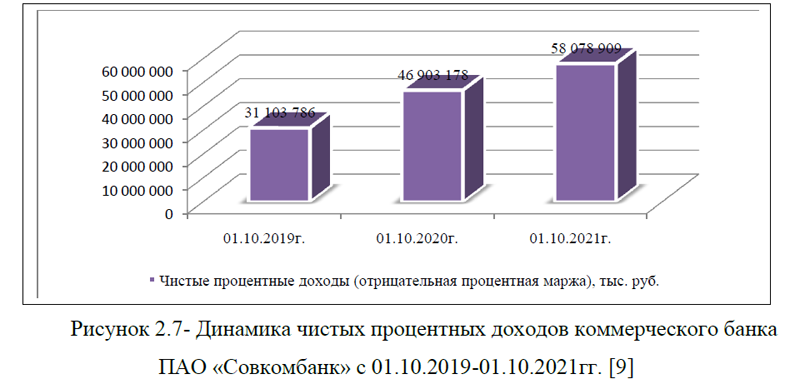

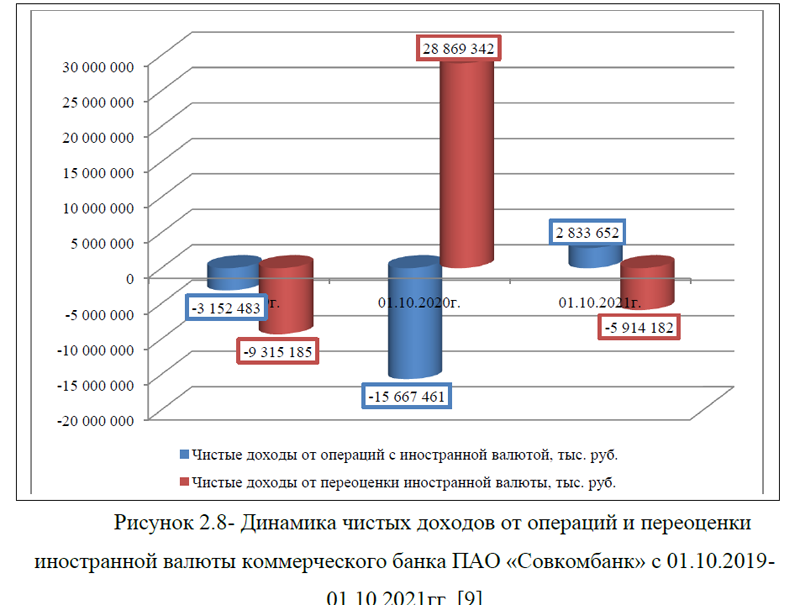

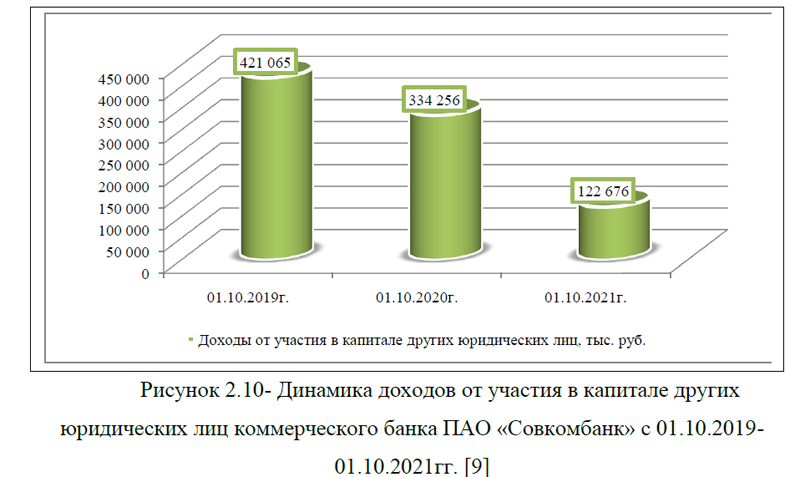

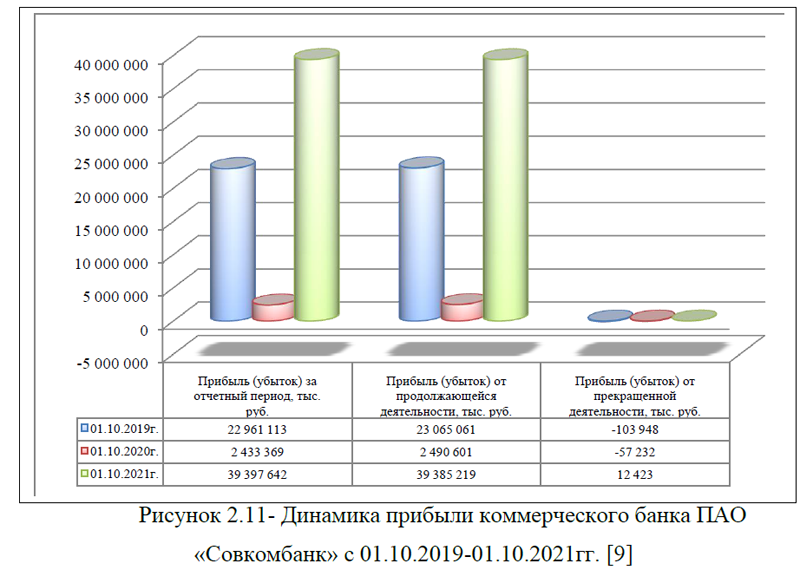

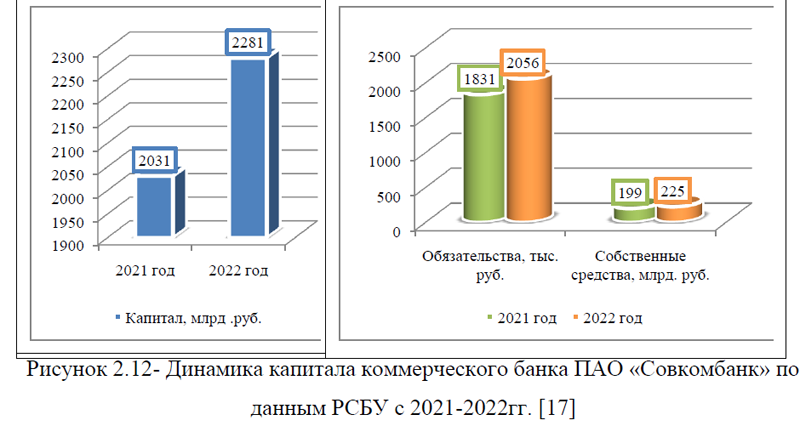

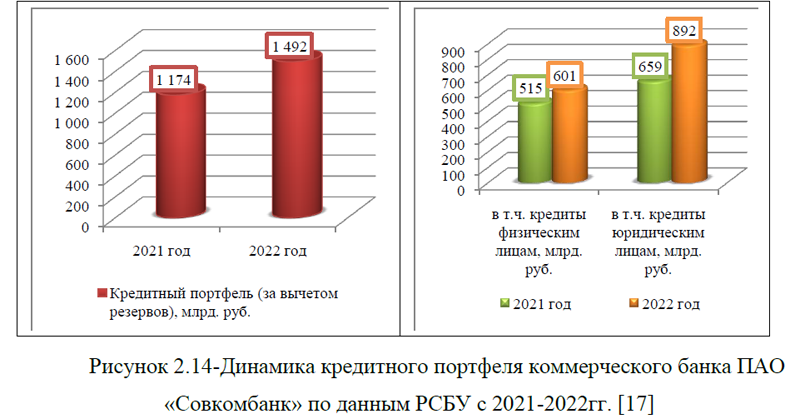

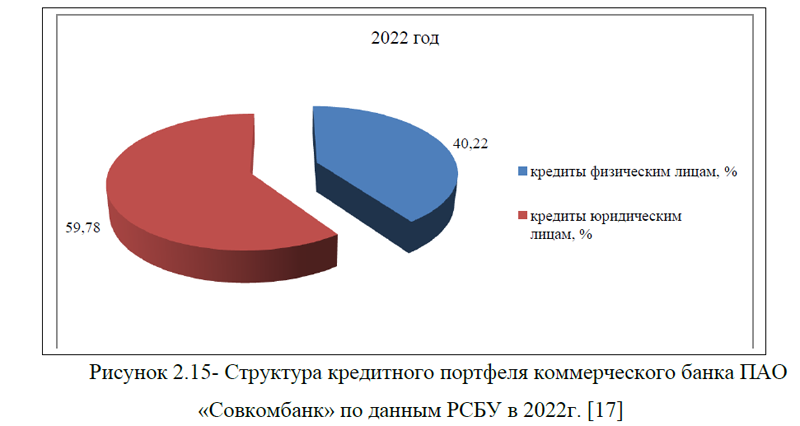

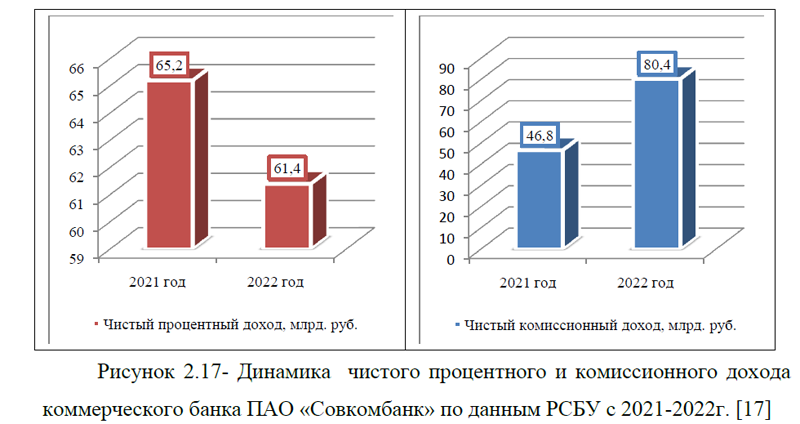

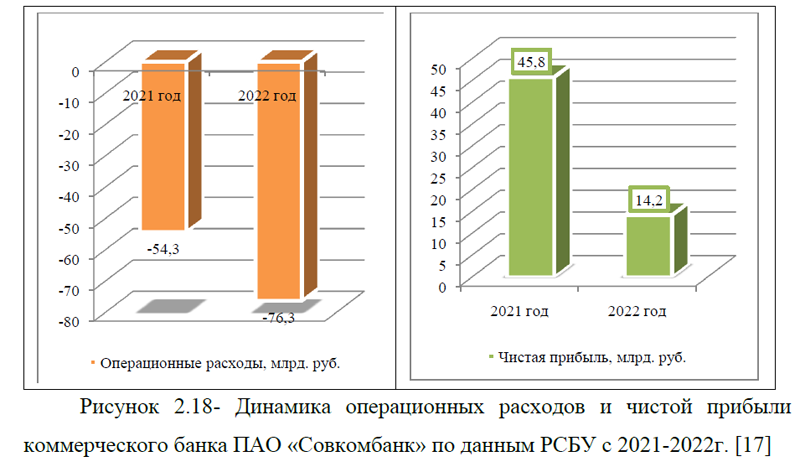

2.1. Анализ основных экономических показателей деятельности коммерческого банка ПАО «Совкомбанк»

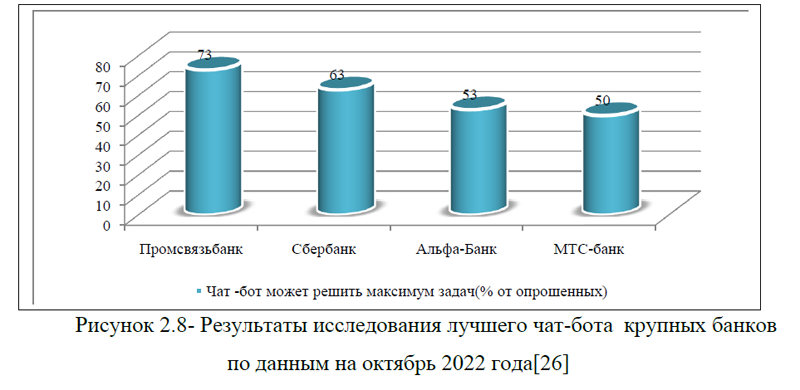

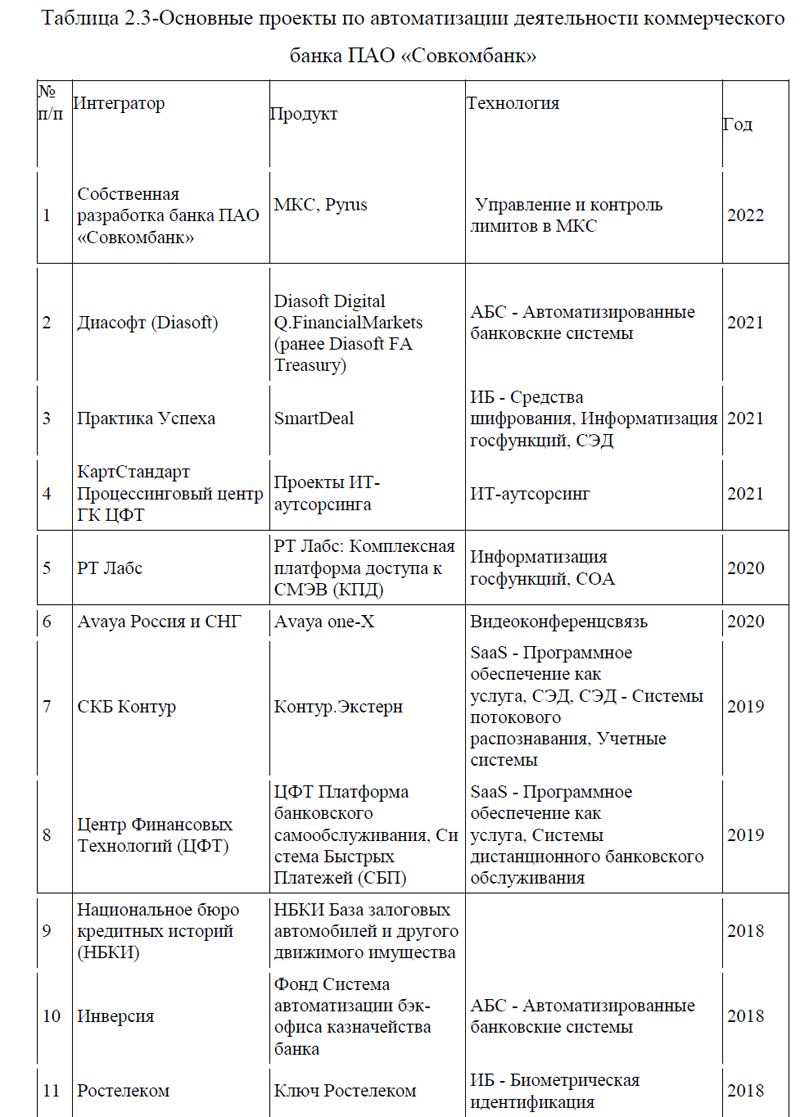

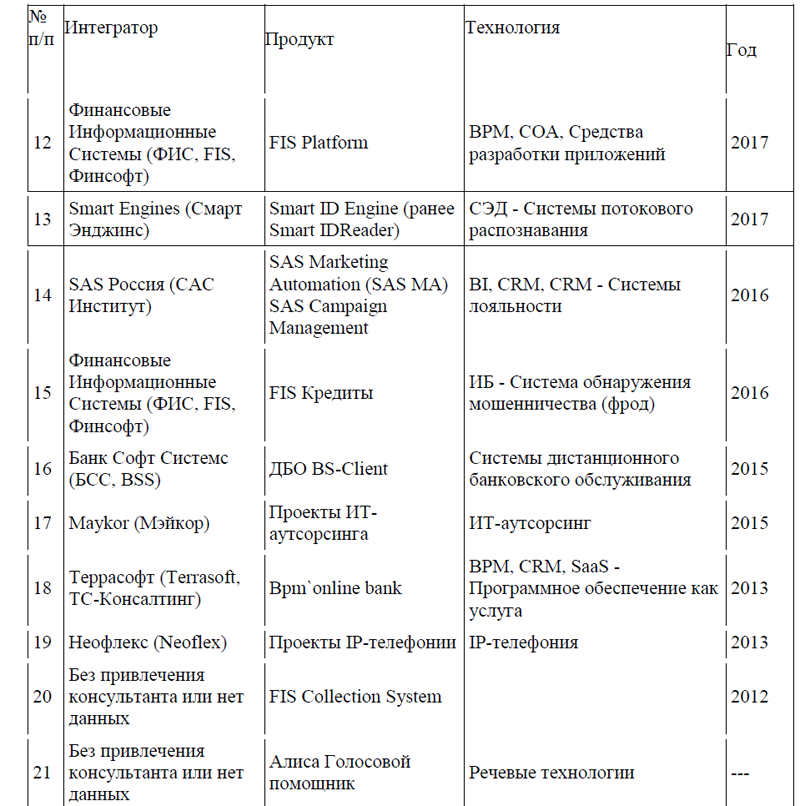

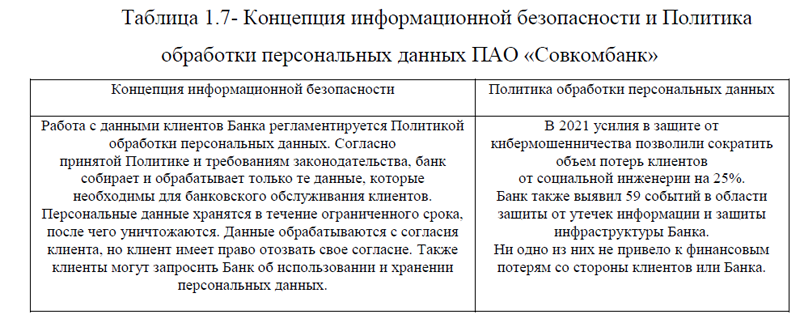

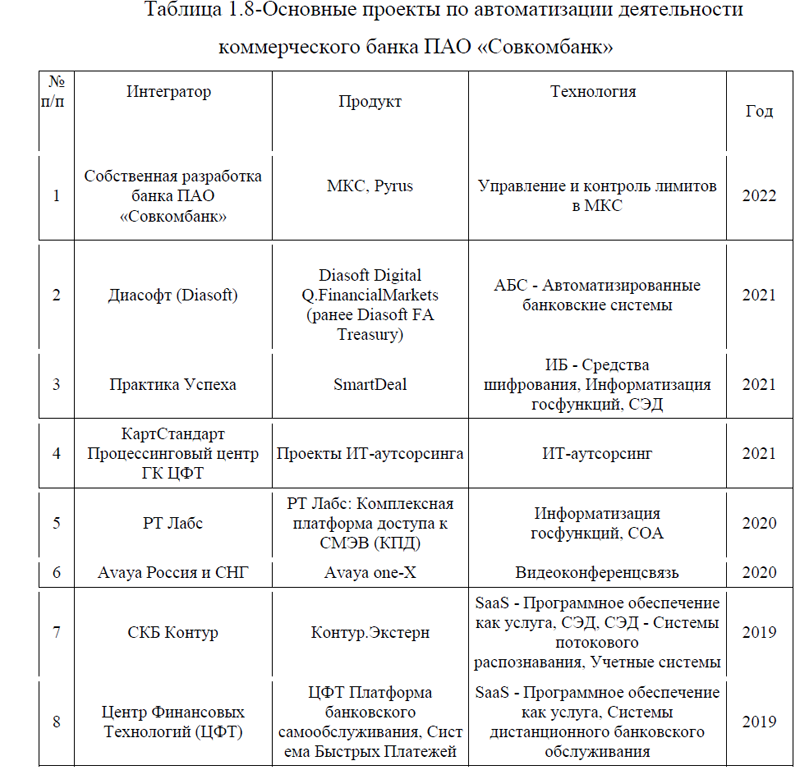

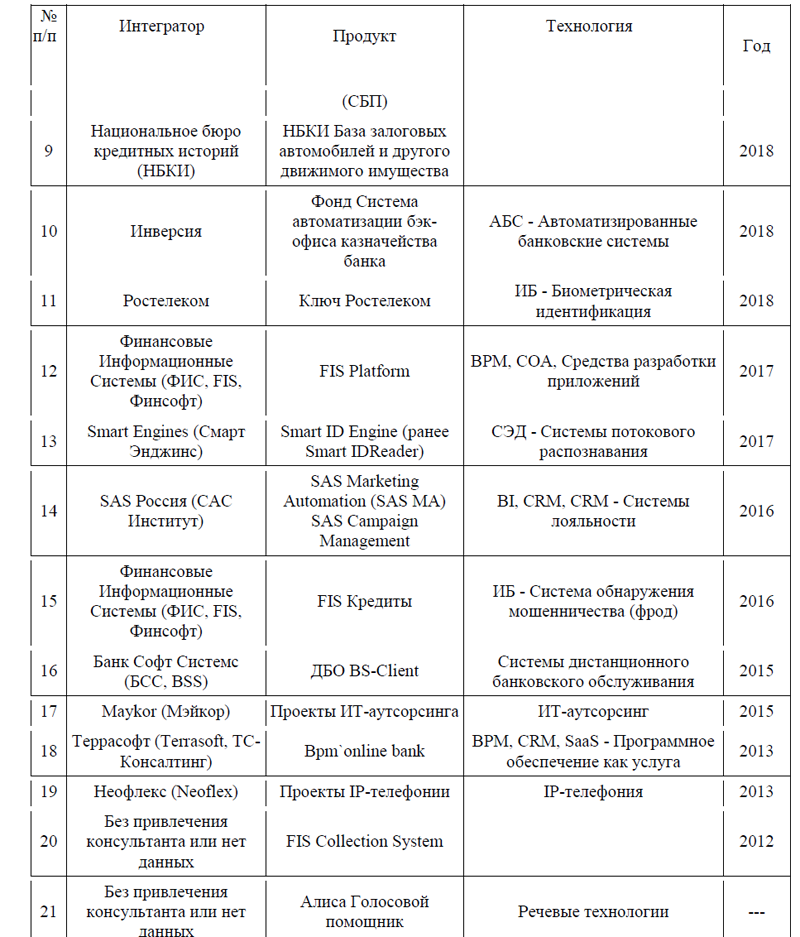

2.2. Оценка системы автоматизации деятельности коммерческого банка ПАО «Совкомбанк»

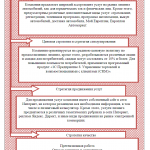

ГЛАВА 3. РАЗРАБОТКА СИСТЕМЫ АВТОМАТИЗАЦИИ КОММЕРЧЕСКОГО БАНКА ПАО «СОВКОМБАНК» 3.1.Возможные пути улучшения системы автоматизации сотрудников коммерческого банка ПАО «Совкомбанк»

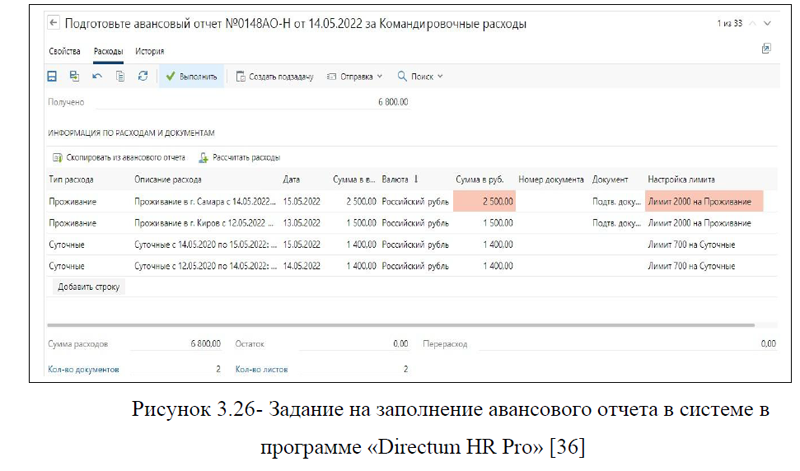

3.2. Мероприятия по совершенствованию автоматизации сотрудников коммерческого банка ПАО «Совкомбанк»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВКР Автоматизация банка (Приложение 1)

ВКР Автоматизация банка (ПРИЛОЖЕНИЕ 2)

ВКР Автоматизация банка (Приложение 4)

ВКР Автоматизация банка (Приложение 5)

ВКР Автоматизация банка (Приложение 6)

ВКР Автоматизация банка (Приложение 7)

ВВЕДЕНИЕ

ГЛАВА 1. ХАРАКТЕРИСТИКА ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ ФИНАНСОВОЙ СФЕРЫ

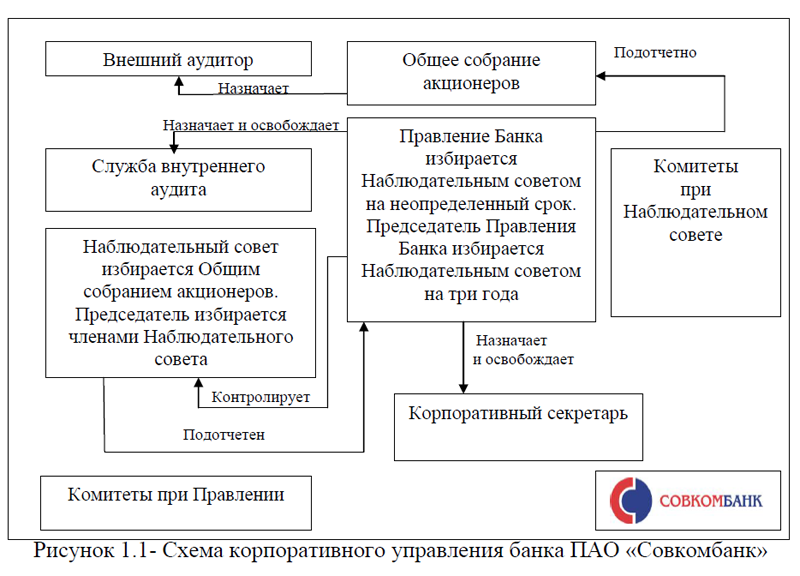

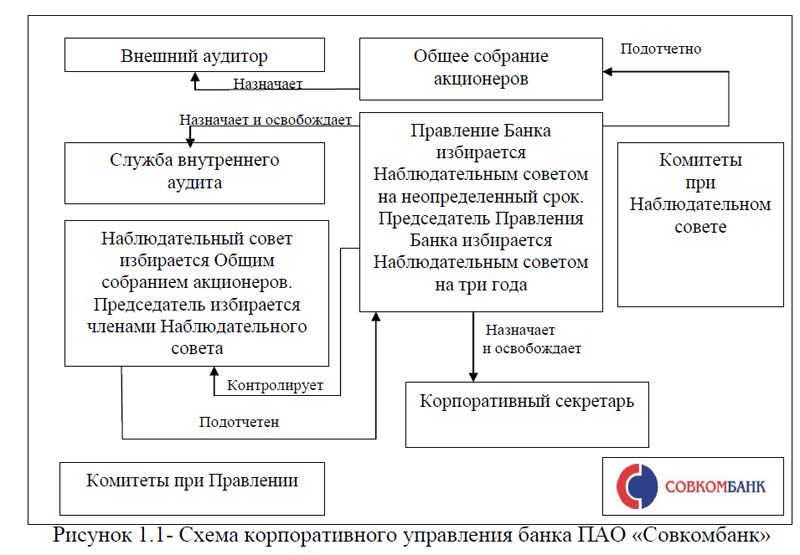

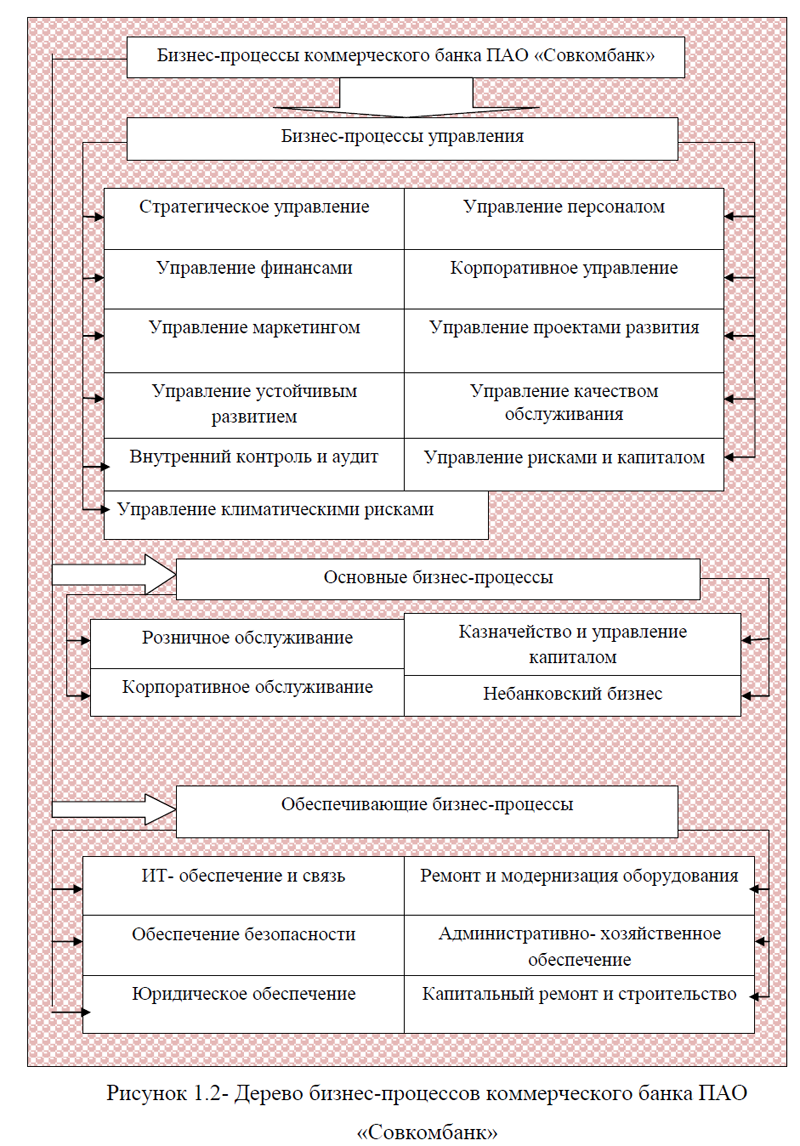

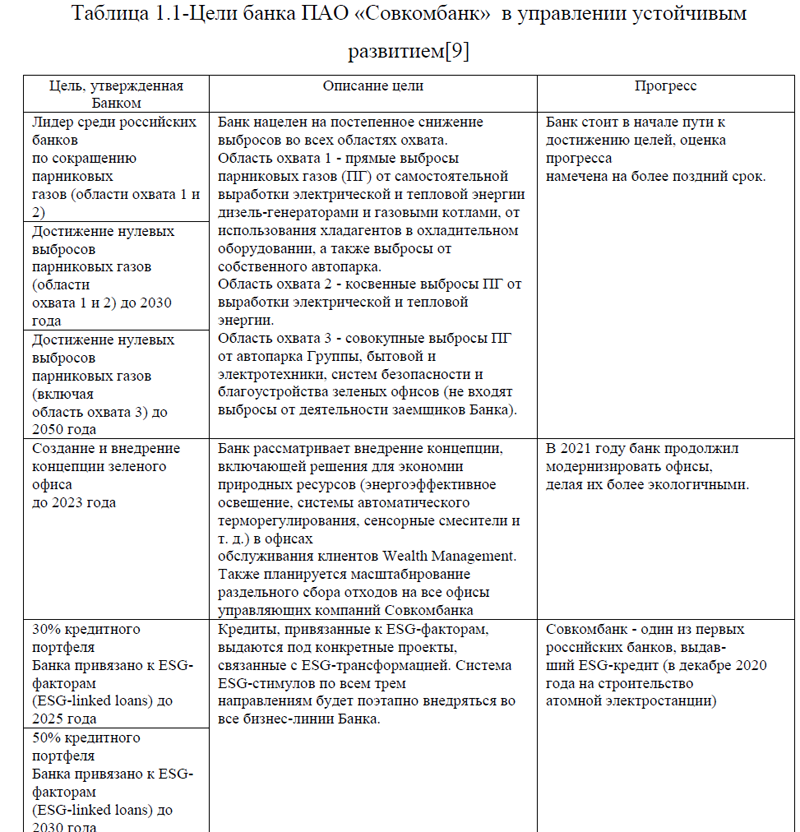

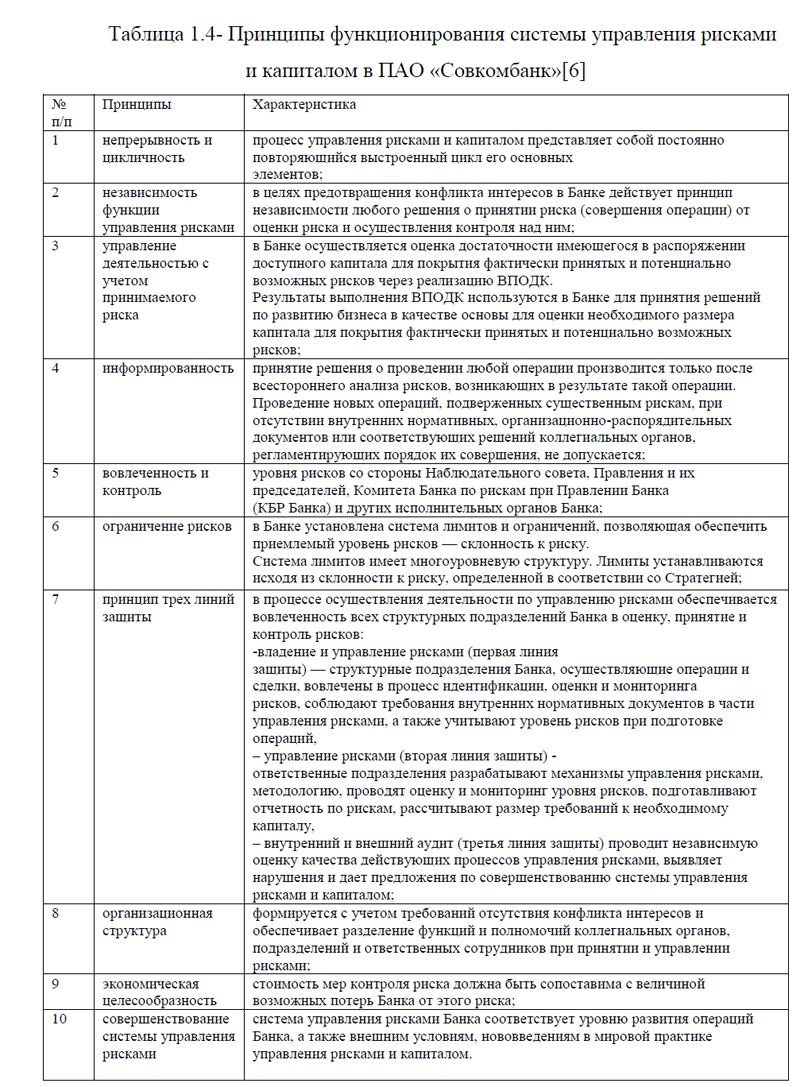

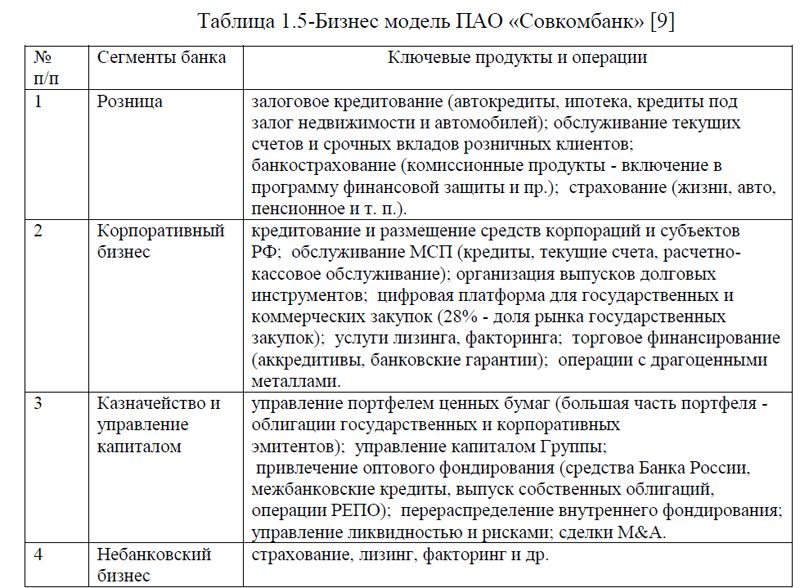

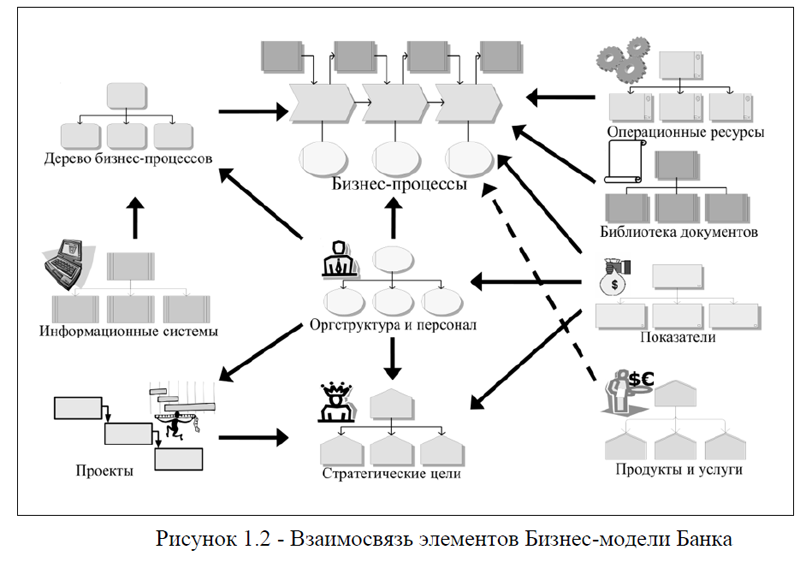

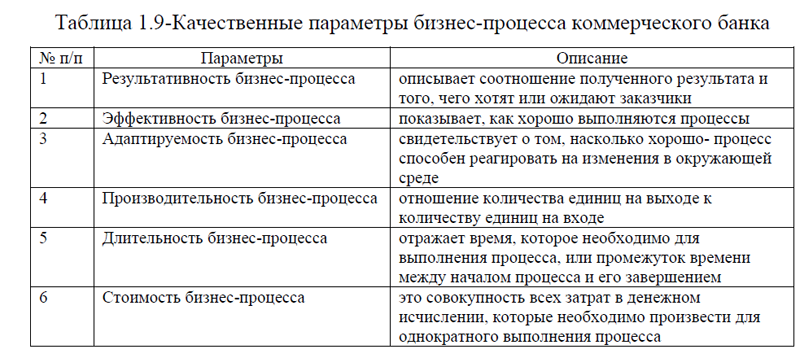

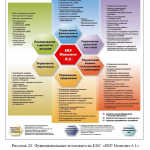

1.1.Общая характеристика деятельности и анализ бизнес-процессов коммерческого банка ПАО «Совкомбанк»

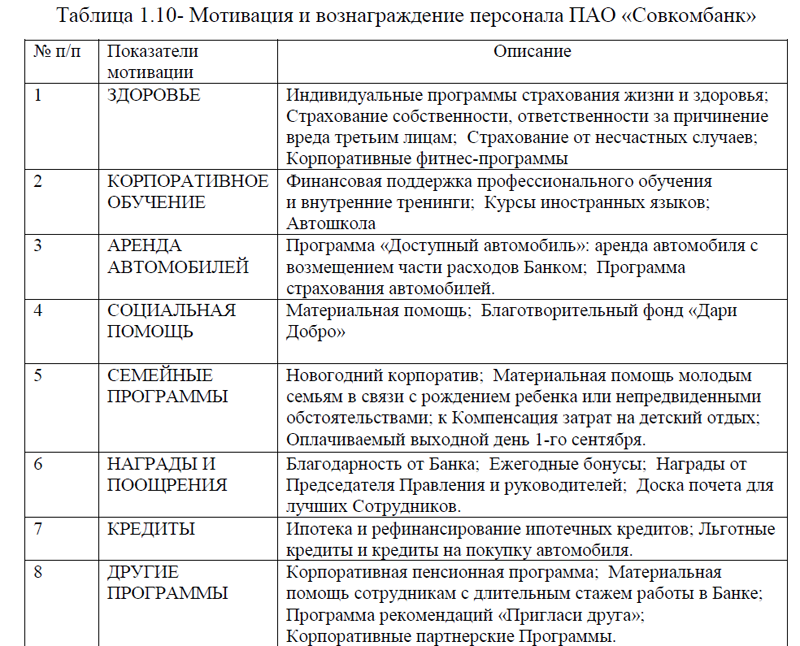

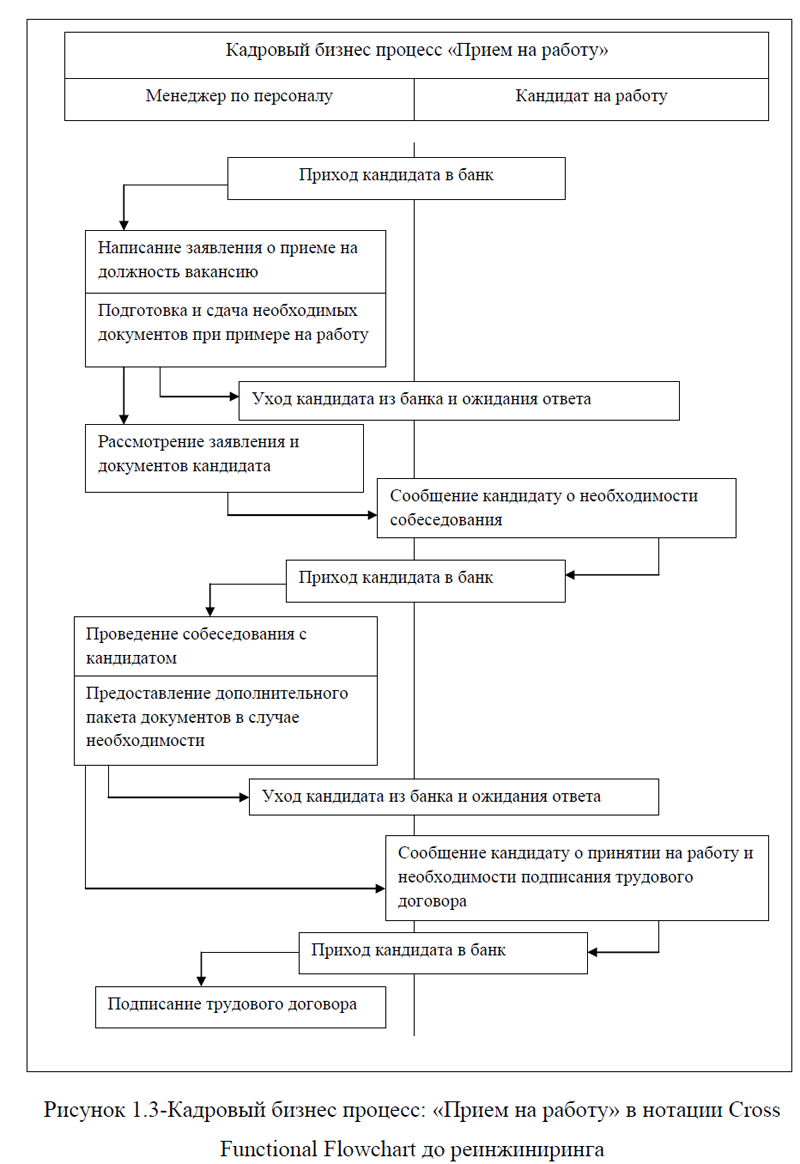

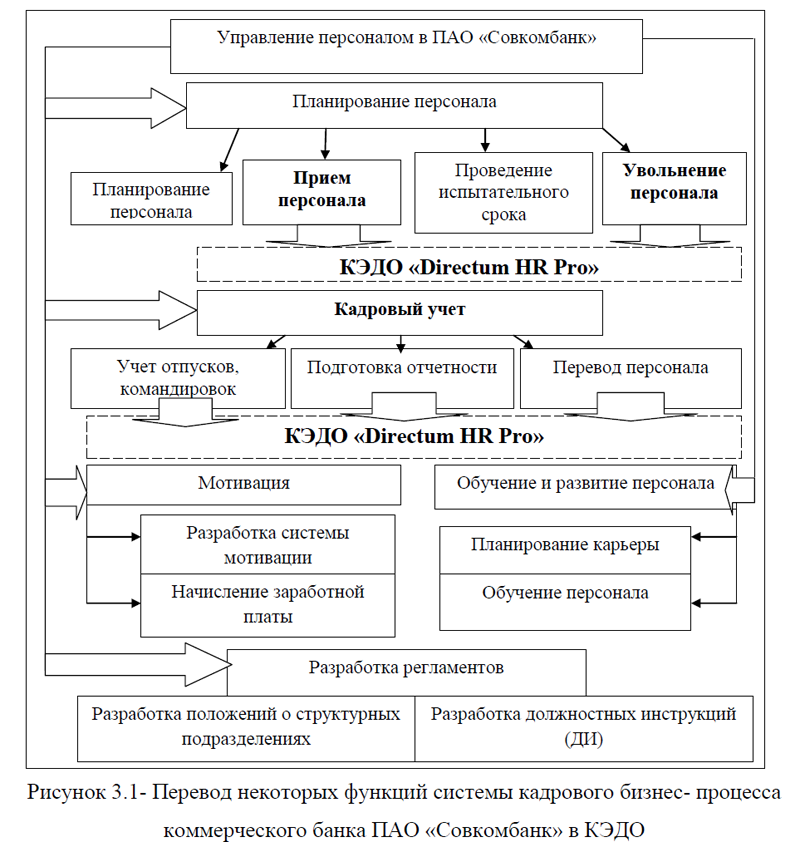

1.2.Система кадрового бизнес- процесса в ПАО «Совкомбанк»

ГЛАВА 2.РАЗРАБОТКА ПРОЕКТА РЕИНЖИНИРИНГА КАДРОВОГО ПРОЦЕССА В КОММЕРЧЕСКОМ БАНКЕ ПАО «СОВКОМБАНК»

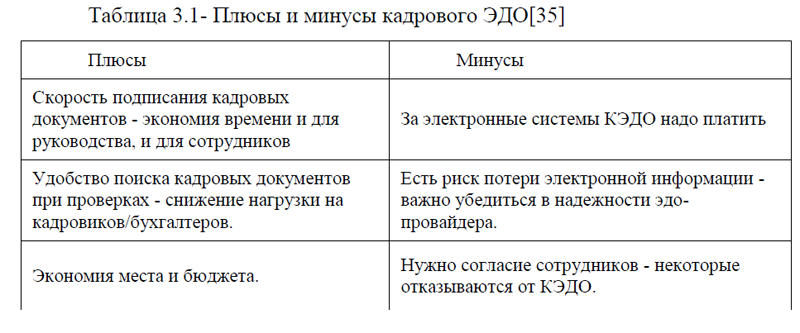

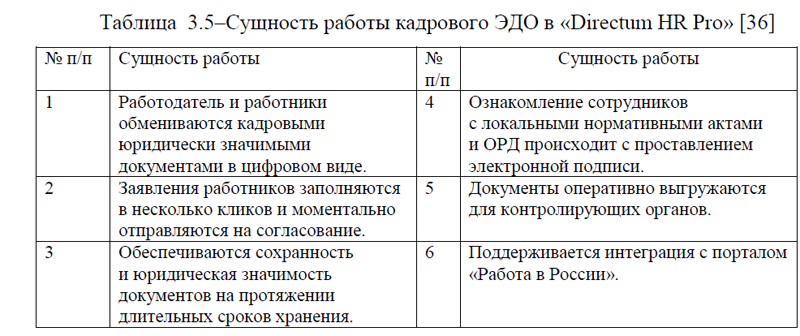

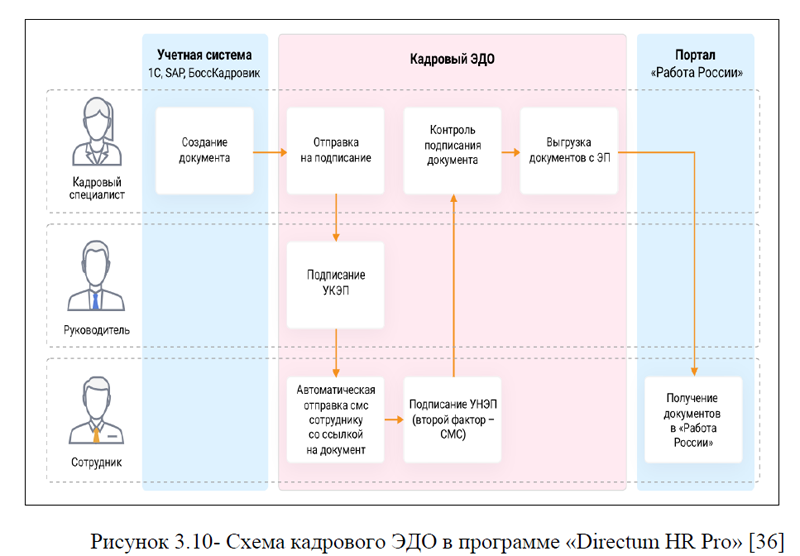

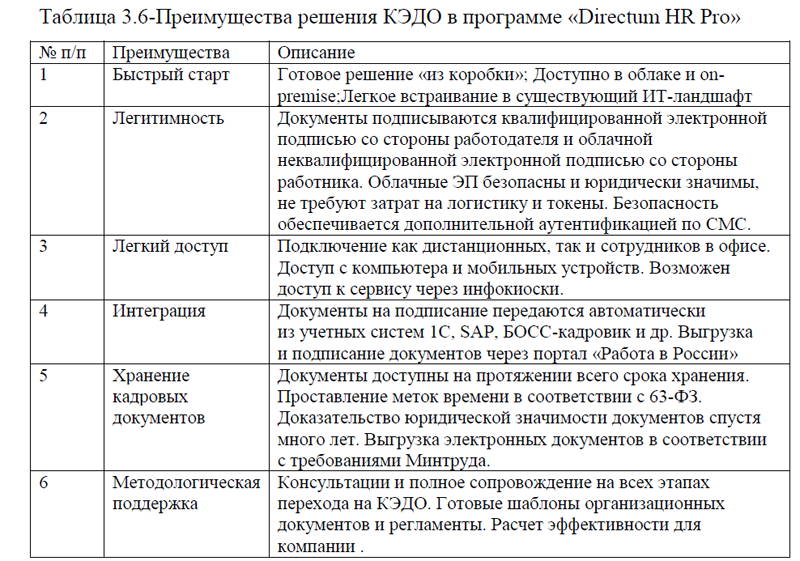

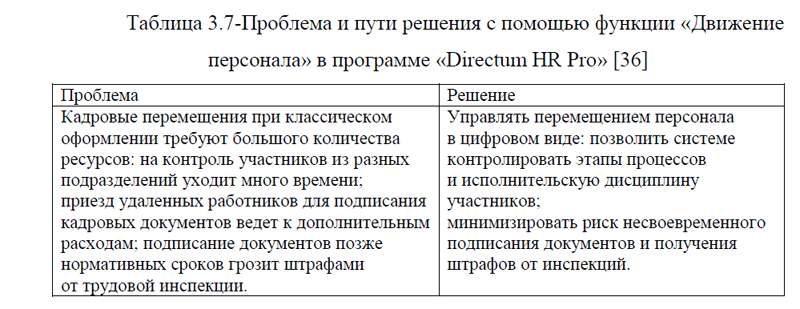

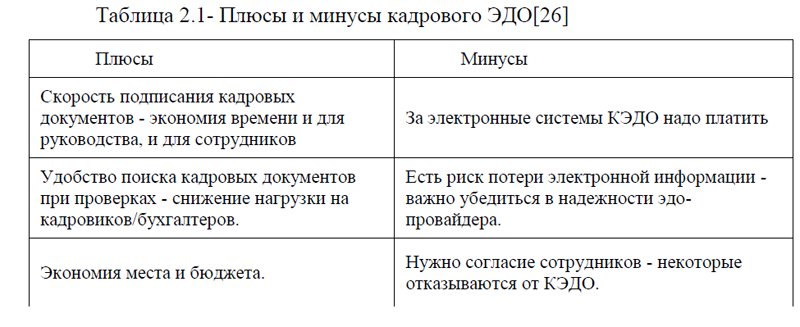

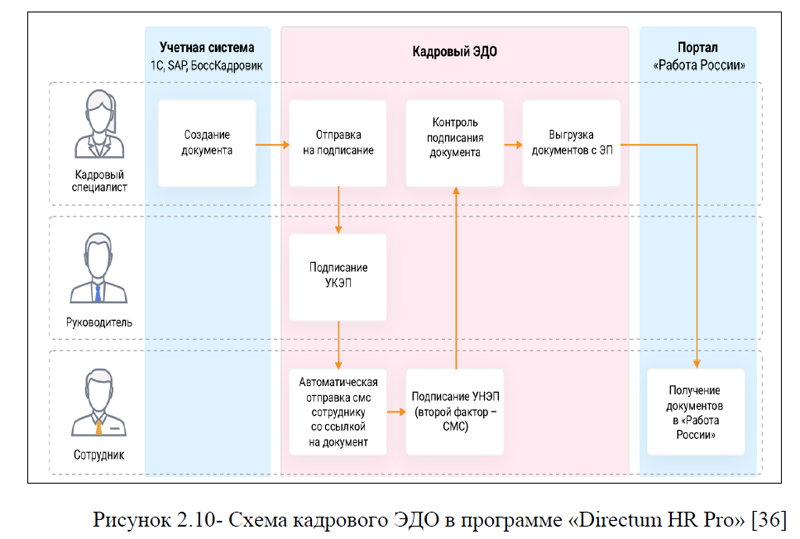

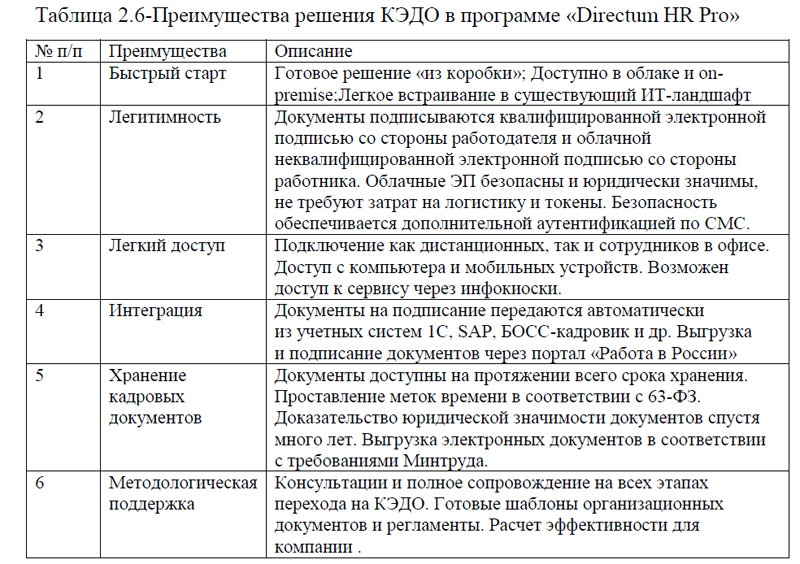

2.1. Характеристика кадрового электронного документооборота, его преимущества и недостатки

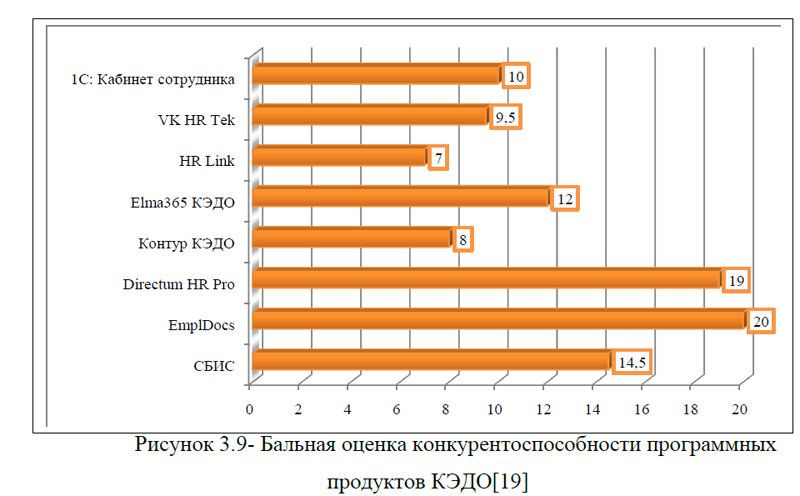

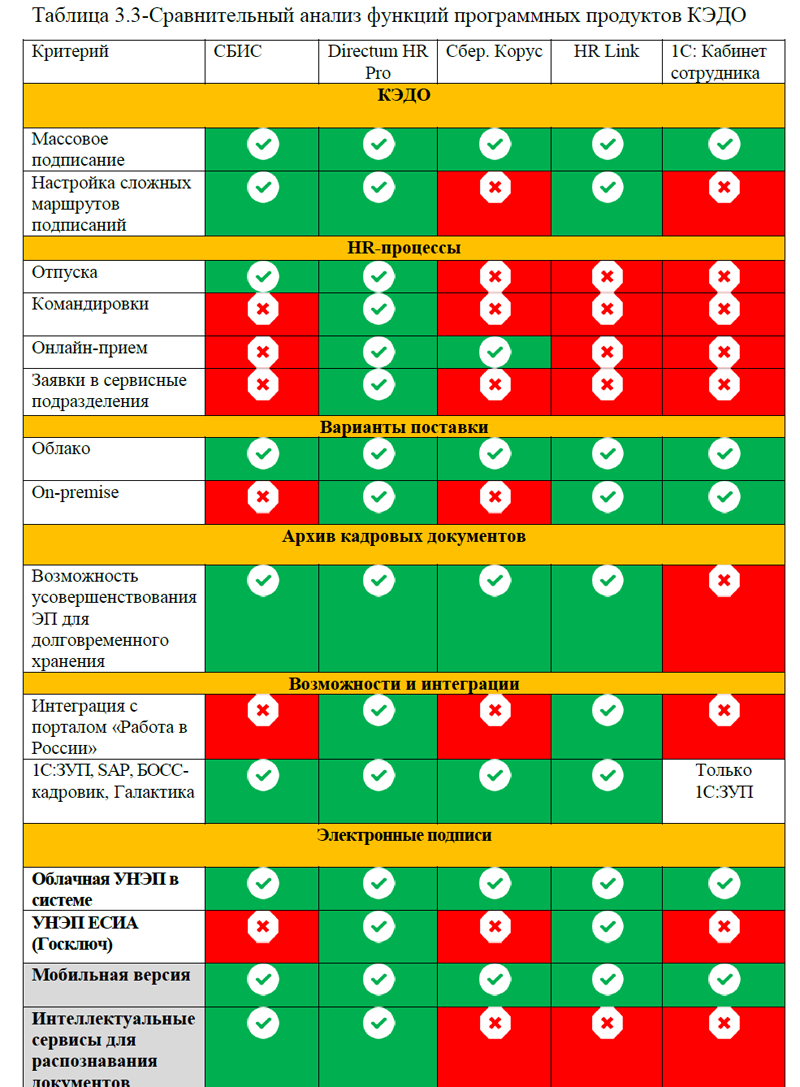

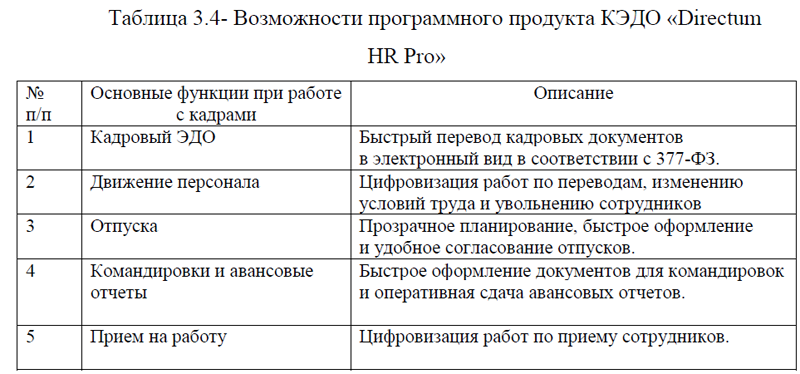

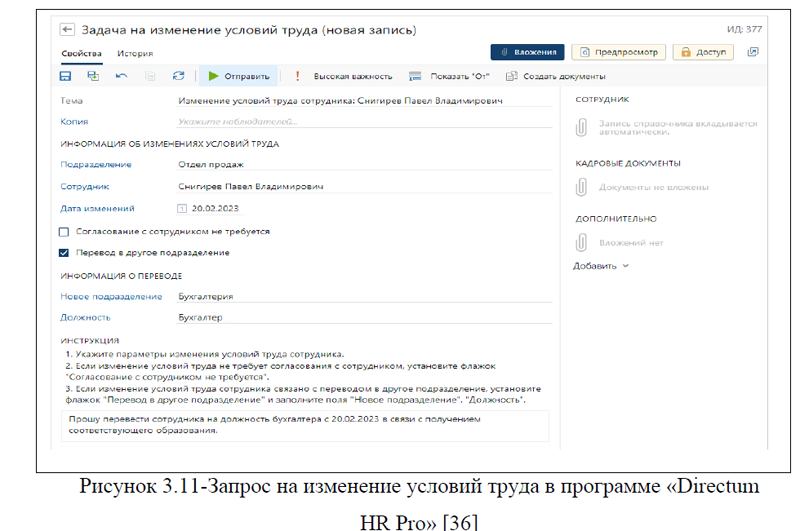

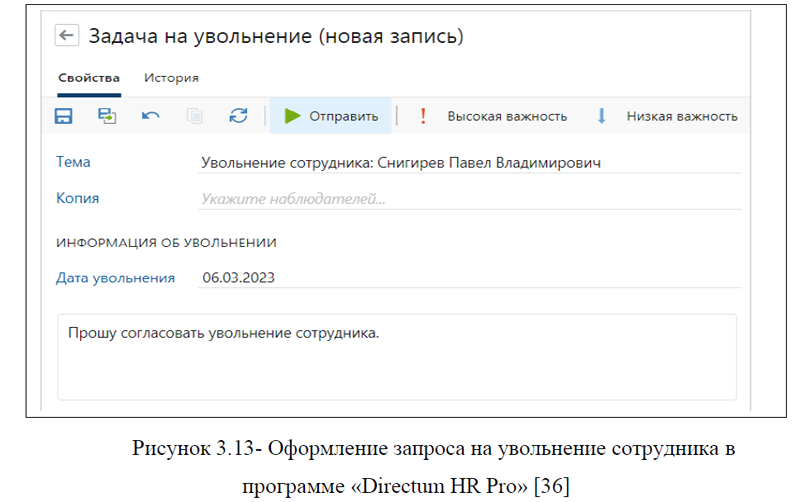

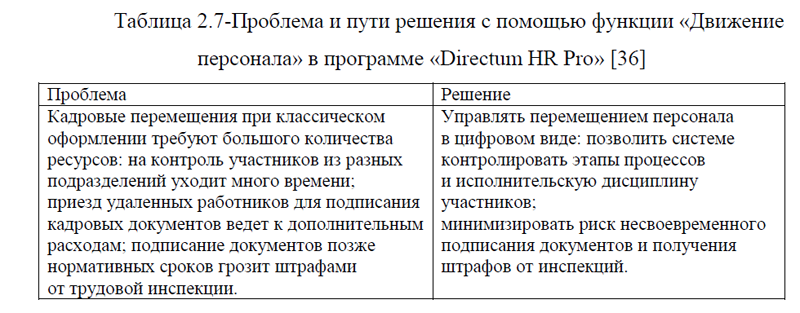

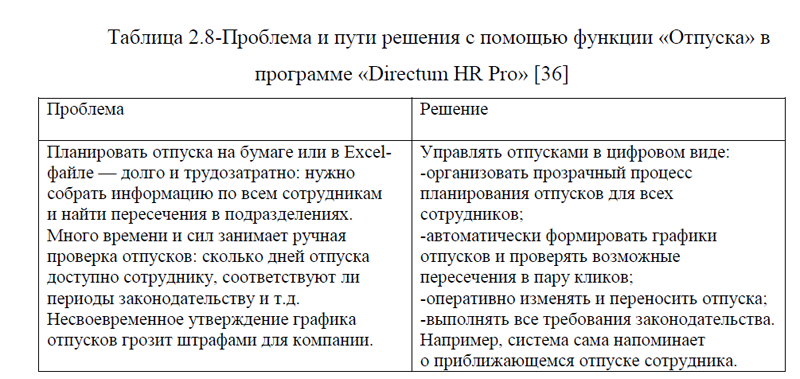

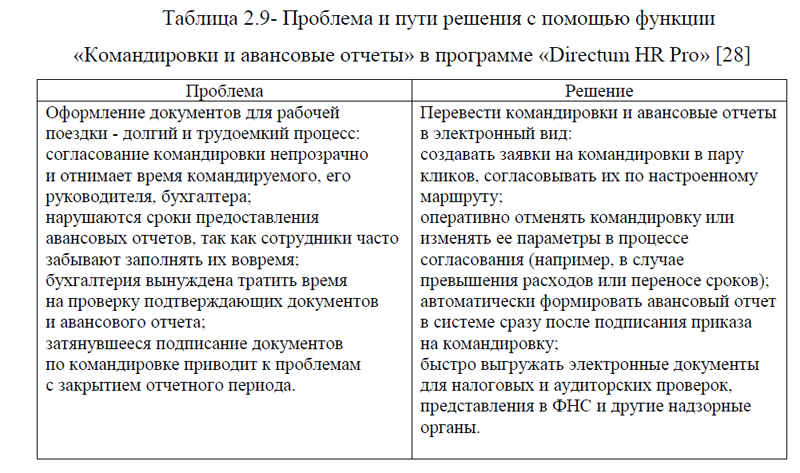

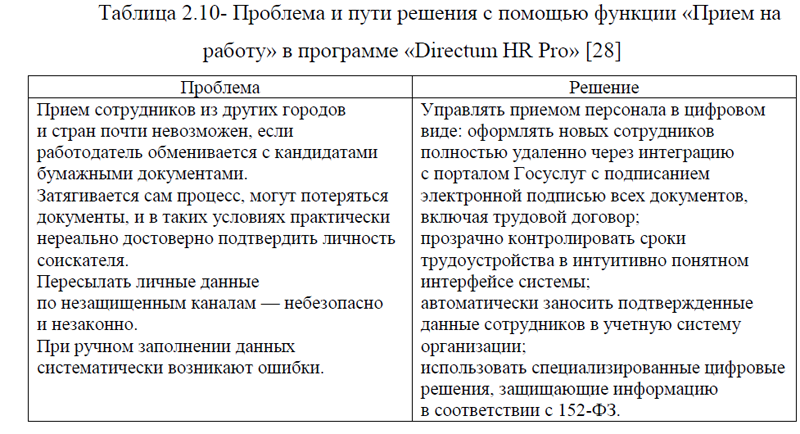

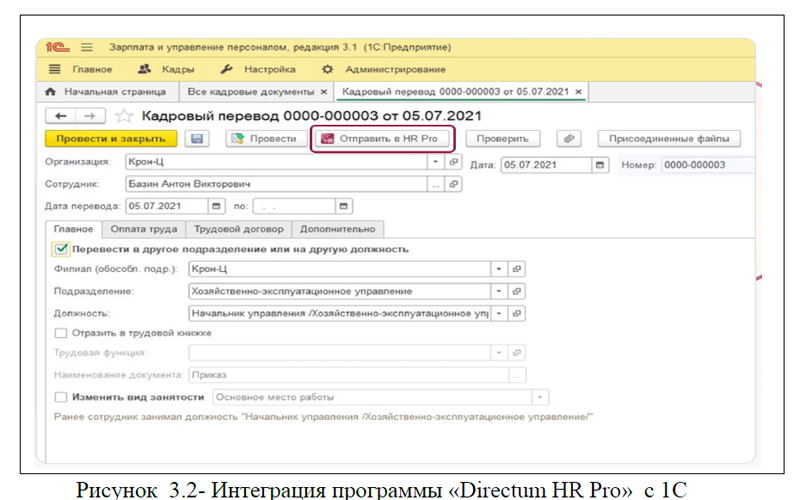

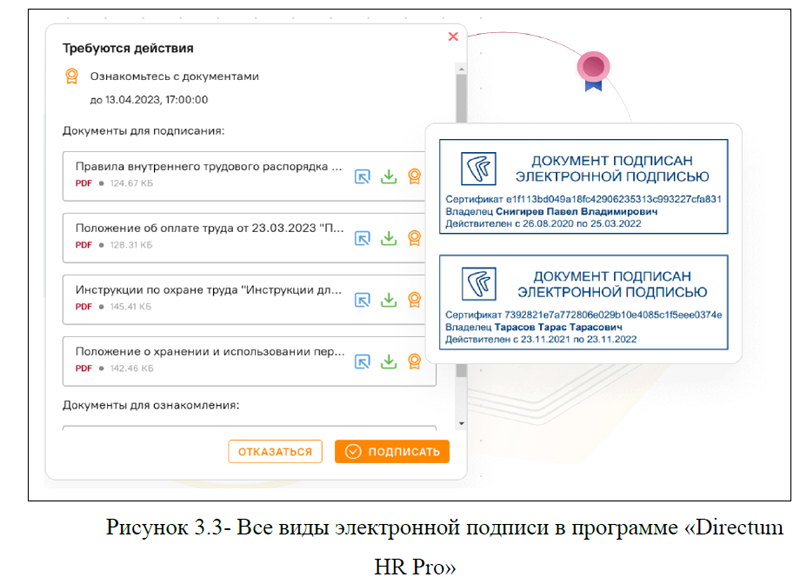

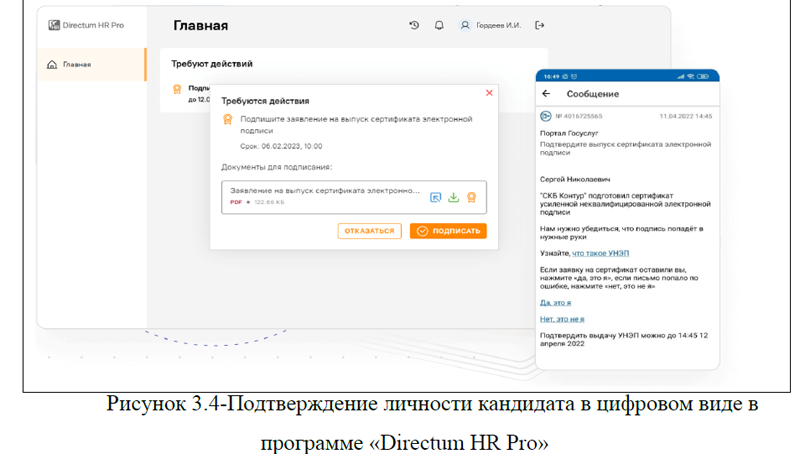

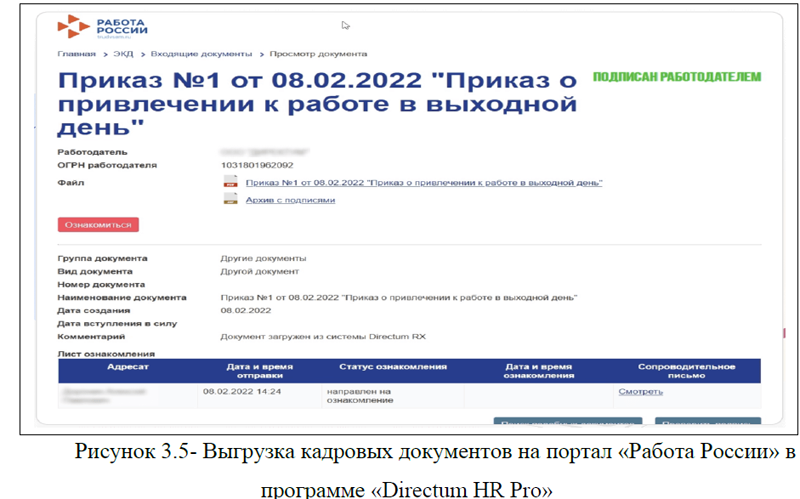

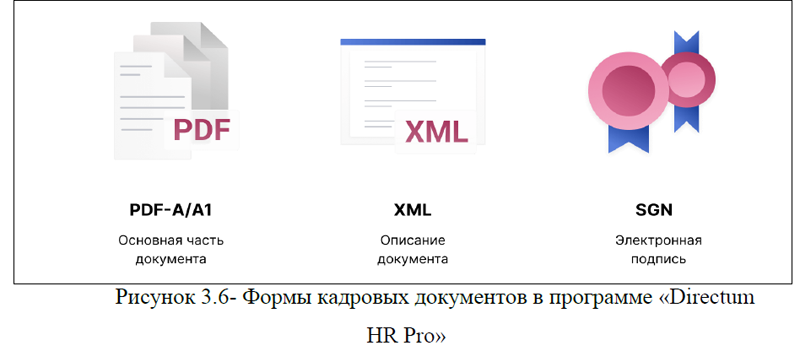

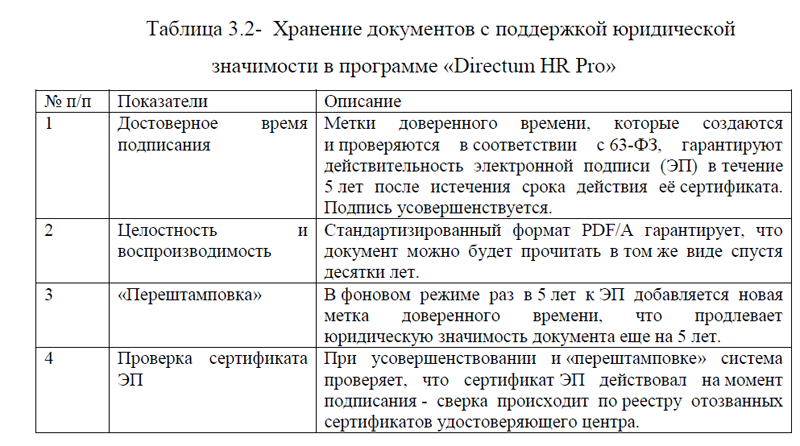

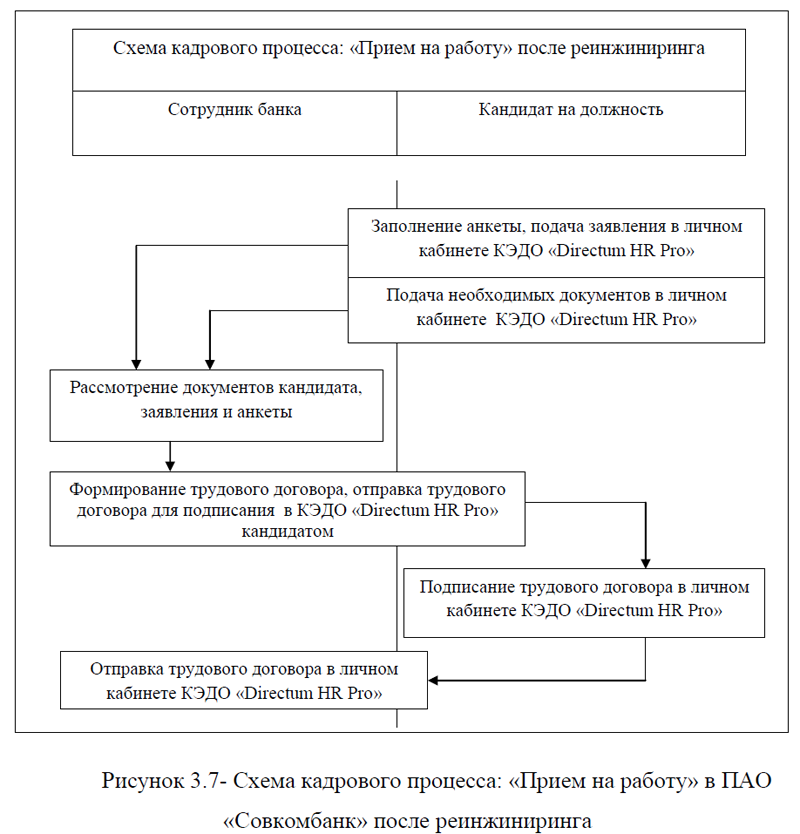

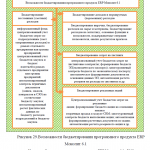

2.2. Внедрение проекта реинжиниринга в кадровый процесс коммерческого банка ПАО «Совкомбанк»

ГЛАВА 3. ОЦЕНКА ЭКОНОМИЧЕСКОЙ ЭФФЕКТИВНОСТИ РЕИНЖИНИРИНГА КАДРОВОГО ПРОЦЕССА В КОММЕРЧЕСКОМ БАНКЕ ПАО «СОВКОМБАНК»

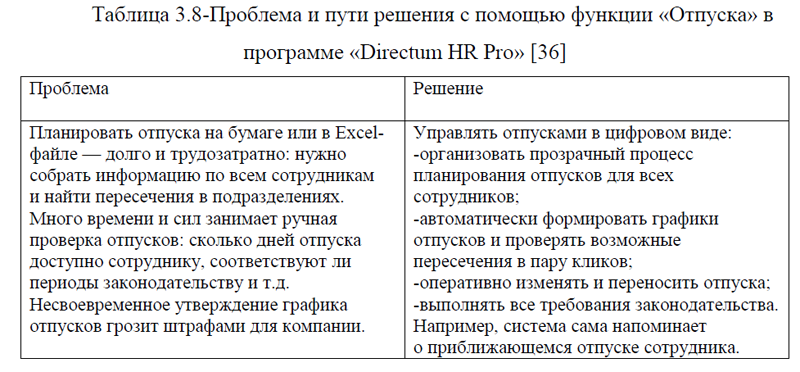

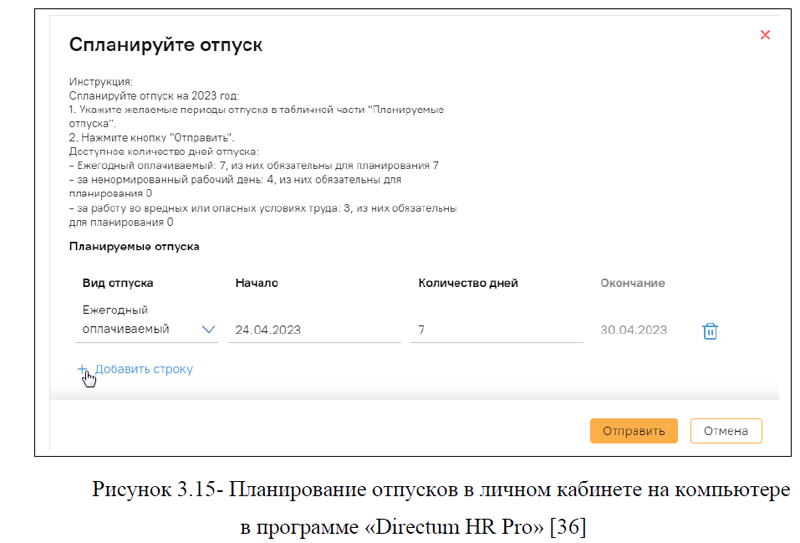

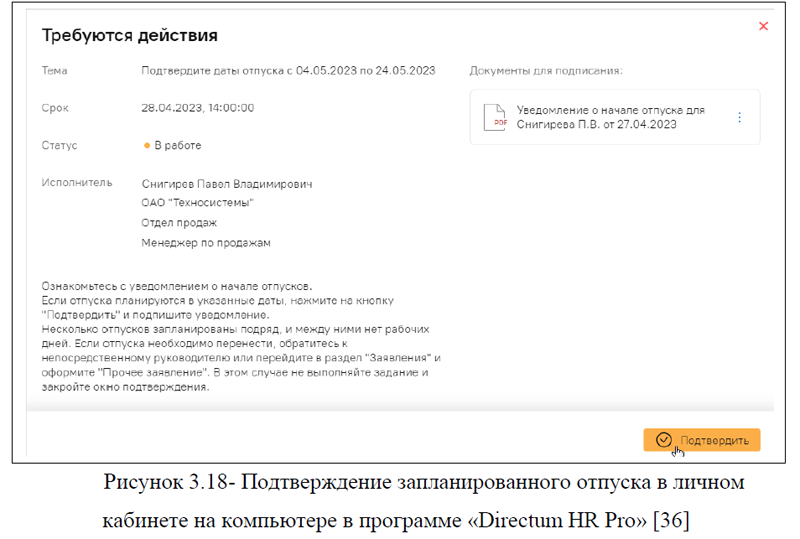

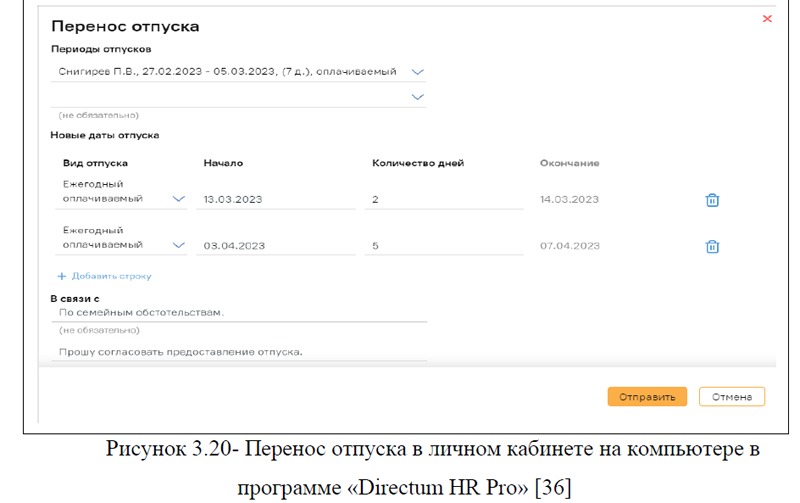

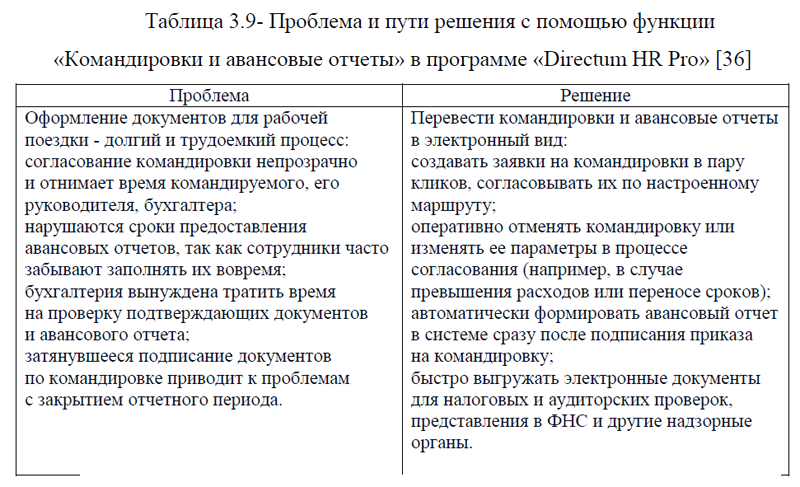

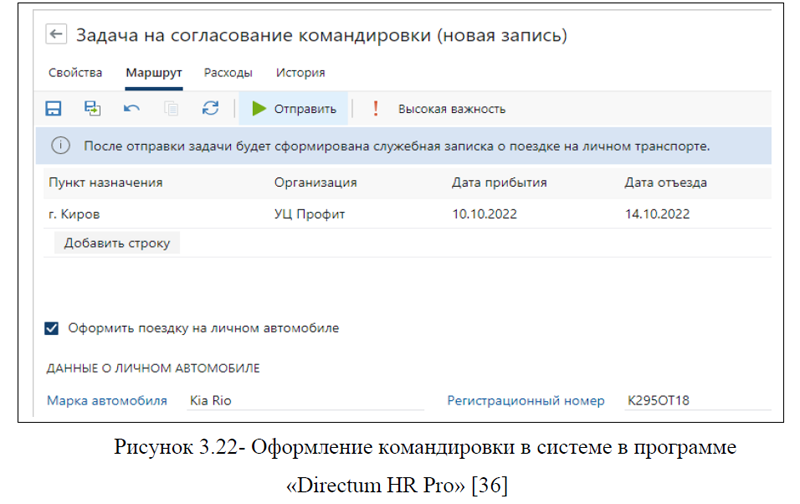

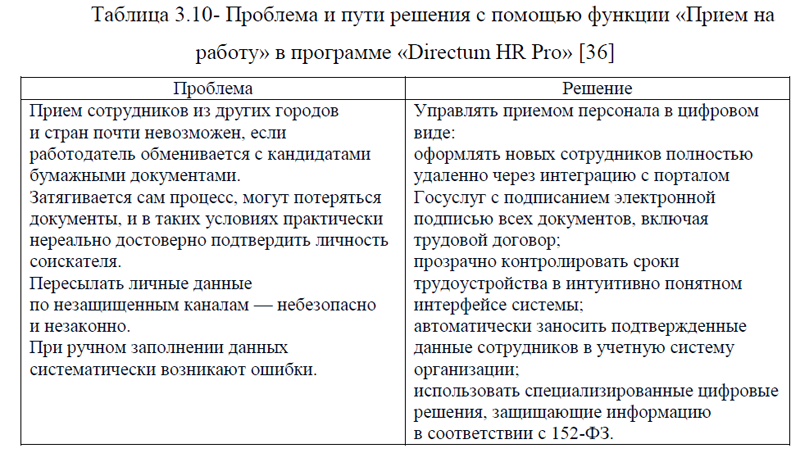

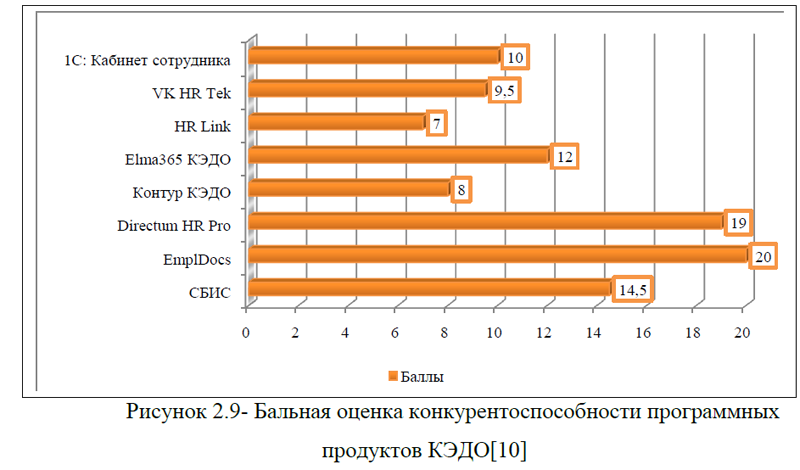

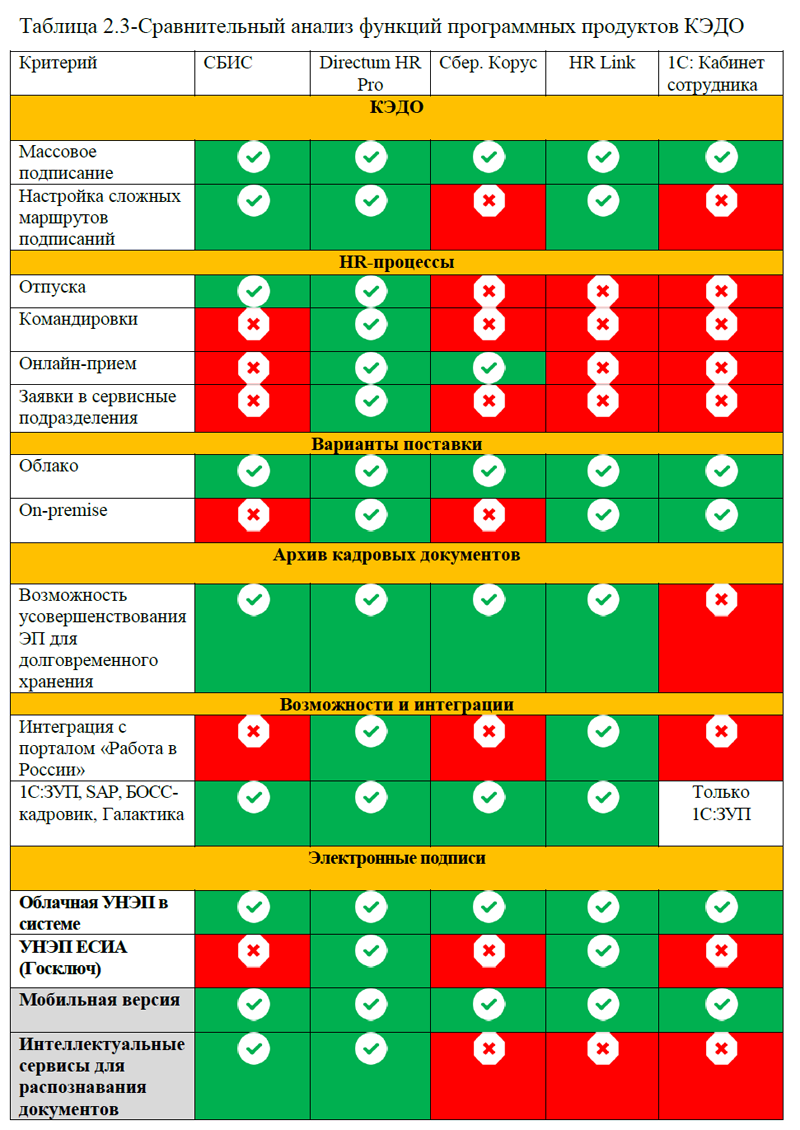

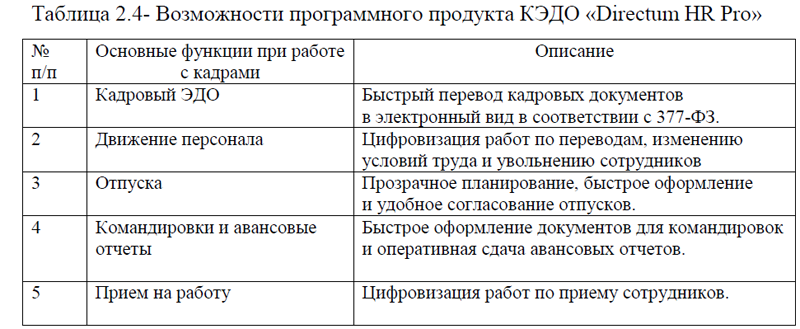

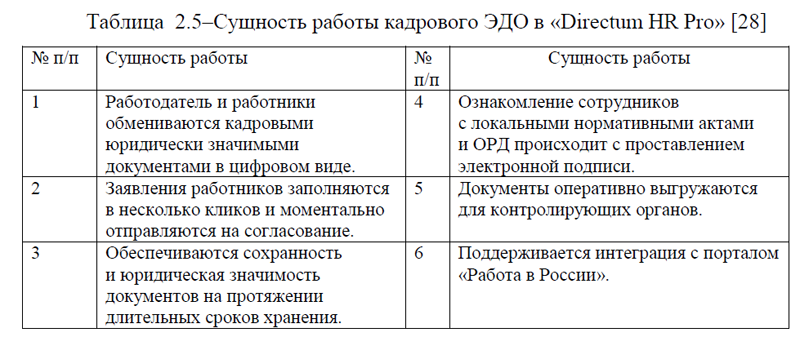

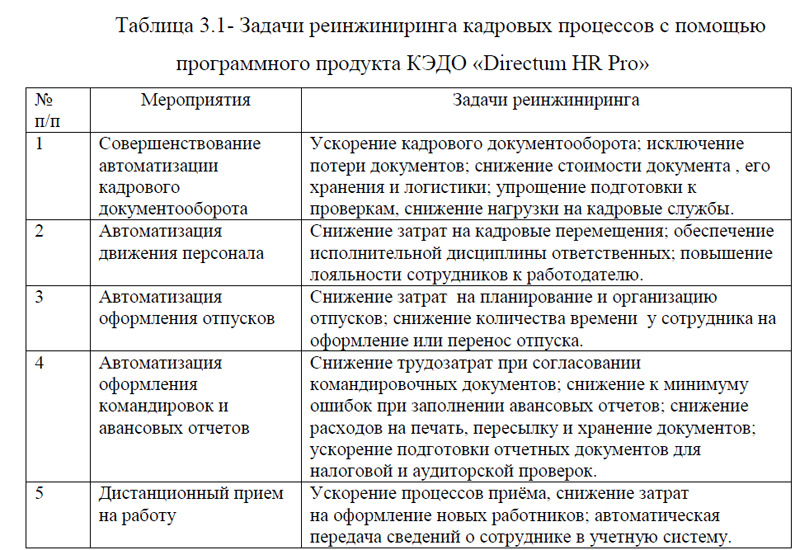

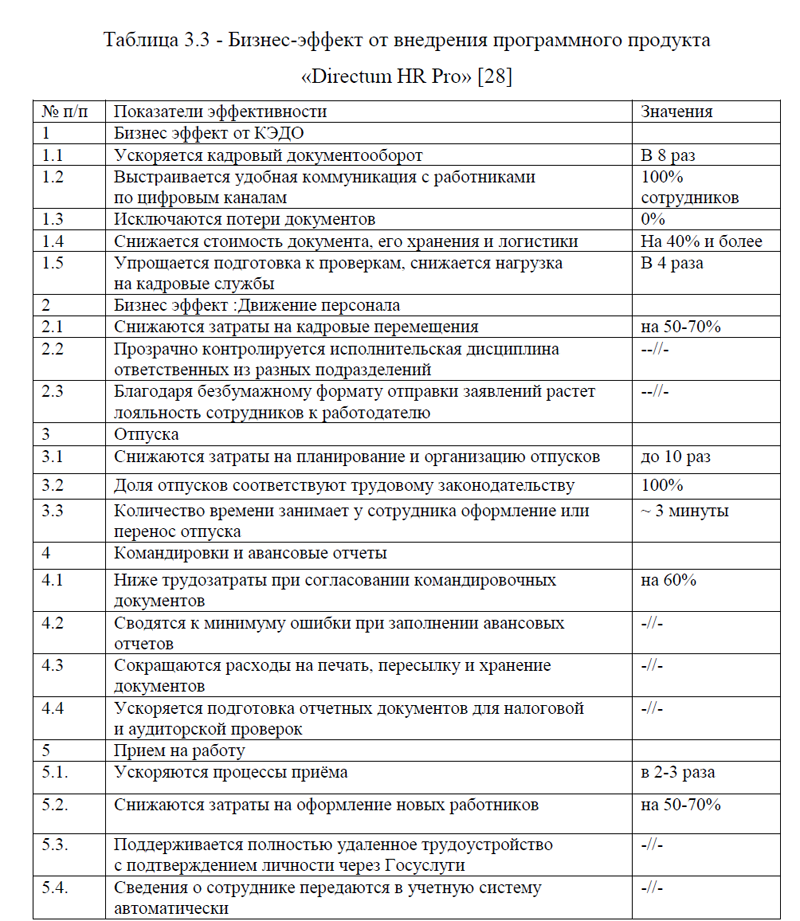

3.1. Поиск путей улучшения кадровых процессов в коммерческом банке ПАО «Совкомбанк»

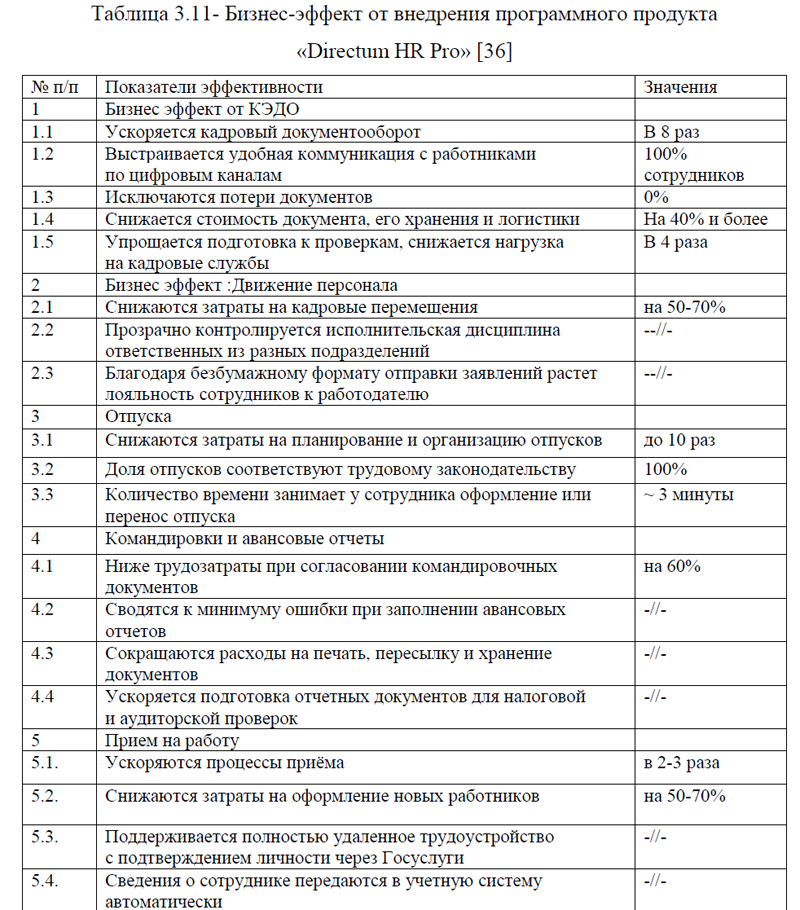

3.2. Мероприятия по реинжинирингу кадровых процессов и экономическая эффективность проекта в коммерческом банке ПАО «Совкомбанк»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ДИПЛОМ КОНКУРЕНТОСПОСОБНОСТЬ ЗАО МОБИ ДЕНЬГИ

Введение

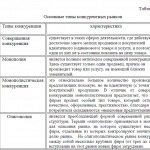

1. Теоретико-методическое обеспечение конкурентоспособности организаций

1.1. Понятие и сущность конкурентоспособности предприятия

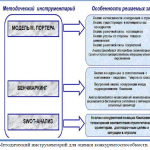

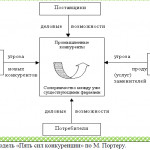

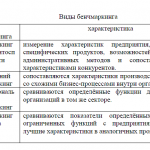

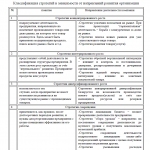

1.2. Основные методы оценки конкурентоспособности предприятия

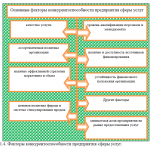

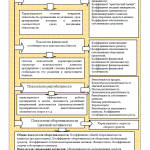

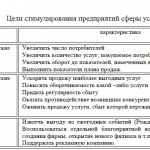

1.3.Факторы, определяющие конкурентоспособность предприятия сферы услуг

2. Анализ факторов конкурентоспособности на примере ЗАО «Моби.Деньги»

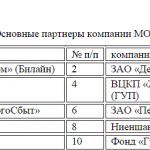

2.1. Общая характеристика ЗАО «Моби.Деньги»

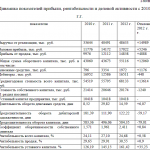

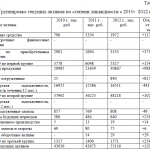

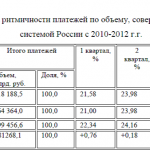

2.2. Анализ финансово-хозяйственной деятельности ЗАО «Моби.Деньги»

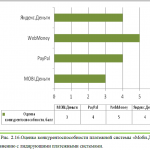

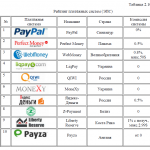

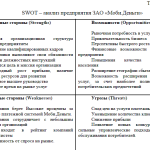

2.3. Анализ ситуации

на рынке платежных систем и позиции компании ЗАО «Моби.Деньги»

на рынке платежных систем и позиции компании ЗАО «Моби.Деньги»3.

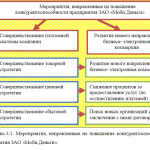

Разработка практических рекомендаций по повышению конкурентоспособности ЗАО «Моби.Деньги»

3.1. Рекомендации по повышению конкурентоспособности ЗАО «Моби.Деньги»

3.2. Экономическая оценка эффективности мероприятий по повышению конкурентоспособности ЗАО «Моби.Деньги»

Заключение

Библиографический список

Приложения

ОТЧЕТ ПО ПРАКТИКЕ ПАО ЕВРОПЛАН

Введение

Раздел 1. Организация финансово-хозяйственной деятельности организации

1.1. Характеристика организации ПАО «Европлан»

1.2.Орган управления денежным оборотом и финансами

Раздел 2. Основы организации финансового управления

2.1. Финансовое планирование и прогнозирование

2.2. Организация оперативной финансовой работы

2.3. Организация контрольно-аналитической работы

Раздел 3. Финансовое состояние, новые знания, умения, практический, в том числе социальный опыт, приобретенные в процессе прохождения практики

Раздел 4. Индивидуальное задание

4.1.Организационная структура риск-менеджмента в ПАО «Европлан»

4.2.Политика управления финансовыми рисками ПАО «Европлан»

4.3.Основные проблемы в системе управления финансовыми рисками компании ПАО «Европлан»

Заключение

Список использованных источников

Приложения

ПРОИЗВОДСТВЕННАЯ ПРАКТИКА ПРИЛ,1

ПРОИЗВОДСТВЕННАЯ ПРАКТИКА ПРИЛ.2

ВВЕДЕНИЕ

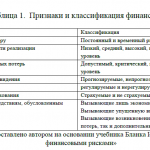

1.1.Экономическая сущность и типология финансовых рисков

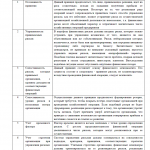

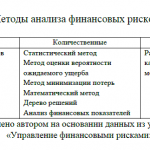

1.2.Методы оценки финансовых рисков корпорации

1.3. Принципы и методы управления финансовыми рисками корпорации: отечественный и зарубежный опыт

2.ОЦЕНКА СИСТЕМЫ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РИСКАМИ КОРПОРАЦИИ НА ПРИМЕРЕ ПАО «ЕВРОПЛАН»

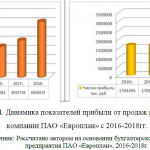

2.1. Организационно-экономическая характеристика корпорации

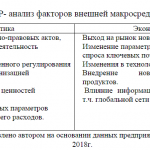

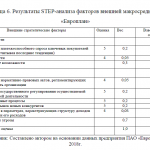

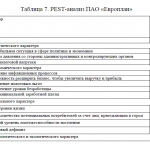

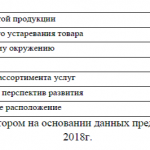

2.2. Оценка влияния внутренних и внешних факторов на устойчивость корпорации

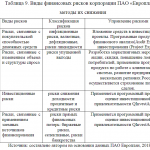

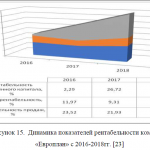

2.3.Политика управления финансовыми рисками в ПАО «Европлан»

3.ПОВЫШЕНИЕ УСТОЙЧИВОСТИ КОРПОРАЦИИ НА ОСНОВЕ СОВЕРШЕНСТВОВАНИЯ ПОЛИТИКИ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РИСКАМИ ПАО «ЕВРОПЛАН»

3.1. Возможности использования международной практики в управлении финансовыми рисками

3.2.Разработка усовершенствованной политики управления финансовыми рисками корпорации ПАО «Европлан»

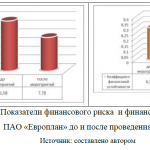

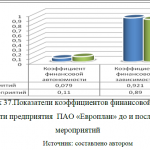

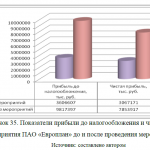

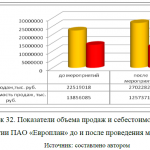

3.3. Экономическая эффективность предложенных мероприятий ПАО «Европлан»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ДИПЛОМ РОЛЬ БАНКОВ В РАЗВИТИИ РЕГИОНА

Введение

Глава 1. Теоретические аспекты роли банков в развитии региона

1.1. Понятие региона и региональной политики

1.2.Сущность банковской системы в Российской Федерации

1.3. Роль банков в экономическом развитии регионов России

Глава 2. Оценка деятельности банков в развитии Северо-Западного экономического региона

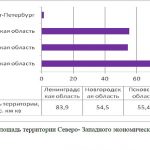

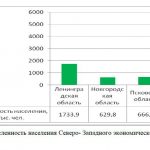

2.1. Общая характеристика Северо-Западного экономического региона

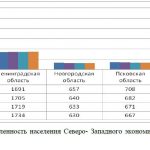

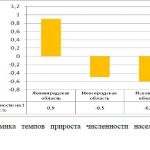

2.2.Оценка региональных экономических показателей

2.3. Анализ деятельности региональных банков

Глава 3. Совершенствование роли банков в развитии Северо-Западного экономического региона

3.1.Основные недостатки и необходимость совершенствования роли банков в развитии Северо-

Западного экономического региона

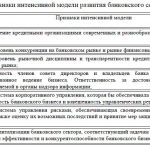

3.2. Мероприятия, направленные на совершенствование региональной банковской системы

3.3. Оценка эффективности мероприятий по совершенствованию региональной банковской

системы

Заключение

Список использованных источников

Приложения

ДИПЛОМ ПРОДВИЖЕНИЕ БАНКОВСКИХ ПРОДУКТОВ

ВВЕДЕНИЕ

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ МЕТОДОВ ПРОДВИЖЕНИЯ БАНКОВСКИХ ПРОДУКТОВ

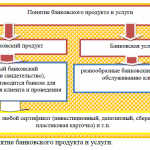

1.1.Понятие банковского продукта (услуги) и их классификация

1.2. Характеристика методов продвижения банковского продукта

ГЛАВА 2. АНАЛИЗ И ОЦЕНКА ПРОДВИЖЕНИЯ БАНКОВСКИХ ПРОДУКТОВ (УСЛУГ) ДЛЯ ЮРИДИЧЕСКИХ ЛИЦ

2.1. Сберегательный банк – как один из лидеров в банковской системе РФ

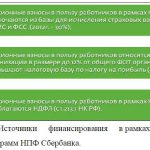

2.2. Характеристика банковских продуктов, предлагаемых Сбербанком РФ МКУ «Васкеловский Сельский Дом Культуры»

2.3. Оценка банковских продуктов (услуг) Сберегательного банка РФ

ГЛАВА 3. СОВЕРШЕНСТВОВАНИЕ ПРОДВИЖЕНИЯ БАНКОВСКИХ УСЛУГ ДЛЯ ЮРИДИЧЕСКИХ ЛИЦ

3.1. Недостатки муниципального казенного учреждения «Васкеловский Сельский Дом Культуры» по использованию услуг Сберегательного банка РФ

3.2. Мероприятия, направленные на совершенствование использования банковских услуг для муниципального казенного учреждения «Васкеловский Сельский Дом Культуры»

3.3. Эффективные методы продвижения банковских продуктов для юридических лиц

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ДИПЛОМ БАНКОВСКОЕ КРЕДИТОВАНИЕ СКАЧАТЬ

ВВЕДЕНИЕ

ГЛАВА 1.ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ БАНКОВСКОГО КРЕДИТОВАНИЯ

НАСЕЛЕНИЯ В РФ

1.1.Понятие банковского кредитования населения, его виды и принципы

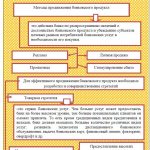

1.2. Организация кредитования населения в коммерческом банке

1.3. Основы управления рисками кредитования населения

ГЛАВА 2.ОЦЕНКА И ПЕРСПЕКТИВЫ РАЗВИТИЯ БАНКОВСКОГО

КРЕДИТОВАНИЯ НАСЕЛЕНИЯ В РОССИИ

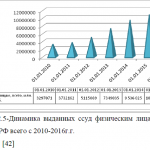

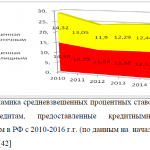

2.1.Анализ рынка банковского кредитования населения в РФ

2.2.Оценка качества банковских кредитов, предоставленных населению в

России

2.3.Проблемы и перспективы кредитования населения на рынке банковских

услуг в РФ

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

ГЛАВА 1. БАНКОВСКАЯ СИСТЕМА РФ: ПОНЯТИЕ, ФУНКЦИИ И СТРУКТУРА

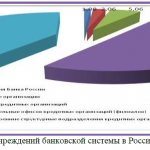

1.1. Понятие банковской системы и характеристика ее структуры в Российской Федерации

1.2.Цели и функции российских банков

1.3.Нормативно-правовое регулирование банковской деятельности в РФ

ГЛАВА 2. АНАЛИЗ БАНКОВСКОЙ СИСТЕМЫ В ПОСТКРИЗИСНЫЙ ПЕРИОД

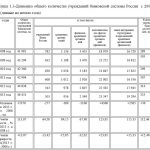

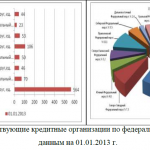

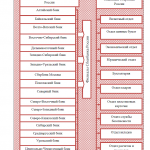

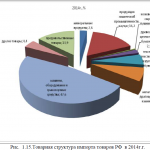

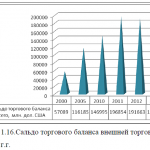

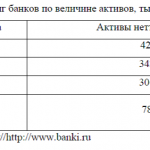

2.1.Анализ динамики кредитных учреждений и оценка лидеров банковского сектора в РФ

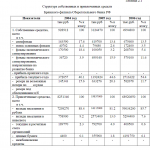

2.2. Оценка деятельности кредитных организаций в РФ

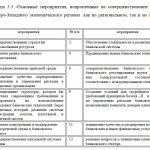

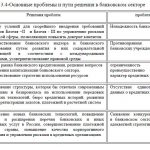

ГЛАВА 3. СОВРЕМЕННОЕ СОСТОЯНИЕ БАНКОВСКОЙ СИСТЕМЫ РФ

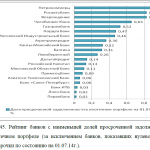

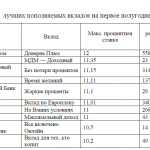

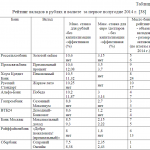

3.1.Анализ и рейтинги банковских учреждений РФ в 2014г.-2015г.

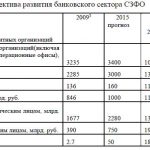

3.2.Основные проблемы и пути решения в банковском секторе в РФ

3.3.Прогнозирование экономических показателей развития банковского сектора в России

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

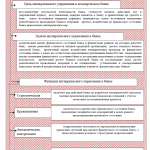

ДИПЛОМ АНТИКРИЗИСНОЕ БАНКА СКАЧАТЬ

ВВЕДЕНИЕ

ГЛАВА 1.ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ АНТИКРИЗИСНОГО

УПРАВЛЕНИЯ В КОММЕРЧЕСКОМ БАНКЕ

1.1.Сущность антикризисного управления коммерческого банка: цели и задачи

1.2.Стратегия и тактика в антикризисном управлении коммерческого банка

1.3.Анализ развития рынка банковских услуг в России

ГЛАВА 2.ОЦЕНКА АНТИКРИЗИСНОГО УПРАВЛЕНИЯ КОММЕРЧЕСКОГО

БАНКА НА ПРИМЕРЕ (ОАО…название банка)

2.1. Общая характеристика деятельности коммерческого банка (на примере

ОАО…)

2.2.Стратегия и тактика коммерческого банка (ОАО..) в антикризисном

управлении

2.3.Анализ основных экономических показателей коммерческого банка ОАО …

ГЛАВА 3.ПРОЕКТ МЕРОПРИЯТИЙ ПО АНТИКРИЗИСНОМУ

УПРАВЛЕНИЮ В КОММЕРЧЕСКОМ БАНКЕ НА ПРИМЕРЕ (ОАО…)

3.1.Основные пути выхода из кризиса коммерческого банка (ОАО..)

3.2.Экономическаяэффективность предложенных мероприятий в коммерческом

банке (ОАО…)

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ОЦЕНКИ И ПРОГНОЗИРОВАНИЯ ОБЪЕМОВ ПРОДАЖ БАНКОВСКИХ ПРОДУКТОВ

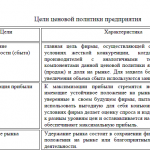

1.1.Понятие банковского продукта (услуги) и их классификация

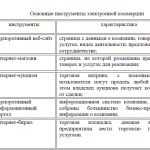

1.2. Организационные и технологические аспекты развития системы продаж в банке

1.3.Сущность прогнозирования объемов продаж банковских продуктов

ГЛАВА 2. ОЦЕНКА ОБЪЕМОВ ПРОДАЖ ЗАО «БАНК РУССКИЙ СТАНДАРТ»

2.1. Общая характеристика деятельности предприятия ЗАО «Банк Русский стандарт»

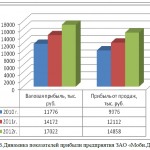

2.2.Оценка объемов продаж ЗАО «Банк Русский стандарт»

2.3.Существующая система продвижения банковских продуктов ЗАО «Банк Русский стандарт»

ГЛАВА 3.АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ЗАО «БАНК РУССКИЙ СТАНДАРТ»

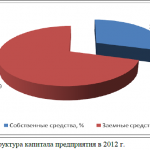

3.1. Анализ структуры капитала банка ЗАО «Банк Русский стандарт»

3.2.Анализ банковский ликвидности ЗАО «Банк русский стандарт»

3.3.Анализ экономических показателей ЗАО «Банк Русский Стандарт»

ГЛАВА 4. ПРОГНОЗИРОВАНИЕ ОБЪЕМОВ ПРОДАЖ ЗАО «БАНК РУССКИЙ СТАНДАРТ»

4.1.Факторы, оказывающие негативное влияние на продвижение банковских продуктов ЗАО «Банк Русский Стандарт»

4.2.Мероприятия, направленные на увеличение объемов продаж банковских продуктов ЗАО «Банк Русский Стандарт»

4.3. Экономическая эффективность предложенных мероприятий ЗАО «Банк Русский Стандарт»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ФУНКЦИОНИРОВАНИЯ БАНКОВСКОЙ СИСТЕМЫ РОССИИ

1.1. Сущность, принципы организации и регулирование банковской системы России

1.2. Основные тенденции и проблемы развития банковской системы России

ГЛАВА 2. АНАЛИЗ ОСОБЕННОСТЕЙ БАНКОВСКОЙ СИСТЕМЫ РОССИИ НА ПРИМЕРЕ ОАО «СБЕРБАНК РОССИИ»

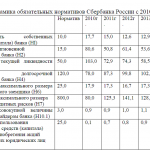

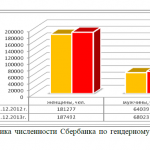

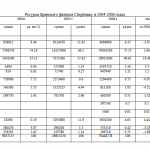

2.1. Общая характеристика и структура управления ОАО «Сбербанк России»

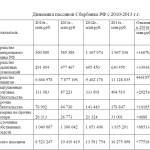

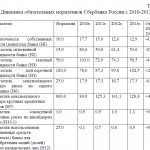

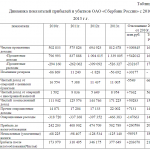

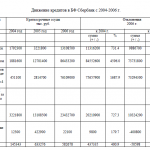

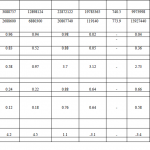

2.2. Анализ деятельности ОАО «Сбербанк России» за 2010-2013 года

2.3. Проблемы и основные направления преобразования деятельности ОАО «Сбербанк России»

ГЛАВА 3. ПУТИ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ ОАО «СБЕРБАНК РОССИИ»

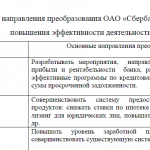

3.1. Поиск путей для повышения эффективности деятельности ОАО «Сбербанк России»

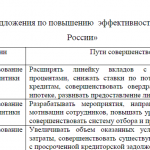

3.2. Предложения по повышению эффективности деятельности ОАО «Сбербанк России»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

ДИПЛОМ АНАЛИЗ МЕТОДОВ КРЕДИТОСПОСОБНОСТИ

ВВЕДЕНИЕ

ГЛАВА 1.ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ИСПОЛЬЗОВАНИЯ МЕТОДОВ ОЦЕНКИ КРЕДИТОСПОСОБНОСТИ ЗАЕМЩИКОВ В КОММЕРЧЕСКИХ БАНКАХ

1.1.Основные методы оценки кредитоспособности заемщиков в коммерческих банках

1.2.Предприятия-участники ВЭД ,как заемщики в коммерческих банках

1.3.Нормативно-правовая база, регулирующая использование методов оценки кредитоспособности заемщиков в коммерческих банках

ГЛАВА 2. АНАЛИЗ МЕТОДОВ ОЦЕНКИ КРЕДИТОСПОСОБНОСТИ ЗАЕМЩИКОВ В КОММЕРЧЕСКИХ БАНКАХ НА ПРИМЕРЕ ОАО «СБЕРБАНК РОССИИ»

2.1. Анализ деятельности российских банков на рынке кредитования в РФ

2.2. Общая характеристика ОАО «Сбербанк России»

2.3. Сравнительная оценка кредитоспособности заемщиков ОАО «Сбербанк России» и пути ее совершенствования

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ДИПЛОМ АНАЛИЗ КРЕДИТОСПОСОБНОСТИ

ВВЕДЕНИЕ

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ОЦЕНКИ КРЕДИТОСПОСОБНОСТИ ЗАЕМЩИКА В БАНКЕ

1.1.Понятие кредитоспособности заемщика и основные методы его оценки

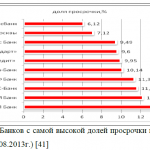

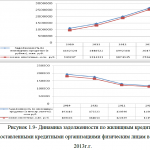

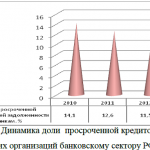

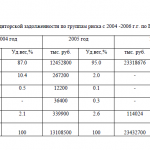

1.2.Анализ просроченной кредиторской задолженности предприятий и физических лиц банкам и кредитным организациям в РФ

ГЛАВА 2. ОЦЕНКА КРЕДИТОСПОСОБНОСТИ ЗАЕМЩИКА В БАНКЕ ЗАО «КРЕДИТ ЕВРОПА БАНК»

2.1. Общая характеристика банка ЗАО «Кредит Европа Банк»

2.2. Анализ методов оценки кредитоспособности заемщиков, применяемые в ЗАО «Кредит Европа Банк»

ГЛАВА 3. СОВЕРШЕНСТВОВАНИЕ МЕТОДОВ ОЦЕНКИ КРЕДИТОСПОСОБНОСТИ ЗАЕМЩИКА В БАНКЕ ЗАО «КРЕДИТ ЕВРОПА БАНК»

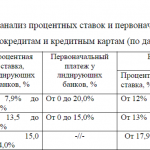

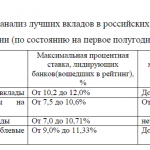

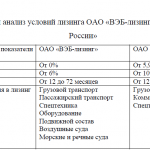

3.1.Опыт лидирующих банков по выдаче кредитов в РФ

3.2. Мероприятия, направленные на совершенствование методики выдачи кредитов в банке ЗАО «Кредит Европа Банк»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

ДИПЛОМ АНАЛИЗ КРЕДИТОСПОСОБНОСТИ

ОТЧЕТ ПО ПРАКТИКЕ БАНКОВСКАЯ ДЕЯТЕЛЬНОСТЬ

ВВЕДЕНИЕ

1. Общая характеристика деятельности предприятия ЗАО «Банк Русский стандарт»

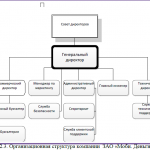

2. Организационная структура ЗАО «Банк Русский стандарт»

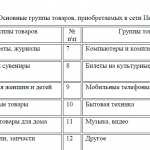

3.Характеристика услуг и банковских продуктов ЗАО «Банк Русский стандарт»

4.Существующая система продвижения банковских продуктов ЗАО «Банк Русский стандарт»

5.Анализ финансового состояния ЗАО «Банк Русский стандарт»

5.1. Анализ структуры капитала банка ЗАО «Банк Русский стандарт»

5.2.Анализ банковский ликвидности ЗАО «Банк русский стандарт»

5.3.Анализ экономических показателей ЗАО «Банк Русский Стандарт»

6.Факторы, оказывающие негативное влияние на продвижение банковских продуктов ЗАО «Банк Русский Стандарт»

7.Мероприятия, направленные на увеличение объемов продаж банковских продуктов ЗАО «Банк Русский Стандарт»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ

Отчет по практике банк 2014г. прил.2

Отчет по практике банк 2014г. прил.2

Отчет по практике банк 2014г. прил.3

Отчет по практике банк 2014г. прил.4

Отчет по практике банк 2014г. прил.5

Отчет по практике банк 2014г. прил.6

Отчет по практике банк 2014г. прил.7

Отчет по практике банк 2014г. прил.8

Отчет по практике банк 2014г. прил.9

ВВЕДЕНИЕ

1. Краткая характеристика деятельности ЗАО «Банк Русский Стандарт»

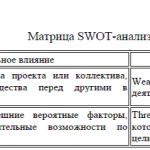

2. Анализ макроокружения

3.Отраслевой и конкурентный анализ

4. Анализ микроокружения (мезосреды)

5. Анализ внутренней среды

6. Мероприятия по улучшению деятельности предприятия ЗАО «Банк Русский Стандарт»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЯ 1-2

Отчет по практике на примере Сбербанка

ВВЕДЕНИЕ

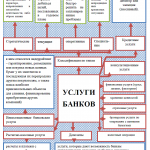

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ УСЛУГ СБЕРЕГАТЕЛЬНОГО БАНКА

1.1. Операции Сберегательного банка

1.2. Хозяйственно-финансовая деятельность Сберегательного банка

1.3.Кредитование населения в Сберегательном банке РФ

1.4.Вкладные операции

1.5.Операции банка с ценными бумагами

2. ХАРАКТЕРИСТИКА И АНАЛИЗ ФИЛИАЛА № 124 БРЯНСКОГО ОТДЕЛЕНИЯ №8605 СБЕРБАНКА РОССИИ

2.1. Характеристика филиала № 124 Брянского отделения № 8605 СБЕРБАНКА РОССИИ

2.2. Анализ структуры собственных и привлеченных средств Брянского филиала СБЕРБАНКА РФ

2.3. Анализ достаточности собственных средств Брянского филиала Сберегательного банка

2.4.Оценка стабильности денежных вкладов населения БФ Сбербанка

2.5.Анализ структуры вкладов БФ Сбербанка

2.6. Анализ сформированных ресурсов Брянского филиала Сбербанка

2.7.Анализ структуры вложений в ценные бумаги

2.8.Анализ доходов и расходов от операций с ценными бумагами

2.9.Анализ предоставления ссуд и оценка группы риска

3. ЗАШИТА БАНКОВ ОТ РИСКА

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЕ 1

Введение

1. Теоретические аспекты функционирования банков с государственным участием в экономике

1.1. Особенности функционирования банков с государственным участием

1.2. Отличие банков с государственным участием от частных банков

1.3. Конкуренция между банками с государственным участием и частными банками

1.4. Организация управления в банке с государственным участием

2. Функционирование банков с государственным участием

2.1. Развитие банков с государственным участием в период 1991-2007 гг.

2.2. Роль банков с государственным участием в преодолении кризиса 2008 года.

2.3. Посткризисное развитие банков с государственным участием

Заключение

Список использованных источников

ВВЕДЕНИЕ

1. БАНКОВСКИЕ ВКЛАДЫ И ИХ ВИДЫ

1.1.Юридическая природа договора банковского вклада

1.2. Виды депозитов

1.3. Начисление процентов

2. НАЛОГООБЛОЖЕНИЕ ДОХОДОВ ПО ВКЛАДАМ В БАНКАХ

3. БАНК-НАЛОГОВЫЙ АГЕНТ

3.1.Статус налогового агента. Банк- налоговый агент

3.2.Правила, регулирующие деятельность налоговых агентов

4. РАСЧЕТНАЯ ЧАСТЬ

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЕ

Курсовая работа Коммерческие банки СЗ

Введение

Глава 1. Сущность, функции и роль коммерческих банков. Российская банковская система.

1.1 Финансовые ресурсы и функции коммерческих банков

1.2 Организационная структура банков.

1.3 Пассивные и активные операции коммерческих банков

1.4 Ликвидность коммерческого банка

1.5 Банки России

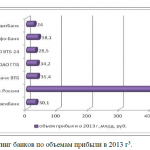

Глава 2. Анализ темпов роста активов и прибыли коммерческих банков Северо-Западного региона

2.1 Характеристика экономической ситуации в Северо-Западном регионе.

2.2 Анализ деятельности банков Северо-Запада.

3. Динамика прибыли и перспективы банковского рынка Северо-Запада

Заключение

Список использованной литературы

Приложение

Курсовая работа Банковские риски

ВВЕДЕНИЕ

ГЛАВА 1.БАНКОВСКИЕ РИСКИ: ВИДЫ, ПРИЧИНЫ ВОЗНИКНОВЕНИЯ

1.1. Характеристика исследуемого объекта: филиал № 124 Брянского отделения № 8605 СБЕРБАНКА РОССИИ

1.2. Определение банковского риска, его виды, причины возникновения

1.2.1.Виды банковских рисков

1.2.2 Риски ликвидности

1.2.3. Депозитный риск

1.2.4. Классификация рисков успеха

ГЛАВА 2. ОРГАНИЗАЦИЯ СОЗДАНИЯ И ИСПОЛЬЗОВАНИЯ РЕЗЕРВА НА ВОЗМОЖНЫЕ ПОТЕРИ ПО ССУДАМ

2.1. Порядок образования резерва на возможные потери по ссудам

2.1.1. Анализ структуры собственных и привлеченных средств Брянского филиала СБЕРБАНКА РФ

2.1.2. Анализ достаточности собственных средств Брянского филиала Сберегательного банка

2.1.3. Оценка стабильности денежных вкладов населения БФ Сбербанка

2.1.4 Анализ структуры вкладов БФ Сбербанка

2.2. Механизм использования резерва на возможные потери по ссудам

2.2.1. Анализ сформированных ресурсов Брянского филиала Сбербанка

2.2.2. Анализ качества активов и пассивов банка

2.2.3. Анализ структуры вложений в ценные бумаги

2.2.4. Анализ доходов и расходов от операций с ценными бумагами

2.2.5. Анализ предоставления ссуд и оценка группы риска

ГЛАВА 3. МЕТОДЫ РЕГУЛИРОВАНИЯ БАНКОВСКИХ РИСКОВ

3.1. Способы управления кредитным риском

3.2. Страхование активных и пассивных операций банка, современная практика и проблемы развития

3.2.1 Стратегия управления активами

3.2.2.Стратегия управления пассивами

3.2.3.Стратегия управления фондами

3.2.4.«Кольца обороны»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ 1-13